- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「毎月借金の返済に追われて、もう疲れた」

「多重債務を解決することなんてできるの?」

多重債務とは、複数の金融機関から借金を重ね、返済が困難になる状態を指します。

多重債務をそのまま放置してしまうと、 毎月発生する利息のせいで借金総額が雪だるま式に増えてしまいます。

最終的に返済できなくなってしまえば、差押えなどに発展するリスクもあるでしょう。

多重債務に悩んだら、一人で抱え込まず、相談窓口を利用してみるのが解決への一歩となるかもしれません。

弁護士法人・響では、借金に関しての無料相談を24時間365日受け付けております。

周囲の方に知られることなくお話しいただけますので、お気軽にご利用ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

弁護士に相談するのは迷う……という方は、まずは「借金減額診断」を使って借金を減額できるか診断してみましょう。

診断は無料で、たった3問の質問に答えるだけです。

借金、減らせる?30秒で借金減額診断する

多重債務とは?要因とリスクを解説

多重債務とは、複数の金融機関(銀行、消費者金融など)からお金を借り入れていて、返済が困難になっていることを指します。

多重債務についてすぐ知りたいという方はこちらの動画をご覧ください。

債務整理で借金をいくら減らせるか知りたい方は、借金減額シミュレーターでいくら減額できるのか診断してみましょう。診断は無料です。

いくら減らせるか知りたい!30秒で借金減額シミュレーターする

多重債務は、返済ができないことで結果として滞納につながり、遅延損害金での返済額の増額、督促や一括返済の請求、また差押えにまで発展するリスクがあります。

詳しく解説します。

多重債務とは複数の貸金業者・金融機関から借金を重ねた状態

多重債務とは、複数の貸金業者・金融機関から借金を繰り返した状態を指します。

利息の支払いもかさみ、借金が雪だるま式に増え続ける状態になっていることが多いでしょう。

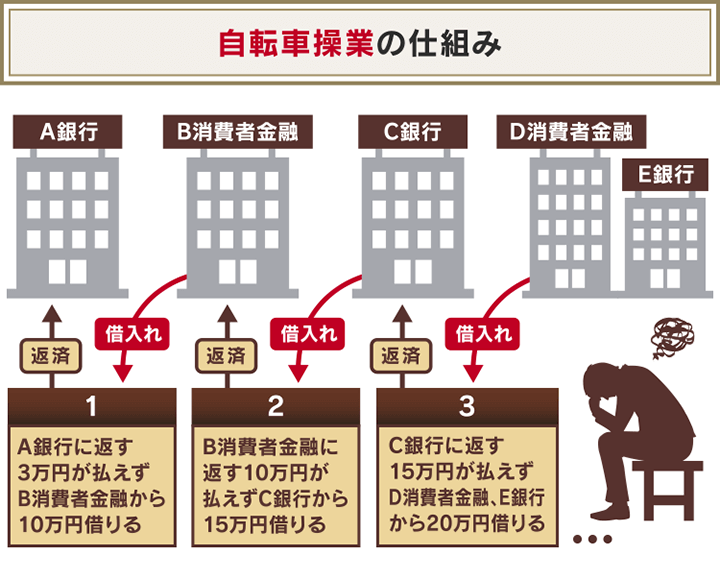

他社からの借り入れで借金を返す「自転車操業」となり、他社からの借り入れができなくなると一気に返済が不可能になってしまうかもしれません。

「多重多額債務」と呼ばれることもあるようです。

金融庁などの調査(「多重債務者対策をめぐる現状及び施策の動向」)によると、3社以上からの借り入れがある人は、2022年3月末時点で全国に約116.4万人いるとされています。

これは「多重債務問題」として社会問題となっており、国や自治体では対処策を打ち出しています。

自転車操業になり返済が困難になる

多重債務状態だと、多くの場合「自転車操業」と呼ばれる状況にも陥っている可能性が高いでしょう。

自転車操業とは

- クレジットカードの返済分をキャッシングで借りて払っている

- ローンの返済額を消費者金融で借りて払っている

といった状態を指します。

多重債務の状態では利息によって借入額が増えていくケースが多い(詳しくは後述)ため、どこかで借り入れができなくなる可能性があります。

それまでは困窮している自覚が薄くても、急に多額の借金を急に返済不能になることがあるため注意が必要です。

自転車操業については、以下の記事で詳しく解説しています。

利息で借入総額が雪だるま式に膨らむ

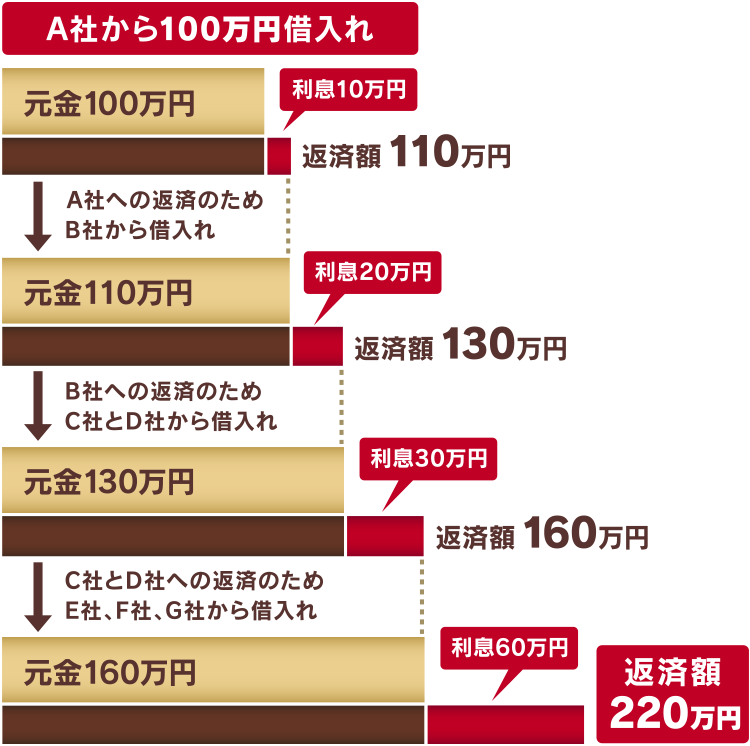

多くの場合、目の前にある借金を返せず、他の金融機関からの借金で返済する、というのが、多重債務に陥ってしまう経緯です。

この状態になると、下の図のようにもとの借金の利息分にも別の金融機関の利息がつくことになり、借金額は増える一方となってしまいます。

返済額はどんどん大きくなっていってしまうので、急に収入が増えるなどで家計が改善しないかぎり、自力での解決は難しくなっていくでしょう。

年収の3分の1以上・借入先3社以上の借金は赤信号!

複数社からの借り入れがある場合は多重債務となりますが、特に以下のケースは注意が必要です。

- 借金総額(※)が年収の3分の1近い

- 借入先が3社以上

※自動車ローン・住宅ローン・医療ローンなどを除く

住宅ローン以外の借金総額が年収の3分の1を超えると「総量規制」によりそれ以上の借り入れができなくなります。

返済不能が近いといえるでしょう。

さらに借入先が3社を超えると、上で挙げた自転車操業になっている可能性が高いといえます。

用語集

総量規制とは?

用語集

総量規制とは?

クレジットカード会社や消費者金融などがお金を貸す際、利用者の年収の3分の1を超えて貸付けをしてはいけないという法律。

過剰な貸付けを規制し、多重債務を防ぐ目的で制定されている。

総量規制については、以下の記事で詳しく解説しています。

なお、2020年に自己破産した人が申告した債権者(借入先)は、平均6.83人というデータがあります。

借入先が5社以上になっている場合、債務整理を視野に入れて早めに動き始めた方がよいといえそうです。

参考:2020 年破産事件及び個人再生事件記録調査_日本弁護士連合会

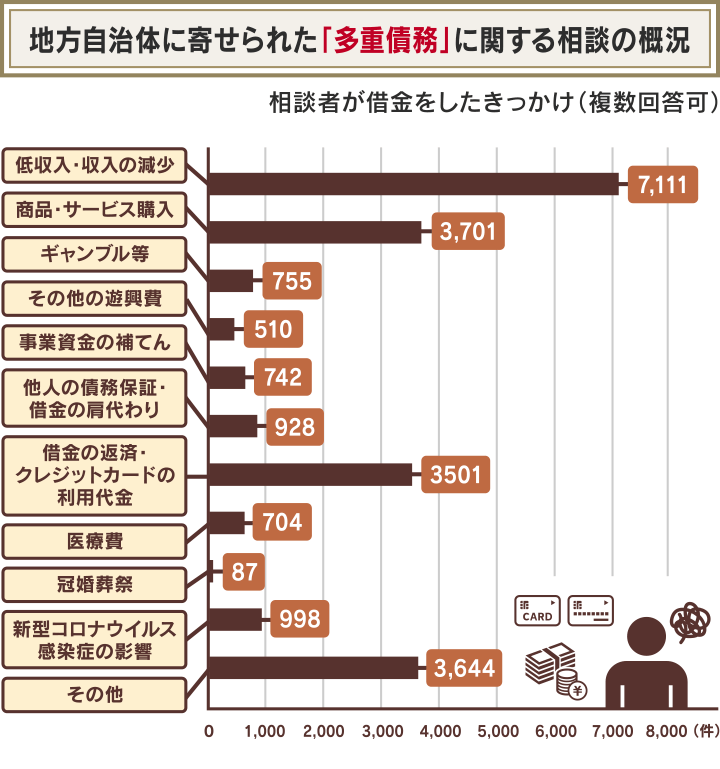

多重債務に陥る理由の1位は「低収入・収入の減少」

多重債務に陥ってしまう理由は、人によってさまざまであるといえるでしょう。

金融庁などの調査によると、地方自治体に多重債務で相談をした人たちの借金をしたきっかけは「低収入・収入の減少」が最も多くなっています。

ついで、「商品・サービス購入」や「借金の返済・クレジットカードの利用代金」、「他人の債務保証・借金の肩代わり」、「ギャンブル等」、「新型コロナウイルス感染症の影響」、「医療費」など回答は幅広く分布しています。

出典:金融庁/消費者庁/厚生労働省(自殺対策推進室)/法務省「多重債務者対策をめぐる現状及び施策の動向(2022年6月7日)」より作図

この統計が「自治体に寄せられた多重債務に関する相談者の回答」であることからわかるように、多重債務に陥ってしまった原因にかかわらず、相談が可能な窓口はあります。

理由にこだわらず、早めに解決を図るのがよいでしょう。

多重債務で返済できなくなった場合のリスク

多重債務で返済不能になってしまうと、借金を滞納してしまうことになります。

下の表のように、借金の滞納は日がたつごとに影響が大きくなります。

| 滞納期間 | 起きること |

|---|---|

| 1日〜 | 遅延損害金が発生し、返済額が増える |

| 数日〜 | 債権者から電話やメール、郵便、訪問で督促されることも |

| 2ヶ月〜 | 信用情報機関に事故情報が登録される(いわゆる「ブラックリストに載る」状態) |

| 2、3ヶ月〜 | ・債権者から催告書が届く ・債権者から一括返済を求められる |

| 一括返済の請求を無視すると | 債権者が裁判所に申し立てると、差押えなどの法的措置に移行する可能性も |

このように、最終的には給与などの差押えが行われる可能性もあります。

それぞれのリスクについて解説します。

借金が返せなくなったときのリスクについては、以下の記事で詳しく解説しています。

遅延損害金が発生し、返済額が増える

借金返済の支払いが期日より1日でも遅れると、延滞金額に対して「遅延損害金」が発生します。

返済期日以降は利息が増えることはありませんが、通常の貸付金利より高い金利の遅延損害金が加算されることになるため、返済額はさらに増えていきます。

用語集

遅延損害金とは?

用語集

遅延損害金とは?

返済期日を守らなかったことに対する損害賠償金。

「延滞利息」「遅延利息」と呼ばれることもあります。

金融機関の多くは、遅延損害金の利率を通常利率より高く設定しています。

遅延損害金=滞納金額×遅延損害金利率(年率)÷365日×滞納日数

たとえば、遅延損害金が年率20%の金融機関に対し、15万円の支払いを30日間滞納してしまった場合を見てみましょう。

15万円×0.2(20%)÷365日×30日=2,465円

上記のとおり、返済額に2,465円が加算されることになり、日がたつごとに返済の負担はさらに重くなります。

遅延損害金については、以下の記事で詳しく解説しています。

金融機関や貸金業者から電話やメール、郵便、訪問で督促されることも

返済期日から数日〜1週間程度過ぎると、債権者(貸金業者や金融機関などお金を貸している側)から電話やメール、郵便で督促の連絡がきます。

これらの連絡を無視し続けると、勤務先に電話がかかってきたり、金融機関の担当者に自宅を訪問されたりするケースもあります。

法律にのっとって運営されている金融機関が、暴力的な督促や取り立てを行うことはありません(貸金業法第21条など)。

しかし、債権者は上記のようにさまざまな手段で連絡をしてくるので、督促の回数が増えるごとに家族や周囲の人に知られやすくなるといえます。

信用情報機関に事故情報が登録される(いわゆる「ブラックリスト」に載る)

借金を2ヶ月(61日)以上滞納すると、滞納の情報が信用情報機関に「事故情報」として登録されます(いわゆる「ブラックリストに載る」状態)。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンなどの利用者の信用情報を取り扱う機関。

金融機関や消費者金融、クレジットカード会社などが利用者の信用情報を信用情報機関でチェックし、過剰な貸付けを行わないようにしている。

日本にあるのは株式会社日本信用情報機構(JICC)、全国銀行個人信用情報センター(KSC)、株式会社シー・アイ・シー(CIC)の3つ。

事故情報が登録された際の影響は、以下のようなものです。

- 金融機関での新規借り入れやクレジットカードの作成、利用が一定期間できなくなる

- 賃貸住宅の契約ができない場合がある

- スマホや携帯電話端末の分割払いができなくなる

- 子どもの奨学金、クレジットカード作成などの保証人になれない

つまり、滞納が2ヶ月を超えると、別の貸金業者から借り入れて返すことができなくなります。

この時点で、多重債務を自力で解決するのは難しくなるといえるでしょう。

ブラックリストについては、以下の記事で詳しく解説しています。

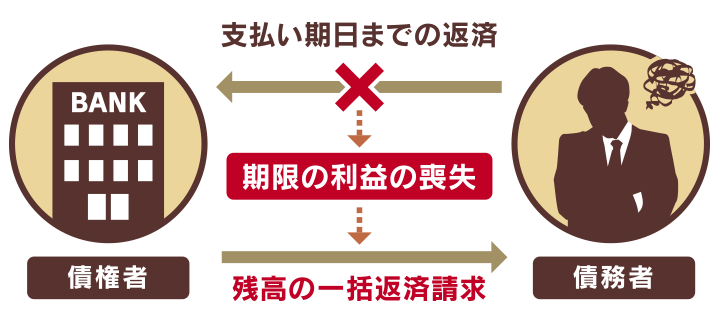

一括返済を求められる

借金の返済を2〜3ヶ月滞納すると、金融機関から「一括請求の通知」が届きます。

一括請求の通知には「借金残額の一括請求」と「遅延損害金の請求」を求める内容が記載されています。

借金の一括請求については以下の記事で詳しく解説しています。

通常、分割払いの契約では債務者(お金を借りた側)は「期限の利益(支払いを待ってもらえる利益)」を得ています。

しかし支払いが遅れた場合は、この権利がなくなります(期限の利益喪失)。

そのため、一括返済を求められることになるのです。

期限の利益については以下の記事で詳しく解説しています。

催告書が届く

滞納が長期化すると、債権者から「催告書」が届く場合もあります。

これには返済を求める文言とともに「法的措置に出る準備をしている」という旨が記載されています。

この書状が届いた時点で支払いができない場合には、早めに弁護士に相談するなどの対応が必要でしょう。

訴訟・差押えなどの法的措置に移行する可能性もある

ここまで督促が続いても滞納が解消しないと、債権者の金融機関は裁判所へ申立てを行います。

すると、裁判所から「訴状」または「支払督促」が届きます。

訴状の指示に従わなかったり、支払督促に異議申し立てをしなかったりと対処が遅れると、以下のようなものに対し、差押えが行われる可能性もあります。

- 債権(銀行口座、給与など)

- 不動産(土地、家など)

- 動産(貴金属、現金、小切手、骨とう品など)

このうち、差し押さえられやすいのは銀行口座や給与です。

給与の差押えは給与の手取りが44万円以下の場合「手取り額の4分の1まで」と上限があります。

しかし、通知が裁判所から勤務先に送られるため、滞納の事実を勤務先に伏せておくのは不可能になるでしょう。

支払督促については、以下の記事で詳しく解説しています。

差押えについては、以下の記事で詳しく解説しています。

多重債務の3つの対処法

多重債務を解決するための方法としては、以下の3つが考えられます。

- 多重債務の相談窓口に相談する

- 借金の一本化(おまとめローン)をする

- 債務整理を行う

自分の状況の深刻さがわからない、何から始めていいかわからない場合

安定した年収があり、おまとめローンの審査に通る可能性が高い場合

自力での返済が難しそうな場合

いずれにしても、多重債務で返済が苦しい状態は、放置していても解決するものではありません。

対処に迷ったら、まず相談先を探してみることをおすすめします。

多重債務の相談窓口に相談する

「多重債務状態だけど、自分の状況が深刻なのかわからない」

「何から始めていいかわからない」

という場合、公共機関の相談窓口や、弁護士・司法書士の事務所が行っている無料相談の利用が考えられます。

自分の借入先、借入額を整理し、把握してから相談に行くとよいでしょう。

無料相談を受け付けているおもな公的機関・準公的機関を以下に挙げました。

- 国民生活センター(消費生活センター)

- 各自治体の相談窓口

- 日本貸金業協会 貸金業相談・紛争解決センター

- 全国銀行協会

- 財務局の多重債務相談窓口

国民生活センターでは、多重債務や債務整理に関する相談を電話や窓口で受け付けています。

また、傘下となる全国の消費生活センターでも同様の形で相談に対応しています。

相談料は無料です。

都道府県や市区町村などの各自治体では、弁護士や司法書士による予約制の無料相談窓口を設けており、 そこで多重債務や債務整理について相談できます。

基本的に相談料は無料です。

自治体ごとに窓口の名称は異なるので、まずはお住まいの自治体にご確認ください。

日本貸金業協会では、多重債務の救済を目的とする「貸金業相談・紛争解決センター」を設置しています。

相談者の債務状況や返済能力をふまえ、債務整理を含めたアドバイスや情報提供、他の相談機関の紹介などを行っています。

相談料は無料です。

全国銀行協会には、銀行の個人ローン利用者向けの「カウンセリングサービス」があります。

全国銀行協会相談室と大阪銀行協会 銀行とりひき相談所でカウンセラーなどが相談に応じ、法テラスなどへの紹介を行っています。

相談料は無料です。

全国の財務局にも、多重債務相談窓口が設置されています。

都道府県ごとの相談窓口一覧が掲載されているので、参考にしてください。

借金の相談窓口については、以下の記事で詳しく紹介しています。

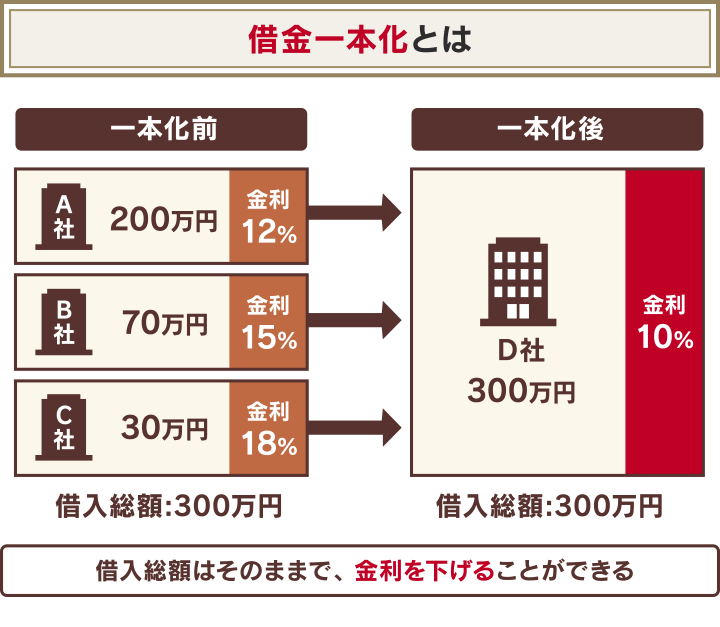

借金の一本化(おまとめローン)をする

一定の収入がある場合は、複数社からの借金をまとめる「おまとめローン」(借り換え)を利用するのも一つの選択肢です。

借入金利が低い場合もあり、複数の返済も1回にまとまるので、管理がしやすくなる可能性があります。

しかし、以下のような注意点があります。

- 審査に通らない可能性がある

- 借金の元金は減らない

- 支払総額が増える可能性がある

おまとめローンは借金を一本化するため、借入金額が大きい傾向があります。

その分審査基準が厳しく、借り入れ状況などにより通らないこともありえるのです。

おまとめローンを利用して減る可能性があるのは、これから払う利息のみです。

借金の元金が減ることはありません。

おまとめローンを利用すると、これまでよりも毎月の返済額を減らすことができる可能性があります。

しかし、返済額が減ることで完済までの期間は長くなり、金利が下がっても最終的な支払総額は増えてしまう可能性があります。

現在、すでに毎月の支払いが厳しくなっている場合、専門窓口や弁護士・司法書士などの専門家に借金相談をして、利用するべきか判断するのがよいかもしれません。

借金の一本化(おまとめローン)については以下の記事で詳しく解説しています。

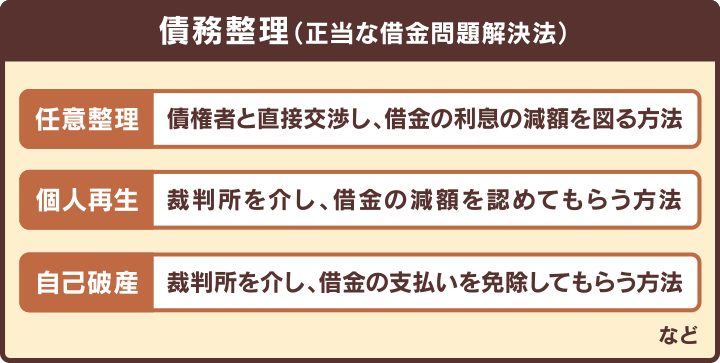

債務整理を行う

「自力での借金返済はもう難しい」という場合、債務整理を行うことが選択肢になります。

債務整理とは、借金の返済負担を正当に軽くするための交渉、手続きのことです。

債務整理を行うと、借金の利息や元金の減額・支払い免除をしてもらえる可能性があります。

債務整理を行うと、約5〜7年間信用情報機関に事故情報が登録され、ローン、クレジットカードの利用などに影響が出ます(いわゆる「ブラックリストに載る」状態)。

しかし、多重債務を放置して滞納し、差押えまで発展してしまうより、デメリットは小さいといえるでしょう。

債務整理については、下で改めて解説します。

借金の減額については、以下の記事で詳しく解説しています。

多重債務を解決する債務整理とは?

借金を正当に解決する債務整理には、おもに任意整理・個人再生・自己破産といった方法があります。

各方法のメリットやデメリット、できる条件は異なります。

それぞれ詳しく解説します。

債務整理については、以下の記事でも詳しく解説しています。

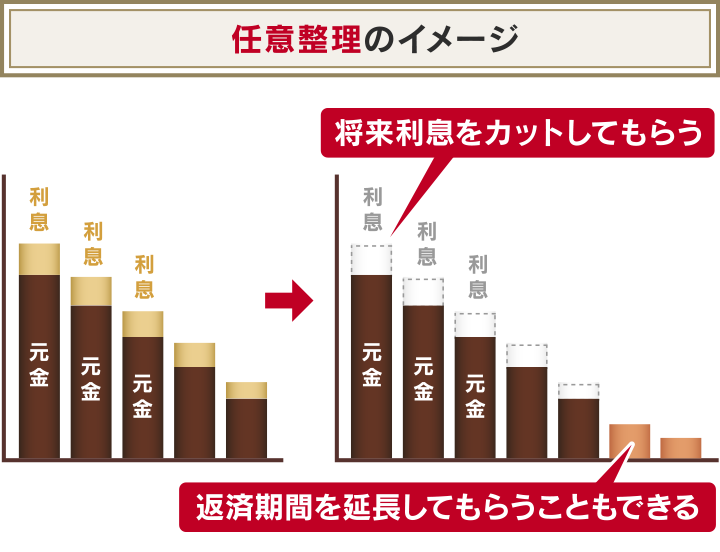

将来利息をカットし返済する任意整理

任意整理は、借金を無理なく返済できるように債権者と直接交渉することです。

多くの場合、これから払う利息(将来利息)を減額またはカットしたうえで、原則3〜5年程度での分割返済が可能となります。

任意整理には、以下のような特徴があります。

- 後述する個人再生、自己破産より周囲に知られづらい

- 交渉相手を選ぶことで財産や保証人への影響を抑えられる

- 元金は基本的に減らせない

定期的な収入があり、利息で借金の返済が難しくなっている場合、最初に検討する方法になるでしょう。

任意整理については、以下の記事で詳しく解説しています。

借金を圧縮して返済する個人再生

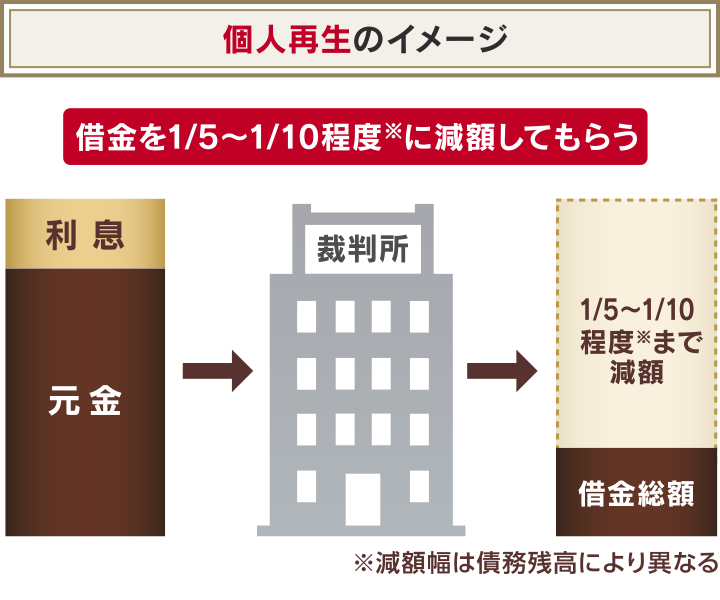

個人再生とは、裁判所に再生計画の認可決定を受けることで借金を1/5〜1/10程度まで減額してもらうことを目指す方法です。

個人再生には、以下のような特徴があります。

- 「住宅ローン特則」を利用することで住宅ローン返済中の家も残せる

- 手続きに時間と手間がかかる

- 保証人がいる場合は一括請求がいく

- 最低100万円は返済義務が残る

定期的な収入があり、借金が多額な場合、適している可能性のある方法といえるでしょう。

個人再生については、以下の記事で詳しく解説しています。

原則すべての借金が免除(免責)される自己破産

自己破産は、裁判所に返済不能を申し立て、原則すべての借金の支払い義務を免除(免責)してもらう手続きです。

個人再生には、以下のような特徴があります。

- 一定以上の価値がある財産は回収・清算される

- 保証人がいる場合は一括請求がいく

- ギャンブルによる借金など、免責を認められないケースもある(免責不許可事由)

収入がなく、借金の返済ができなくなっている場合、適している可能性のある方法といえます。

債務整理を考えたら弁護士法人・響の無料相談へ

債務整理を考えたら、まずは弁護士など法律の専門家に相談するとよいでしょう。

そもそも債務整理をすべき状態なのか、どの債務整理の方法をどう進めるか、的確なアドバイスを受けることができます。

弁護士への相談後は、債務整理手続きの代理を依頼することも可能です。

相談・依頼のメリットは以下のとおりです。

- ほとんどの手続きや交渉を任せられる

- 「受任通知」により借金の督促や支払いが一時ストップする

債務整理には、複雑な計算や交渉、手続きが必要です。

多重債務状態で毎月の返済をしながら、一般の方が進めるのは困難といえるでしょう。

なお、司法書士に債務整理を依頼することも可能ですが、依頼者の代理人として裁判所への申立てはできません。

弁護士は、債務整理の依頼を引き受けると、債権者に対し「受任通知」を送付します。

債権者に受任通知が届いた時点で、取り立てや督促・返済は原則、一時的にストップされます(貸金業法第21条1項9号)。

この間に、生活を立て直したり、弁護士費用などを準備したりすることが可能になります。

弁護士法人・響では、債務整理に関する相談を無料で受け付けています。

受任通知については、以下の記事で詳しく解説しています。

多重債務でもNG!逆効果のNG行為とは?

多重債務の状態にある人は、苦しいからといって以下のことはしないように注意しましょう。

- 返済の滞納を続ける

- 虚偽の申し込みをしてお金を借りる

- ヤミ金を利用する

- SNSやネット掲示板上の個人間融資を利用する

- 銀行口座の売却や闇バイトをする

- クレジットカードを現金化する

- 給与ファクタリングを利用する

状況をさらに深刻にしてしまう可能性があるほか、場合によっては罪に問われるケースもあります。

これらのような手段に出てしまうのは、事態が深刻化し、自力で返済ができなくなってしまったときでしょう。

その前に、上記で紹介した相談窓口や、弁護士などの専門家に相談することをおすすめします。

返済の滞納を続ける

前述したとおり、借金の返済を滞納し続けると、遅延損害金の発生による返済金の増加、督促などさまざまなリスクが生じます。

督促をされても支払えず、放置すれば差押えで日常生活に大きな影響が出ることも考えられます。

返済の滞納が続かないうちに解決を目指しましょう。

借金の滞納による影響については、以下の記事で詳しく解説しています。

虚偽の申し込みをしてお金を借りる

多重債務状態では、カードローンなどの審査に通らなくなっていることも少なくないでしょう。

しかし、だからといって、申し込む際に審査が通るよう、他者の借入件数や残高を実際より低く申告するのはリスクが非常に大きい行為です。

詐欺罪に該当しうる行為でもあるため、絶対にしないようにしましょう。

金融機関や貸金業者から借入れをしていることは、その詳細が信用情報機関に記録されています。

問い合わせれば、それが虚偽だということがすぐに判明してしまうのです。

もしその場の審査に通ってお金を借りられたとしても、以下のようなことがありえます。

- 返済が滞って結果的に債務整理をすることになったとき、債権者との交渉がスムーズに進まない、裁判所が自己破産の申立てなどを認めない

- 期日どおりに返済を行っても、虚偽申告を理由に途中で一括返済を求められる

ヤミ金に手を出す

「ヤミ金(闇金融)」も絶対に手を出してはいけない選択肢です。

上限金利20%を超える金利でお金を貸すヤミ金は、その営業行為自体が違法であり、刑事罰の対象となります。

ヤミ金に手を出すとあっという間に借金が膨らみ、自力ではどうにもならない状態に追い込まれることもありえます。

犯罪に巻き込まれる可能性も低くありません。

「ブラックOK」「いつでも借りられる」「審査なしで借り入れ可」などのうたい文句を掲げている場合もありますが、利用してしまわないように気をつけましょう。

すでに利用してしまっている心当たりがある方は、大きなトラブルに発展する前に、以下の窓口に相談してください。

SNSやネット掲示板上の個人間融資を利用する

最近SNSなどを介して個人間でお金の貸し借りを行う「個人間融資」が社会問題となっており、金融庁でも注意を呼びかけています。

貸金業の無登録営業や無登録業者が借金の勧誘を行う個人間融資は、貸金業法違反です。

上で解説したヤミ金業者が個人を装って貸付けを行っていることも少なくありません。

うっかり手を出してしまうと、犯罪などのトラブルに巻き込まれる恐れがあるので注意しましょう。

詳しくは以下のページを参考にしてください。

参考:金融庁│SNS等を利用した「個人間融資」にご注意ください!

銀行口座の売却や闇バイトをする

SNSでは、

「使ってない口座を◯万円で売ってください」

「書類を受け取るだけで即日入金!」

といった誘いが見られます。

しかし、ほとんどの場合、これらは闇バイトと呼ばれる犯罪行為であるため、絶対に誘いに応じないようにしましょう。

投稿者は、詐欺で得たお金のマネーロンダリングのための口座を探していたり、違法薬物の受け渡しをする人を探していたりするのです。

闇バイトをすると逮捕歴、前科がついてしまったり、半永久的に銀行口座が開けなくなってしまったりするケースもあります。

借金を返せないからといって、安易に手を出さないようにしましょう。

参考:「闇バイト」は犯罪実行者の募集です|警察庁Webサイト

銀行口座の売却については、以下の記事で詳しく解説しています。

クレジットカードを現金化する

クレジットカードの現金化とはショッピング枠を利用して、現金を得る手法です。

おもに以下のような方法がありますが、決して行わないよう、注意が必要です。

- クレジットカードでブランド品などを購入し、買い取り業者に売ることで現金を得る

- 業者からクレジットカードで安い商品を高額で購入し、その特典として現金をキャッシュバックしてもらう

クレジットカード会社は、規約でショッピング枠の現金化を禁止しています。

現金化したことがカード会社にわかると、ペナルティとして、利用停止・強制退会・残高の一括請求をされることもあるのです。

支払い不能になって債務整理をする場合にも、カード会社に交渉に応じてもらえなくなったり、裁判所に自己破産や個人再生の手続きを認めてもらえなかったりする可能性も生じます。

給与ファクタリングを利用する

給与ファクタリングとは、自分の給与を給料日前に債権として買い取ってもらうことで、給与が支払われる前に現金化する手法です。

毎月の返済に困った人に向けて紹介されることもありますが、利用は避けましょう。

これは、ヤミ金が債務者に対して給与ファクタリングを行うケースが多く見られるためであり、金融庁も注意喚起をしています。

給与ファクタリングを利用することで、高い手数料で資金繰りが悪化することも考えられるほか、個人情報が犯罪行為に利用されるなどの危険性も生じます。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ