- 弁護士会所属

- 大阪弁護士会 第57612号

- 出身地

- 兵庫県

- 出身大学

- 立命館大学法学部 立命館大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- お悩みを抱えているみなさん、勇気を出して相談してみませんか?その勇気にお応えします。

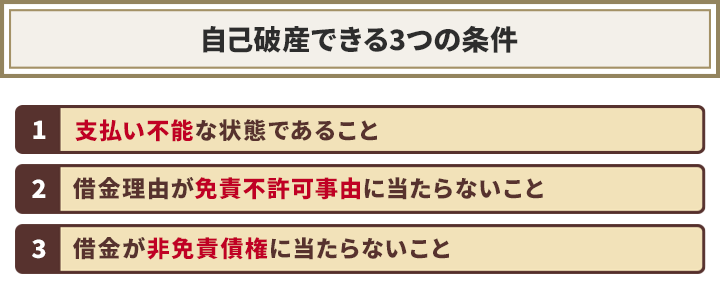

自己破産をするためには、次の3つの条件を満たす必要があります。

- 支払い不能な状態であること

- 免責不許可事由に該当しないこと

- 借金が非免責債権に当たらないこと

この記事では、自己破産ができる条件について詳しく解説します。自己破産できるケース・できないケースの具体例や、解決策も紹介していますので、参考にしてください。

自己破産できるか判断が難しい場合は、弁護士法人・響にご相談ください。借金の状況などによっては、自己破産よりもリスクの少ない解決方法を提案できる場合もあります。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

自己破産できる3つの条件

自己破産は、借金の正当な解決手段ですが、誰もが利用できるわけではありません。

利用するためには、次の3つの条件を満たす必要があります。

それぞれの条件について、詳しく見ていきましょう。

1.支払い不能な状態であること

第一に、「支払い不能」な状態であることが条件です。

支払い不能とは、支払い能力が低いために、現在のみならず、今後も継続的に借金の返済ができない状態のことをいいます(破産法第2条第11項)。

たとえば、現在収入がないことに加え、今後収入を得たとしても、借金の総額が大きいために、完済できる見込みがないケースが該当します。

支払い不能であるかは、裁判所によって判断されます。その際の判断材料となるのは、次のような項目です。

- 借金総額と借入先ごとの借金額

- 毎月の返済額

- 財産総額と個別の財産額

- 収入

- 職業

- 年齢

- 家族構成

- 生活費の状況

など

たとえば、無職で収入がない場合は、借金総額が50万円程度であっても、支払い不能と認められる可能性はあります。

なお、財産総額については、「どのような手続きで自己破産をするか」の判断材料にもなります。

自己破産における手続きの種類と、それぞれが選ばれるケースは次のとおりです。

| 手続き | 内容 | 選ばれるケース |

|---|---|---|

| 同時廃止事件 | 破産手続が、開始と同時に終結する手続き | 財産額が20万円を下回る場合など |

| 管財事件 | 財産の換価処分や配当などのために、破産管財人が選任される手続き | 財産額が20万円を上回る(家や車を所有している)場合など |

| 少額管財事件 | 管財事件の手続きを一部簡略化する手続き | 財産額が20万円を上回るが、財産の調査・換価処分の時間を短縮できる場合など |

いずれの手続きも、最終的には返済義務が免除されますが、手続きにかかる期間や費用が異なります。

自己破産の手続きの種類については、下記記事で詳しく解説しています。

2.免責不許可事由に該当しないこと

自己破産が認められるためには、借金をした理由や、返済不能に陥るまでの経緯も問われます。

たとえば、「返済の意思がないのに自己破産することを前提に借金をした」など、債権者に不利益のある行動があった場合、自己破産は認められません。

このように、返済義務の免除(免責)が認められない理由を「免責不許可事由」といいます。

破産法第252条でも規定されており、次のようなケースが該当します。

- 借金の理由が、ギャンブル、株式投資、過大な浪費である

- 意図的に財産を隠して自己破産を申し立てる

- 特定の債権者にだけ優先して返済を行う

- 返済する意思がないのに自己破産を前提に借り入れる

- 裁判所に事実とは異なる説明を行う

- 前回の自己破産(免責)から7年以内に再度自己破産(免責)を申し立てる

これらに該当すると、原則として自己破産は認められません。

自己破産はそもそも、債権者(お金を貸した側)の利益を保護する目的があります。しかし、財産の一部が隠されていると、本来、債権者に配当されるべき金額が配当されず、債権者が不利益を被ることになります。

また、浪費やギャンブルによる借金を免責してしまうと、そのような行為を助長してしまうことになります。社会の秩序を維持するためにも、こうした規定が定められているのです。

免責不許可事由については、下記記事で詳しく解説しています。

「裁量免責」で例外的に認められるケースも

免責不許可事由に該当していても、裁判所の裁量で、例外的に免責される場合があります。

これを「裁量免責」といいます(破産法第252条第2項)。

第252条第2項 前項の規定にかかわらず、同項各号に掲げる事由のいずれかに該当する場合であっても、裁判所は、破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは、免責許可の決定をすることができる。

(引用元:e-Gov法令検索「破産法」)

自己破産は、債務者(お金を借りた側)の経済生活を再建させるという目的があります。しかし、先に挙げたケースをすべて免責不許可にしてしまうと、この目的が果たせなくなってしまいます。

こうした理由もあり、裁量免責という制度が設けられているのです。

裁量免責を受けるためには、陳述書などを正直に記載し、裁判所における手続きに真摯(しんし)に協力することが大切です。

なお、借金の理由がギャンブルであるなど、免責不許可事由に該当する場合、裁量免責となるか否かにかかわらず、管財事件として扱われます。管財事件は、比較的費用が高く、期間も長くなります。

3.借金が非免責債権に当たらないこと

3つ目の条件は、「非免責債権」に当たらないことです。

非免責債権とは、自己破産によって免責されない(自己破産後も支払い義務が残る)債権のことをいいます。

非免責債権の最たる例が、税金です。税金も納付期日(法定納期限)までに収めなければ、借金と同様の扱いになります。

税金の支払いは国民の義務ですので、これを免除してしまうと社会の公平性が失われてしまいます。また、他の納税者への負担が大きくなるといった問題もあります。

そのような理由から、破産法第253条第1項で非免責債権として定められているのです。

| 非免責債権の例 | |

|---|---|

| 税金 | 所得税 消費税 贈与税 相続税 市町村民税(住民税) 固定資産税 自動車税 事業税 など |

| 公的保障制度の保険料 | 国民健康保険料 厚生年金保険料 国民年金保険料 雇用保険料 など |

| 公共料金など | 水道料金(下水道) 認可保育園の保育料 など |

上表にあるとおり、下水道の使用料は非免責債権に該当します。これは、地方自治法により、地方税に準じた取り扱いをする債権だからです。

一方で、同じ公共料金でも民間企業が提供している次のような料金は、免責対象となります。

- 水道料金(上水道)

- 電気料金

- ガス料金

- 通信料金

非免責債権については、下記記事で詳しく解説しています。

費用を今すぐ払えなくても自己破産はできる

自己破産の条件を満たしていても、「費用を支払えなければ、自己破産できないのでは?」と不安に思われるかもしれません。

実際、自己破産の費用は、最低でも50万円程度かかります。

しかし、自己破産をされる方の多くが、支払いができています。

その理由として、自己破産を弁護士に依頼した時点で、債権者への返済をストップできることが挙げられます。

弁護士は依頼を受けた時点で、債権者に対して「受任通知」を発送します。受任通知とは、弁護士が債務者に代わって手続きを進める旨を、債権者に知らせることをいいます。

受任通知を受けた債権者は原則として、債務者に対して取り立てができません。これは、貸金業法第21条で規定されています。

取り立てが止まれば、返済もストップできます。

また、自己破産の費用は、依頼後すぐに必要になるわけではありません。一般的には、裁判所に申立てをするときまでに、支払えれば問題ありません。

申立てのタイミングは、弁護士に依頼してから半年から1年後など、経済状況にあわせて調整してもらえます。それまでの期間は、分割払いが可能です。

つまり、毎月返済していたお金を元手(もとで)にし、毎月可能な範囲で分割払いができれば問題ないということです。

実際、自己破産を行う多くの方が、この方法で費用の支払いを行っています。

なお、現在、生活保護を受けている場合は、法テラスを利用することで、自己破産費用の支払いを免除してもらえる可能性もあります。

自己破産費用の支払いが難しいときの対処法については、下記記事で詳しく解説しています。

自己破産できるケースの具体例

ここまで解説してきた自己破産できる条件について、より具体的なケースに当てはめて解説します。

「自分は自己破産できるのか?」とお悩みの方は、次のケースをご自身の状況と照らし合わせてみてください。

- 奨学金の返済が苦しくなった

- 長期入院後に返済が苦しくなった

- 生活保護受給中で返済ができない

- 失業して公共料金の支払いができない

ケース1.「奨学金の返済が苦しくなった」

奨学金の返済が苦しくなり、消費者金融から150万円、銀行のカードローンで100万円を借り入れて返済できなくなってしまった。

奨学金も借金(債務)の一種です。また、非免責債権にも当たらないため、返済不能な状態であれば、自己破産できます。

ただし、親が奨学金の保証人になっている場合、自己破産をすると親が一括請求を受けることになります。

もし親も返済できない場合、親子ともに自己破産しなければならない可能性もあります。そのため、自己破産をするべきか慎重に判断しなければなりません。

奨学金を自己破産する場合の注意点については、下記記事で詳しく解説しています。

ケース2.「長期入院後に返済が苦しくなった」

長期入院によってクレジットカードのキャッシングで250万円を借り入れたものの、その後に収入が途絶えて返せなくなった。

病気による借金は免責不許可事由に該当しないため、裁判所に返済不能な状態と認められれば、自己破産できます。

この場合、借金の理由は生活費でも医療費でも自己破産が可能です。

病気で借金が返済できない場合の対処法については、下記記事で詳しく解説しています。

ケース3.「生活保護受給中で返済ができない」

過去に消費者金融から150万円の借金があり、現在は生活保護を受けながら安定した仕事を探しているが、借金の返済が進んでいない。

生活保護受給中でも、自己破産は可能です。

なお、生活保護は、経済的に困窮している人が最低限の生活を営むための制度です。そのため、生活保護費で借金を返済することは、この趣旨に反する行為となります。

発覚すると支給が停止される可能性がありますので、くれぐれも行わないようにしてください。

生活保護受給中に自己破産をすべきかどうか、判断に迷う場合は、まずケースワーカーに相談するとよいでしょう。

生活保護受給中の自己破産については、下記記事で詳しく解説しています。

ケース4.「失業して公共料金の支払いができない」

借金がある状況で失業して収入が途絶え、電気やガス料金を払えなくなってしまった。

前述したとおり、電気代やガス代などの滞納分は、非免責債権には当たりません。そのため、自己破産をすれば支払いが免除されます。

ただし、これらの公共料金は遅延損害金の利率が低く、滞納したとしても、大きな債務額にはなりません。

そのため、公共料金の支払いだけでなく、その他の借金の返済もできない場合に、自己破産を検討すべきだといえます。

滞納した公共料金の解決策については、下記記事で詳しく解説しています。

自己破産できないケースの具体例

自己破産できるケースを解説しましたが、反対に、自己破産ができないケースとは、どのようなものでしょうか?

以下で、その具体例を解説します。

- 病気療養中で生活が圧迫されているが、一定の収入がある

- ギャンブルで借金をつくった

- 自己破産をして間もなく、再び返済不能になった

- 失業で養育費が支払えなくなった

ケース1.「病気療養中で生活が圧迫されているが、一定の収入がある」

クレジットカードのキャッシングで30万円を借り入れ、毎月返済している間に病気で2週間入院し、その月の給料がダウンした。

退院後も通院しているので生活は圧迫されているが、同じ職場に復帰し、入院前と同じ額の給料で働いている。

このケースでは、借金総額が比較的低額であり、一定水準の収入があると考えられます。

そのため、「支払い能力がない」とは見なされず、自己破産することはできないでしょう。

ケース2.「ギャンブルで借金をつくった」

パチンコとスロットが原因で消費者金融から100万円、銀行のカードローンで150万円の借り入れをして、返済ができなくなった。

パチンコやスロットなどのギャンブルは免責不許可事由に当たるため、原則として自己破産は認められません。

ただし、前述したとおり、これらの行為を反省し、真摯な態度で裁判に臨めば、裁量免責により認められる可能性はあります。

ギャンブルが理由で自己破産をする場合の注意点については、下記記事で詳しく解説しています。

ケース3.「自己破産をして間もなく、再び返済不能になった」

1度目の自己破産で免責を受けてから3年目に親戚や友人から250万円を借りて返済が困難になった。

自己破産は2回目であっても、裁判所に認められればできます。

ただし、1回目の自己破産から7年以内は、認められません。これは破産法第252条で、免責不許可事由として定められています。

なぜ認められないかというと、短期間のうちに免責を認めてしまうと、債権者が債権を回収できず、不利益が生じてしまうからです。

ただし、失業や病気といったやむをえない事情がある場合は、裁量免責により認められる場合もあります。

ケース4.「失業で養育費が支払えなくなった」

借金150万円を抱えた状態で妻と離婚。

その後2人の子どもの養育費を支払っていたものの、突然の失業によって支払いが困難になった。

養育費は非免責債権に当たるため、自己破産をしても支払いが免除されません。

これは、養育費は子の成長のために必要な費用であり、子の権利として保護されるべきだと考えられるからです。

自己破産で養育費の支払いが免除されない理由について、下記記事で詳しく解説しています。

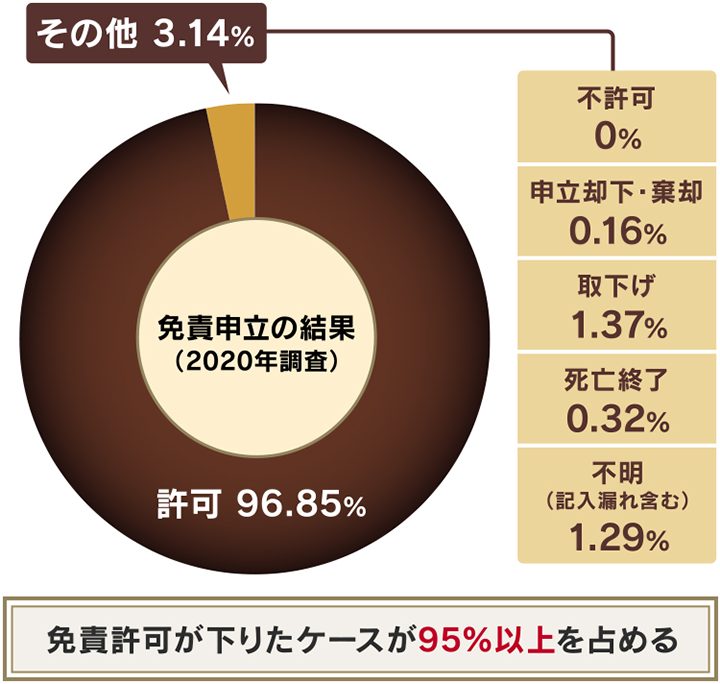

自己破産が認められるケースは95%以上

ところで、自己破産が認められるケースは、実際どれくらいあるのでしょうか?

日本弁護士連合会によると、2020年における自己破産の申立てのうち、96.85%が免責されています。

(出典:日本弁護士連合会「2020 年破産事件及び個人再生事件記録調査」)

つまり、ほとんどのケースでは、自己破産が認められているということです。

なお、ギャンブルや浪費など、免責不許可事由に該当するケースであっても、裁判所の裁量によって免責許可が下りることが多いのが現状です。

ただし、当該データはあくまでも、破産手続の申立件数に占める割合です。

申立て以前に、弁護士によって「免責される見込みがない」と判断されれば、申立て自体が行われないこともあります。

自己破産できるか不安な場合は弁護士法人・響にご相談を

これまで解説したとおり、免責不許可事由がある場合を除き、借金を返済できる見込みがなければ、自己破産できるケースがほとんどです。

とはいえ、実際に自己破産ができるか不安に思うこともあるでしょう。

そのような場合は、弁護士法人・響にご相談ください。

現在の経済状況や、借金の理由などを踏まえて、自己破産ができるか判断いたします。

場合によっては、自己破産よりもリスクの少ない解決方法をご提案できることもあります。

もちろん、ご相談いただいたからといって、無理に自己破産を勧めることはありませんので、ご安心ください。

弁護士法人・響は、自己破産を含めた借金問題の相談実績が43万件以上あります。

相談は24時間365日、無料で受け付けていますので、お気軽にご相談ください。

自己破産できないときの解決方法と条件

上で少しふれましたが、借金の解決方法は自己破産だけではありません。

具体的には、次のような方法があります。いずれも、借金問題の正当な解決手段である「債務整理」です。

- 個人再生

- 任意整理

自己破産と異なり、借金の返済義務は免除(免責)されませんが、返済額の減額により、完済の見通しを立てやすくなります。

詳しい特徴はこの後で解説しますが、自己破産とのおもな違いをまとめると、次のようになります。

| 自己破産 | 個人再生 | 任意整理 | |

|---|---|---|---|

| 借金の返済義務の免徐 | あり | なし | なし |

| 返済能力の基準 | 返済能力なし | 元金を最大90%減額した金額を3年(最長5年)で返済できる | 元金を3〜5年で返済できる |

| 借金理由による利用制限 | あり | なし | なし |

| 周囲にバレる可能性 | 高 | 高 | 低 |

| 車、住宅などを残せるか | 原則不可能 | 認められれば可能 | 可能 |

| 職業・資格の一時制限 | あり | なし | なし |

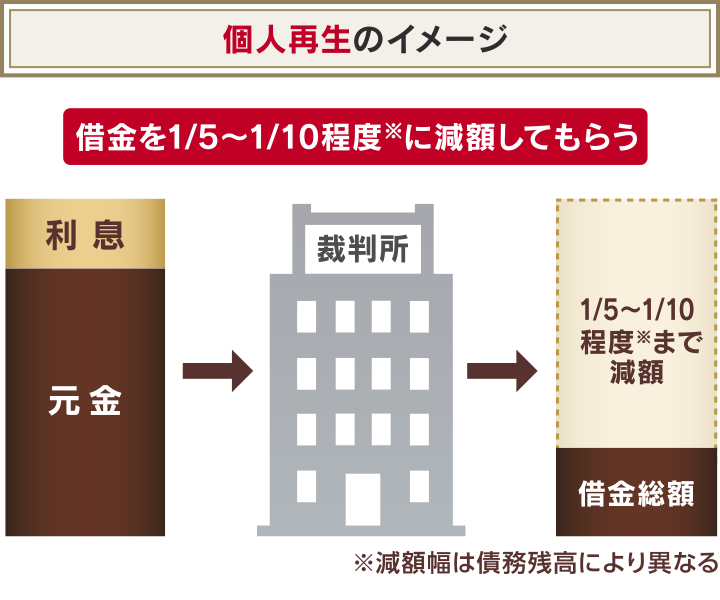

元金を最大90%減額した金額を3〜5年で返済できるなら個人再生

元金を最大90%程度減額した金額を3〜5年で分割返済できるなら、「個人再生」という方法をとれます。

個人再生とは、裁判所に申立てを行うことで、借金を最大90%程度まで減額してもらう手続きです。

※最低返済額は100万円です。

減額された後の借金は、原則3年(最長5年)で分割返済する必要があります。

個人再生の大きなメリットは、自己破産と異なり、住宅を手元に残せる点です。

個人再生には、「住宅ローン特則」という制度があります。当制度を利用すれば、住宅ローン返済中であっても、住宅は回収されません。

| メリット | ・持ち家等の財産を残せる可能性がある |

|---|---|

| デメリット | ・ブラックリストに載る ・保証人や連帯保証人に請求がいく ・返済を続ける必要がある |

個人再生であれば、裁判所に「支払い不能」と認められず、自己破産ができないケースでも、解決できる可能性があります。

個人再生については、下記記事で詳しく解説しています。

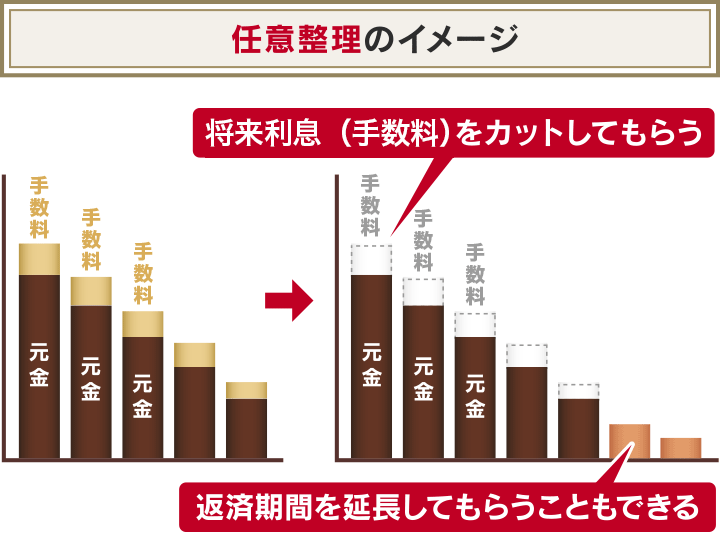

元金を3〜5年で返済できるなら任意整理

元金を3〜5年で返済できるだけの経済的余力があれば、「任意整理」も選択肢となります。

任意整理とは、債権者と交渉して将来利息や遅延損害金*をカットしてもらい、毎月の返済額の減額や、返済期限の延長などに応じてもらう方法です。

(*金融機関によってはカットできないこともあります)

和解契約後は、3〜5年で分割返済をすることが一般的です。

任意整理は、債務整理の対象となる借金を選ぶことができます。

それゆえ、返済中の住宅ローンや自動車ローンがあっても、それらを整理の対象から外すことで、住宅・車を残せます。

また、連帯保証人・保証人つきの借金を整理対象から外せば、連帯保証人・保証人が借金の返済を迫られることを回避できます。

個人再生ほど返済負担は減りませんが、債務整理のうち、最もデメリットを抑えられる方法といえます。

| メリット | ・持ち家等の財産を基本的に残せる ・連帯保証人・保証人に一括請求がいくことを回避できる |

|---|---|

| デメリット | ・ブラックリストに載る ・借金の元金は減額されず、返済を続ける必要がある |

任意整理は、個人再生と同様、裁判所に「支払い不能」と認められず、自己破産ができない場合に検討できる方法です。利用できるか判断が難しい場合は、一度弁護士に相談してみましょう。

任意整理については、下記記事で詳しく解説しています。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも