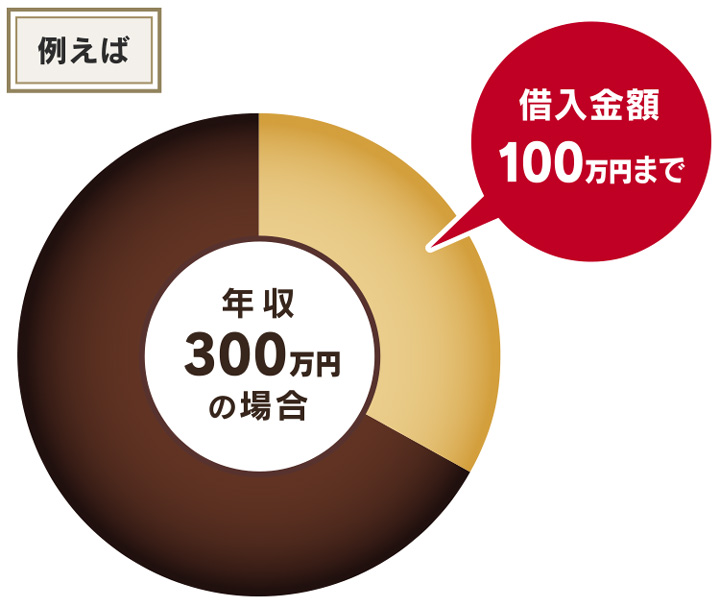

一般的に、借金総額が年収の1/3を超えている場合は、やばい(自力での返済が厳しい)といえます。

たとえば、年収が300万円で、借金総額が100万円を超えているようなケースです。

また、次のケースに該当する場合は、借金の額にかかわらず、返済不能に陥る可能性が高く、「やばい」状況といえます。

- リボ払いを繰り返している

- 長期間完済できていない借金がある

- 複数の借入先から借りている

- 遅延損害金が発生している

- 学生で消費者金融から借りている

これらのケースに当てはまる場合は、仮に借金が100万円以下でも、放置せずに早期に対処した方がよいでしょう。

この記事では、借金がやばいといえるケースや、その対処法について詳しく解説します。

現在、返済が厳しいと感じている方は、弁護士法人・響にご相談ください。借金の解決方法についてアドバイスいたします。ご相談は無料ですのでお気軽にお問い合わせください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

借金はいくらからやばい?

借金がいくらからやばいか、一概にはいえません。しかし、一般的には借金総額が年収の1/3を超えている場合は、厳しい状況であるといえます。

※当記事で「やばい」と表現するときは、借金問題を多く扱ってきた弁護士事務所の観点から、「自力での返済が厳しい」といえる状況を意味します。

たとえば、年収が300万円で、借金総額が100万円を超えているようなケースです。

消費者金融やリボ払いによる借金は金利が高いため、利息の支払いだけで、相当な額になります。

借金総額が100万円で、金利が年率15.0%、毎月の返済額が一定(元利均等返済方式)の場合は、毎月12,500円の利息を支払わなければなりません。

毎月の返済には、これに元金の返済も加わります。上のケースにおいて、3年で返済する場合は、元金と利息を合わせて毎月34,665円の返済が必要となります。

年収が300万円の場合、所得税などが控除されると、毎月の手取り額が20万円程度*となります。つまり、20万円の生活費のうち、34,665円を借金返済に充てなければならないということです。

*あくまで目安です

このような状況において、病気などの理由で収入が途絶えてしまうと、生活が圧迫されるだけでなく、返済不能に陥る可能性も考えられます。

年収の1/3を超える金額は貸付けが規制されている

返済不能に陥らないようにするために、そもそも年収の1/3を超える金額は「総量規制」という貸金業法に基づくルールによって、貸付けが規制されています。

用語集

総量規制とは?

用語集

総量規制とは?

年収の1/3を超える金額は返済能力を超える金額と見なされ、貸付けが規制されること。総量規制の対象となるのは、原則として消費者金融やクレジットカード会社などの「貸金業者」による貸付け。一方で住宅ローンや車のローン、おまとめローンなどは対象外となる。

(出典:日本貸金業協会「お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】」より作図)

しかし、銀行などの貸付けは総量規制の対象外であるため、知らぬ間に借金総額が年収の1/3を超えてしまうケースもあります。

その場合は実質的に自力での返済が厳しいといえます。また、新規の借り入れで返済をまかなおうとしても、総量規制によりそもそも利用できません。

自力での返済が厳しい場合は、滞納によるリスク(一括請求や訴訟など)を回避するためにも、早期に弁護士に相談し、対処しなければなりません。

相談にハードルを感じられる方は、まずは借金減額診断を利用し、解決の糸口にするとよいでしょう。

【3つの質問に答えるだけ】借金減額診断を試してみる

日本人はどれくらい借金している?

日本人は、どれくらいの借金をしているのでしょうか?

金融広報中央委員会の調べによると、単身世帯における平均借入残高は384万円で、うち242万円が住宅ローンとなっています。

以下は世帯別に、借金のある割合と、平均借入残高をまとめた表です。

| 借金のある 世帯の割合(%) |

借金のある世帯の 平均借入残高(万円) |

借金額回答世帯の 平均住宅ローン残高(万円) |

||

|---|---|---|---|---|

| 単身世帯 | 15.3 | 384 | 242 | |

| 2人以上世帯 | 20.4 | 1,303 | 1,140 | |

| 世帯主の 年齢別 |

20歳代 | 24 | 675 | 569 |

| 30歳代 | 25.6 | 1,852 | 1,736 | |

| 40歳代 | 26 | 1,575 | 1,480 | |

| 50歳代 | 25.7 | 1,150 | 995 | |

| 60歳代 | 16.3 | 895 | 766 | |

| 70歳代 | 10.1 | 979 | 46 | |

(出典:公益財団法人 生命保険文化センター「1世帯あたりの借入金はいくらくらい?」)

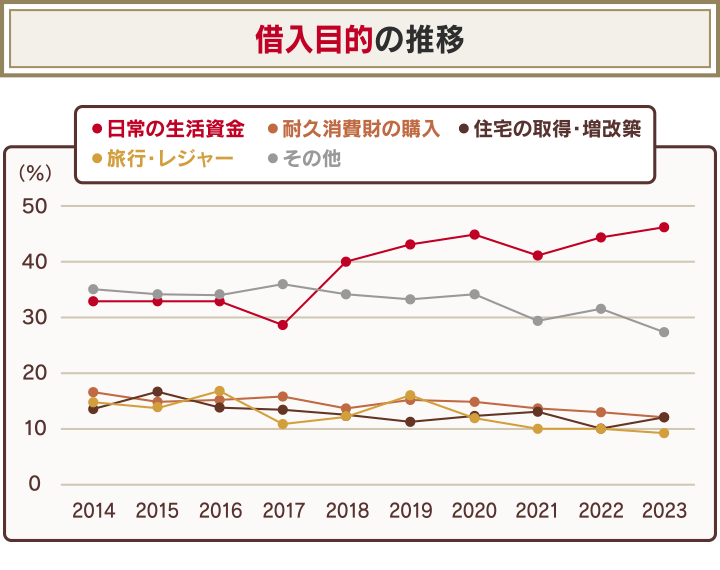

借り入れ理由としては「日常の生活資金」が増加傾向

金融広報中央委員会の調べによると、借金のある単身世帯の借り入れの目的としては、

- 住宅の購入・増改築のための資金

- 耐久消費財(家電など)の購入資金

- 日常の生活資金

が多くを占めています。

特に「日常の生活資金」は、年々増加傾向にあります。

以下は、単身世帯における借入目的の割合と、その推移を示したグラフです(2014〜2023年まで)。

(出典:知るぽると「家計の金融行動に関する世論調査[単身世帯調査]令和5年調査結果」より作図。項目は割合の多い上位5項目を掲載)

日常の生活資金を目的に借り入れをした人は、2014年に32.9%だったのに対し、2023年は47.1%まで増えています。

借金が100万円超えるとやばいって本当?

インターネットで検索すると、「120万円など、100万円を超えると借金があぶない状態」という情報を目にします。

借金が具体的に、いくらだと問題があるかは、収入や返済状況によって異なるため、一概にはいえません。

しかし、借金総額が100万円を超え、かつ次の状況のいずれかに当てはまる場合は、返済不能に陥る可能性もあるため、注意が必要です。

- 100万円が年収の1/3より高い

- 借金返済のための借金をしている

- 返済額のほとんどが利息の返済になっている

借金が100万を超える場合の返済計画の立て方や対処法については、下記記事で詳しく解説しています。

やばい状況(返済不能)に陥る可能性が高い5つのケース

借金総額が年収の1/3を超えているケース以外にも、やばいといえる状況はあります。

以下、返済不能に陥る可能性の高いケースについて、詳しく解説します。

- リボ払いを繰り返している

- 長期間完済できていない借金がある

- 複数の借入先から借りている

- 遅延損害金が発生している

- 学生で消費者金融から借りている

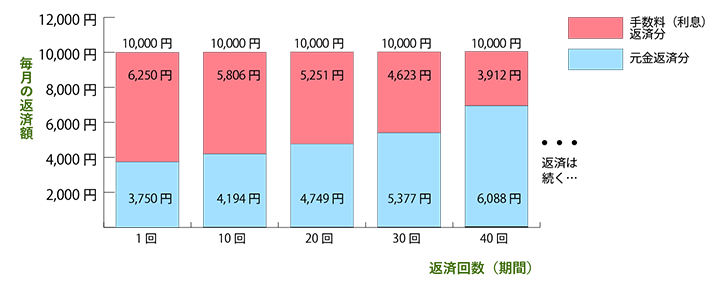

1.リボ払いを繰り返している

クレジットカードのリボ払いを繰り返し利用して、毎月一定額を返済しているのに「残高が減らない」という状況は、注意が必要です。

リボ払いは 金利が年15%程度と高く設定されており、繰り返し利用していると、毎月一定額を返済していても完済するまでには長い時間を要する場合があります。

リボ払いによる返済方式には、 「定額方式(元利定額方式・元金定額方式)」と 「残高スライド方式」 の2種類があります。

特に「元利定額方式」の場合は、毎月の返済額の大半を手数料返済分が占めるため、元金が減りづらく、返済が長期化しやすいといえます。

〈元利定額方式(利用残高50万円・年利15%・毎月1万円返済)の支払い例〉

上の例では、返済当初は返済額1万円のうち6,250円と6割以上が手数料(利息)として支払われます。

月の返済額の大半を手数料返済分が占めるため、元金が減りづらく、返済が長期化しやすいといえます。

また、繰り返しリボ払いを利用していると「総返済額はいくらか」「いつ返済が終わるのか」が把握しにくくなり、いつまでも返済が終わらない状況に陥りやすくなります。

リボ払いのリスクについては、下記記事で詳しく解説しています。

2.長期間完済できていない借金がある

現在、長期間完済できていない借金がある場合も、注意が必要です。

なぜなら、返済期間が長引くほど利息が膨らむからです。

たとえば、100万円を金利年15.0%で借りた場合、毎月の返済額ごとの返済期間、利息、返済総額は以下のようになります。

| 毎月の返済額 | 返済期間 | 利息総額 | 総返済額 |

|---|---|---|---|

| 3万円 | 3年8ヶ月 | 30万1,674円 | 130万1,674円 |

| 5万円 | 2年0ヶ月 | 15万7,936円 | 115万7,936円 |

| 7万円 | 1年4ヶ月 | 10万8,502円 | 110万8,502円 |

※長野ろうきん「フリー入力ローンシミュレーション」で試算

※元利均等払いで計算。金額は概算のため実際の返済額や返済回数と異なる場合があります。

毎月の返済額が3万円の場合、返済期間が3年8ヶ月で、利息総額が約30万円になっています。

毎月の返済額が5・7万円の場合と比べると、利息が多いことは明らかです。、

元金や金利にもよりますが、5年以上返済ができていない場合は、厳しい状況にあるといえるでしょう。

なお、借金の利息は、以下の式に数値を当てはめることで算出できます。

利息=借入残高(円)×年利(%)×借入日数(日)÷365(※)

※うるう年の場合は366

利息の計算方法については、下記記事で詳しく解説しています。

3.複数の借入先から借りている

複数の消費者金融やカードローンから借り入れをしている多重債務の状態も、好ましい状況ではありません。

特に借金返済のために、別の金融機関や貸金業者から新たに借金を繰り返しているような状態(自転車操業)は、返済不能に陥る可能性が高いといえます。

消費者金融やカードローンでは、借入額が少額の場合の金利は高く設定されています。

そのため複数の貸金業者から少額の借り入れを繰り返している場合は、1社からまとめて借り入れている場合に比べて返済総額も多くなってしまいます。

| 利用上限額 | 金利(年率) |

|---|---|

| 1万円~99万円 | 7.7%~18.0% |

| 100万円~300万円 | 7.7%~15.0% |

| 301万円~500万円 | 4.7%~7.7% |

| 501万円~800万円 | 3.0%~4.7% |

※参考:アイフル

※2024年3月時点の情報です。最新の情報は各社のWebサイトなどでご確認ください。

複数の貸金業者から金利年18%で借り入れする場合と、1社から金利年14%で借り入れする場合で比較してみましょう。

〈複数社借り入れと1社借り入れの返済例比較〉

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 借入額 金利 |

80万円 金利年18% |

70万円 金利年18% |

50万円 金利年18% |

200万円 |

| 返済総額 | 102万9,317円 | 99万9,979円 | 69万8,327円 | 272万7,623円 |

| 月々の返済額 | 3万円 | 2万円 | 1万5,000円 | 6万5,000円 |

| 利息分 | 22万9,317円 | 29万9,979円 | 19万8,327円 | 72万7,623円 |

| D社 | |

|---|---|

| 借入額 金利 |

200万円 金利年14% |

| 返済総額 | 249万2,019円 |

| 月々の返済額 | 6万5,000円 |

| 利息分 | 49万2,019円 |

※長野ろうきん「フリー入力ローンシミュレーション」で試算

※元利均等払いで計算。金額は概算のため実際の返済額や返済回数と異なる場合があります。

このように複数社から少額ずつ借り入れている場合は、総返済額が多くなる可能性があります。

多重債務については、下記記事で詳しく解説しています。

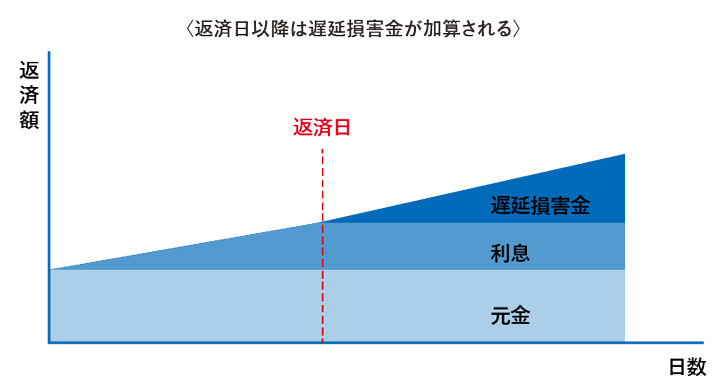

4.遅延損害金が発生している

返済期日に返済が間に合わず滞納してしまうと、返済期日の翌日から「遅延損害金」が発生します。

遅延損害金の金利は通常の貸付金利より高い場合が多く(上限年20%)、滞納が続くと総返済額はますます増えていきます。

遅延損害金の計算方法は、次のとおりです。

返済の遅れている借入額×遅延損害金の年利÷365(日)×滞納日数

たとえば100万円の借入残高を60日滞納した場合の遅延損害金は、おおむね以下のようになります。

100万円×20%(0.2)÷365日×60日=約3万2,877円

※遅延損害金を年利20%として計算

このように滞納が続くと返済額が加速度的に増えていくため、できるだけ早く解決する必要があるといえます。

遅延損害金については、下記記事で詳しく解説しています。

5.学生で消費者金融から借りている

学生で消費者金融から借り入れをしている場合も、リスクが高いといえます。

収入が十分でないことに加え、消費者金融の金利は高い(最大年18%)からです。

従来は、20歳未満の未成年は親の同意なしに消費者金融やカードローンなどでお金を借りることはできませんでした。

2022年4月1日の民法改正によって、成年(成人年齢)が18歳に引き下げられました(民法第4条)。

第4条 年齢18歳をもって、成年とする。

(引用元:e-Gov法令検索「民法」)

これにより18歳、19歳の学生でも親の同意を得ることなく、消費者金融やクレジットカード、カードローンの契約ができるようになっています。

※審査の結果契約できない場合もあります。

民法の定める成年とは、次の意味があります。

- 一人で有効な契約をすることができる年齢

- 父母の親権に服さなくなる年齢

※飲酒、喫煙、公営ギャンブル、中型自動車免許の取得は20歳にならないとできません。

未成年者が親の同意を得ずに契約した場合には、「未成年者取消権」によってその契約を取り消すことができます。

しかし成年者になると、未成年者取消権は行使できなくなります。

もし返済しきれない借金を抱えてしまっても、自分自身で責任を負うことになるのです。

(参考:金融庁「18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~」)

実際にやばいケースに該当する人はどれくらい?

実際にやばいケースに該当している人は、どれくらいいるのでしょうか?

当サイトでは、借金がある成人男女770名を対象に、次の3つのやばいケースに該当する人の割合を調査しました。

- 3年以上前から借り入れをしている人

- 複数社から借り入れをしている人

- 滞納した経験がある人

さらに、「借金をしていてやばいと思ったことがある」人の割合も調査しています。

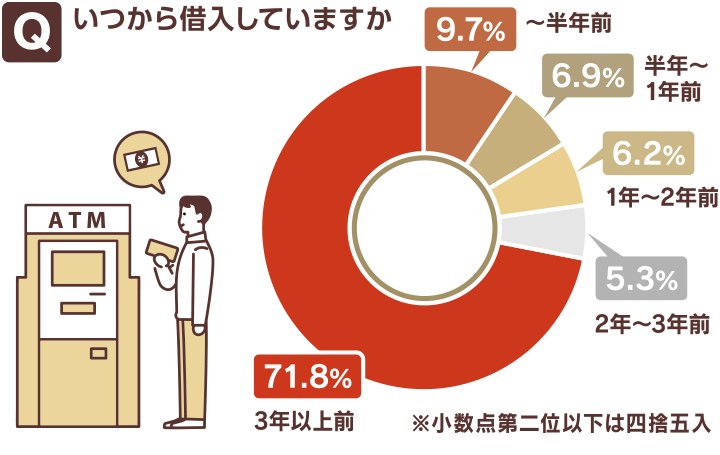

3年以上前から借り入れをしている人は約7割

借り入れを始めた時期について調査したところ、3年前から借り入れをしている人は借金がある770名のうち553名で、全体の71.8%でした。

返済が長期間に及んでいる場合は、利息が膨らみ総返済額が増えてしまうため注意しましょう。

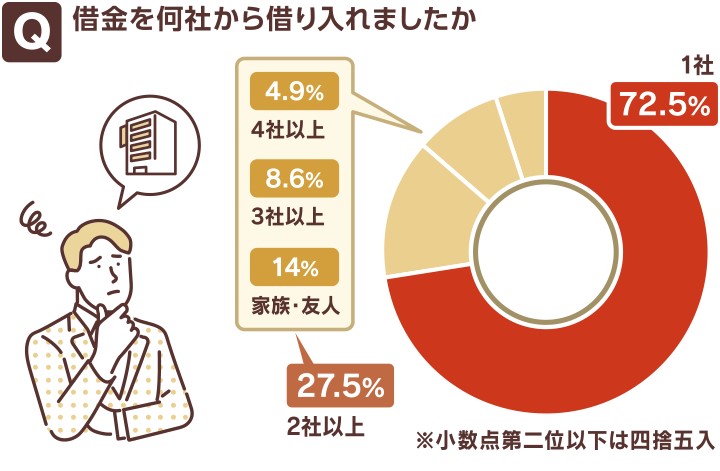

複数社から借り入れをしている人は約3割

借入社数について調査したところ、複数社から借り入れしている人は借金をしている770名のうち212名で、全体の27.5%でした。

調査結果は以下のとおりです。

2社以上から借り入れをしている人は、1社から借り入れるよりも総返済額が多くなっている可能性に気を付けましょう。

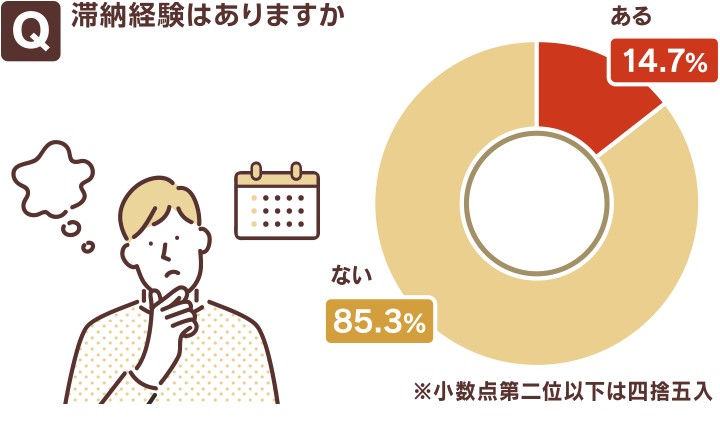

滞納した経験がある人は約1割

滞納経験について調査したところ、滞納した経験がある人は借金がある770名のうち113名で、全体の14.7%でした。

調査結果は以下のとおりです。

滞納すると遅延損害金が発生してしまいます。滞納しそうな人は、滞納する前に早めに対処しましょう。

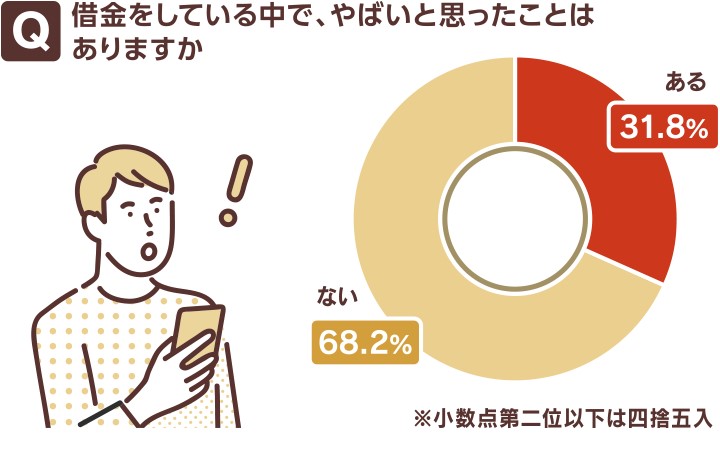

借金をしていてやばいと思ったことがある人は約3割

では、借金をしていてやばいと思ったことがある人はどれくらいいるのでしょうか?

「借金をしている中で、やばいと思ったことがあるか」を調査したところ、「ある」と回答した人は借金をしている770名のうち245名で、全体の31.8%でした。

調査結果は以下のとおりです。

ただし、「まだなんとかなるだろう」と明確に危機感を感じていなくても、返済不能に陥る可能性はありますので、楽観視はしないようにしましょう。

借金返済がやばいと感じたときの対処法

借金の返済がやばい(厳しい)と感じたら、どのような対処方法をとればよいのでしょうか?

具体的な解決方法は、自力での返済が厳しいかどうかによって、異なります。

| 自力での返済が厳しい場合 | 任意整理 |

|---|---|

| 個人再生 | |

| 自己破産 | |

| 特定調停 | |

| 自力での返済が可能な場合 | 毎月の収支を見直す |

| 金利の高い借金から優先的に返済する | |

| 繰り上げ返済をする | |

| おまとめローンなどで借金を一本化 |

以下で、それぞれの対処方法について詳しく解説します。

自力での返済が厳しい場合

これまで解説したような理由で、すでに自力での返済が厳しい場合は、「債務整理」を行う必要があります。

債務整理とは、債権者との交渉や裁判所を介した手続きにより、借金の減額や免除に応じてもらう方法です。

債務整理には、おもに4つの方法があります。

- 任意整理

- 個人再生

- 自己破産

- 特定調停

以下で、それぞれの方法の特徴について解説します。

なお、すべての債務整理に共通するデメリットとして、信用情報機関に事故情報が登録される(いわゆる「ブラックリストに載る」状態)ことが挙げられます。

ブラックリストの影響については、下記記事で詳しく解説しています。

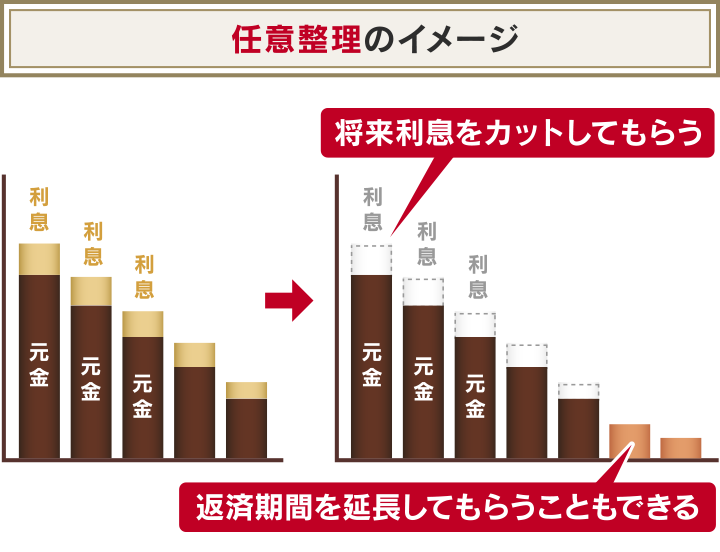

任意整理は債権者と交渉して借金を減額できる

任意整理とは、債権者と交渉することで、将来利息や遅延損害金*をカットし、毎月の返済額の減額や、返済スケジュールの変更に応じてもらう解決方法です。

*債権者によってはカットできないこともあります。

債権者と和解契約を結んだ後は、3~5年での完済を目指します。

任意整理は、整理する債権者を選べます。そのため、連帯保証人・保証人つきの借金があれば、それを整理対象から外すことで、連帯保証人・保証人に一括請求がいくことを回避できます。

| メリット | デメリット |

|---|---|

| ・持ち家等の財産を基本的に残せる ・連帯保証人・保証人に一括請求がいくことを回避できる |

・ブラックリストに載る ・借金の元金は減額されず、返済を続ける必要がある |

毎月の利息の支払い負担が大きく、返済が厳しい状況にあった場合は、任意整理を検討するとよいでしょう。

任意整理については、下記記事で詳しく解説しています。

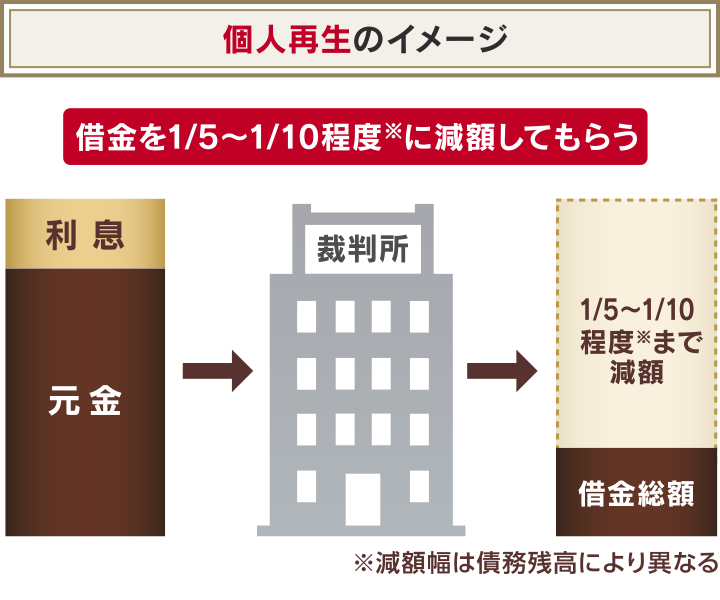

個人再生は裁判所を介して借金を最大90%減額できる

個人再生とは、裁判所に申立てを行うことで、返済額を80〜90%程度まで減額(減免)してもらう手続きです。

※最低返済額は100万円です

減額された借金は、原則3年(最長5年)で完済する必要があります。

個人再生は、すべての債務が整理の対象となるため、連帯保証人・保証人を設定している借入先がある場合は、連帯保証人・保証人が一括請求を受けるといったデメリットがあります。

| メリット | デメリット |

|---|---|

| ・持ち家等の財産を残せる可能性がある | ・ブラックリストに載る ・保証人や連帯保証人に請求がいく ・返済を続ける必要がある |

毎月一定の返済はできるものの、借金額が大きく、任意整理をしても完済できる見込みがない場合に、検討すべき手段といえるでしょう。

個人再生については、下記記事で詳しく解説しています。

自己破産は裁判所を介して借金をほぼ全額免除できる

自己破産とは、裁判所に申立てを行うことで、一部を除きすべての借金の返済を免除(免責)してもらう手続きです。

裁判所が申立人の収入や借金額、借金の理由などをもとに、免責を認めるか判断します。

自己破産は、借金を帳消しにできる一方で、家や車などの財産は原則として処分されます。そうなれば生活への影響も大きなものとなります。

| メリット | デメリット |

|---|---|

| ・ほぼすべての借金の返済義務が免除される | ・ブラックリストに載る ・官報に公告される ・保証人や連帯保証人に請求がいく ・家や車などの財産を失う可能性が高い |

無職や病気などの理由で借金を返済できなくなった場合に、最終手段として検討すべき手段だといえます。

自己破産については、下記記事で詳しく解説しています。

特定調停は当事者どうしで話し合って返済額を調整する

特定調停は、裁判所の仲介のもと債権者と交渉し、おもに将来利息をカットしてもらう方法です。基本的に、任意整理と同じような効果が期待できます。

特定調停は、弁護士に依頼することなくご自身で手続きを行えるため、弁護士費用が不要です。支払いが必要な裁判所費用の相場は、債権者1社あたり1,000円程度です。

しかし、申立てや調停のためにご自身で裁判所へ行く必要があります。債権者が複数社であれば、出廷の回数も増えることになります。

また債権者との合意がないかぎり成立しません。一般の方が債権者である貸金業者と交渉しても、容易に合意してもらえないことも多く、特定調停の成功率は約14%*と低い数値になっています。

*令和2年度司法統計による

| メリット | デメリット |

|---|---|

| ・弁護士費用が不要 | ・ブラックリストに載る ・裁判所出廷など手続きに手間がかかる ・調停の成功率が低く不成立になる可能性が高い |

一定の返済能力があり、裁判所での手続きをご自身で行える場合に、検討すべき手段といえるでしょう。

特定調停については、下記記事で詳しく解説しています。

自力での返済が可能な場合

返済不能な状態ではないものの、毎月の返済負担を少しでも減らしたいという場合には、次のような対処法を検討できます。

- 毎月の収支を見直す

- 金利の高い借金から優先的に返済する

- 繰り上げ返済をする

- おまとめローンなどで借金を一本化

いずれも、毎月支払う利息を減らすことができます。

以下で、それぞれ詳しく解説します。

毎月の収支を見直す

まずは毎月の収支を見直してみましょう。

収入を増やす、あるいは支出を減らすことができれば、毎月の返済にまわせる金額を増やせるでしょう。

毎月の返済額を増やせれば、返済期間(借入日数)を短縮できますので、その分利息の支払いも減らせます。

収支を見直す際は、家計簿アプリなどを使った家計管理が有効です。おおまかでもよいので、毎月の収入と支出を記録することでお金の出入りを把握でき、浪費を見つけやすくなります。

収入を増やす、あるいは支出を減らす方法として、次のような方法が挙げられます。

| 収入を増やす | ・短期アルバイトや副業を始める(勤め先の規定で問題がない場合) ・ネットオークションやフリマサービスなどで不用品を売却する |

|---|---|

| 支出を減らす | ・格安スマホに乗り換える ・利用頻度の低い音楽や動画の配信サービス(サブスク)を解約する ・外食や買い物の機会を減らす ・ギャンブルをやめる |

たとえば、スマホを大手キャリアから格安SIMに変更することで、月額5,000円程度の節約ができるケースもあります。

収支の見直し方については、以下の記事でも紹介しています。

金利の高い借金から優先的に返済する

金利が高いと利息額が膨らみやすく、返済が長期化すると総返済額は想像以上に増えてしまいます。

そのため、金利の高い借金から優先的に返済すると、結果的に利息の総額を抑えることができます。

消費者金融のカードローンやクレジットカードのキャッシングは、銀行カードローンなどと比較して金利が高い傾向があるので、確認してみるとよいでしょう。

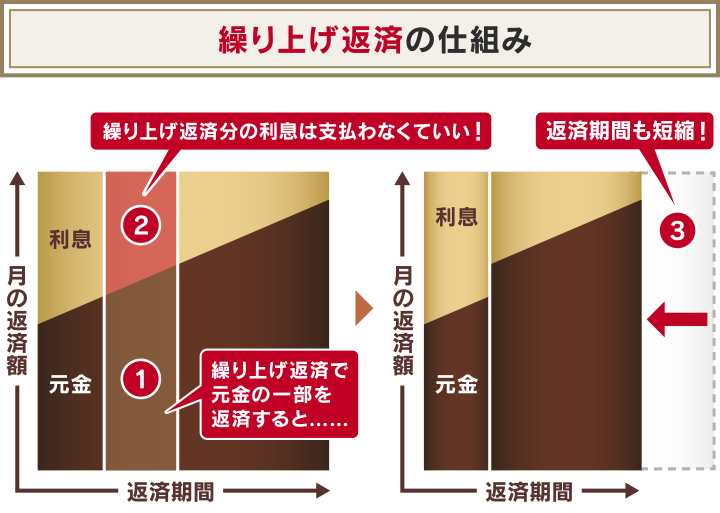

繰り上げ返済をする

繰り上げ返済も、利息を減らす方法のひとつです。

繰り上げ返済とは、毎月の返済とは別にまとまった金額を支払うことをいいます。

繰り上げ返済をした金額には利息が含まれないため、全額が元金の返済に充てられます。元金を着実に減らせるため、完済までの期間が短縮され、利息の支払いも減らせます。

ボーナスなど、臨時収入があったときに検討するとよいでしょう。

繰り上げ返済については、下記記事で詳しく解説しています。

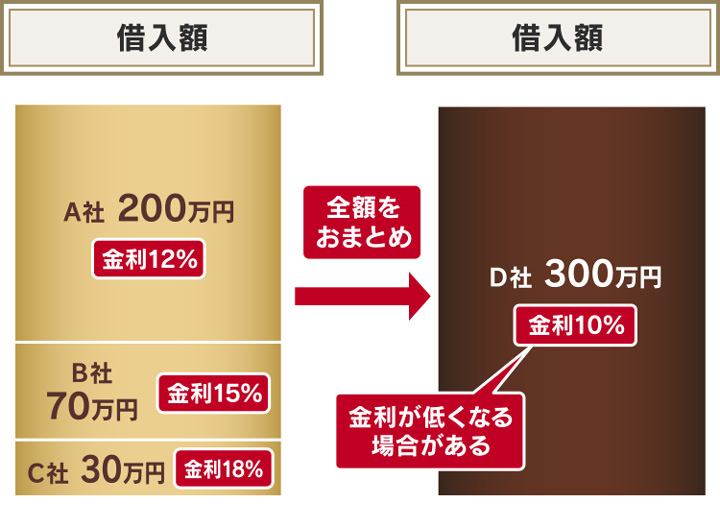

おまとめローンなどで借金を一本化

借入先が2社以上ある場合は、借金の一本化を検討しましょう。

借金の一本化とは、複数の借入先を一つにまとめることをいいます。おまとめローンが代表的なサービスです。

一本化によって、新規の借り入れの金利が以前よりも低くなれば、一本化の時点で利用残高が変わらなくても、以後の利息の支払いを減らすことができます。

ただし、返済が長期化するとかえって利息が増えてしまう場合もあるため、利用時は計画的に返済をするようにしましょう。

借金の一本化については、下記記事で詳しく解説しています。

借金やばいかも…とお悩みの方は弁護士法人・響にご相談を

借金返済がやばい(厳しい)と感じたときの対処法を解説しましたが、実際どの方法をとるべきか判断に迷うこともあると思います。

そのような場合は、弁護士法人・響にご相談ください。

借金総額や収入、現在の生活環境などを踏まえたうえで、どのような方法で借金を解決すべきか、アドバイスいたします。

ご相談は24時間365日、無料で受け付けています。

債務整理が必要と判断した場合、ブラックリストなどによる生活への影響が、最小限になるようサポートいたします。

また、ご依頼いただいた場合は最短即日で債権者に受任通知を送ります。以後は原則として督促・返済がストップしますので、落ち着いて手続きを進められるでしょう。

もちろんご相談いただいたからといって、無理に債務整理を勧めることはありませんので、ご安心ください。

借金問題について相談できる窓口

借金問題について相談できる窓口には、次のような公的機関もあります。

- 日本クレジットカウンセリング協会(JCCO)

- 貸金業相談・紛争解決センター

- 全国銀行協会相談室

- 法テラス

以下で詳しく説明します。

借金の相談先については、下記記事で詳しく解説しています。

日本クレジットカウンセリング協会(JCCO)

「日本クレジットカウンセリング協会(JCCO)」は、内閣府の認可を受けた公益財団法人組織です。

クレジットやローンなどの利用で多重債務になっている方に対して、無料の相談・カウンセリングを行っています。希望すれば「任意整理」を無料で行うことも可能です。

- 電話相談

- 弁護士や消費生活アドバイザーなどのカウンセラーによる面談カウンセリング

- 家計管理の改善について助言

- 任意整理の対応

カウンセリングの利用には「債務が消費生活の必要から生じたものであること」「債務の弁済意思があること」などの条件があります。

貸金業相談・紛争解決センター

「貸金業相談・紛争解決センター」は、貸金業会の自主規制機関である日本貸金業協会が運営している、中立的な相談窓口です。

「多額の借金があり返済に困っている」「借金の解決方法がわからない」といった方の相談に対応しており、債務の原因となった問題について解決のアドバイスをしてくれる「生活再建支援カウンセリング」や、貸金業者との交渉を仲介してくれる紛争解決制度(ADR)も利用できます。

また浪費やギャンブル依存などの理由で、貸金業者からの貸付けを自粛したい方は「貸付自粛制度」の申告も可能です。

※必ずしも貸付自粛が確約されるものではありません。

- 専門の相談員による電話相談

- 生活再建支援カウンセリング

- 紛争解決手続(ADR)*の利用

- 貸付自粛の申請

*紛争解決手続には手数料が必要です。

全国銀行協会相談室

「全国銀行協会相談室」は、一般社団法人全国銀行協会が運営している、銀行に関する相談や照会を受け付けている中立的な窓口です。

銀行の個人向けローンの返済が困難な方を対象とした無料の「カウンセリングサービス」を提供しています。

カードローンや住宅ローンの返済に困っている場合は、取引先の銀行窓口に取り次いでくれたり、返済条件変更の交渉を行ってくれる場合があります。

- 専門の相談員による電話相談/対面相談

- Webの専用フォームからの相談受付

- 専門カウンセラーや銀行業務に習熟した相談員がカウンセリング

- 家計診断・返済資金捻出のアドバイス

- 銀行窓口や法テラス(日本司法支援センター)の紹介

法テラス

「法テラス(日本司法支援センター)」は、法的トラブルを解決するために国が設立した総合案内所です。

収入・資産が一定以下の方を対象に、無料*の法律相談を実施しています。

*利用には一定の条件があります。

借金問題をはじめ、民事・刑事を問わずさまざまな法的トラブルに対する有効な解決策を提示・案内してくれます。同じ問題について3回まで相談が可能です。

- 無料法律相談(電話・対面)

- 相談先などの情報提供

- 弁護士・司法書士費用などの立て替え(民事法律扶助)

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ