アコムからの借入れをどうしても返済できずに困っている場合は、自己破産で解決できます。

自己破産の手続きによって裁判所から免責許可決定が下りると、原則として、アコムからの借金は全額免除となり、返済の必要がなくなります。

しかし、アコムの借金を自己破産で解決する場合は、次のような注意点やデメリットがあります。

- アコムや三菱UFJ系列からの借入れが難しくなる

- ACマスターカードは新規契約できない

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- 持ち家や車など高価な財産は回収される

- 官報に住所・氏名が掲載される

- 手続き期間中は一部の資格・職業に制限がある

この記事では、アコムからの借金を債務整理するメリット・デメリットや注意点、自己破産以外の解決方法などを解説します。

弁護士法人・響では、債務整理に関するご相談を24時間365日受け付けています。

相談は何度でも無料ですので、アコムをはじめとする借金でお悩みの方は、お気軽にご相談ください。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

アコムからの借金は自己破産で解決できる

アコムなどの消費者金融から借入れた借金でも、返済できない場合は「自己破産」で解決することができます。

自己破産とは、裁判所から免責許可を得ることで、ほぼすべての借金の返済義務が免除される手続きです。

原則として借入先を問わずに行えるため、消費者金融からの借金も適切な手続きを行えば自己破産が可能なのです。

自己破産は破産法という法律で定められた正当な借金の救済制度であり、借金で困っている人が経済的に再起を図ることを目的としているためです。

ただし自己破産を行うためには、いくつかの条件を満たさなければなりません。

自己破産については下記記事で詳しく解説しています。

自己破産するための条件を、以下で詳しく解説します。

自己破産の条件1 支払い不能状態にあること

自己破産をする条件の一つは「借金の返済が不能であること」を、裁判所に認めてもらうことです。

これは「十分な資産を持っているにもかかわらず不当に借金の帳消しを求める行為」を防ぐうえで重要なルールといえます。

一定の収入や十分な資産(財産)がある場合は、支払い能力があると判断され、自己破産はできません。

支払い不能とされる目安は、次のようなケースです。

●債務の額が年収の3分の1を超えている

債務(借金)の額が年収の3分の1を超えていない場合は、返済が可能と判断されることが少なくありません。

●3年以内に返済できる見込みがない

3年以内に返済できる場合は、個人再生などほかの方法で解決できると判断されます。

〈法律の条文(破産法)〉

(破産手続開始の原因)

第15条 債務者が支払不能にあるときは、裁判所は、第三十条第一項の規定に基づき、申立てにより、決定で、破産手続を開始する。

2 債務者が支払を停止したときは、支払不能にあるものと推定する。

(破産手続開始の決定)

第30条 裁判所は、破産手続開始の申立てがあった場合において、破産手続開始の原因となる事実があると認めるときは、次の各号のいずれかに該当する場合を除き、破産手続開始の決定をする。

支払い能力があるにもかかわらず「借金の返済をしたくない」などの理由で自己破産はできないので、注意しましょう。

自己破産できないケースについては下記記事で詳しく解説しています。

自己破産の条件2 借入れが一定額以上あること

自己破産をする条件として「借入れが一定額以上であること」があります。

債務者が支払い不能の状態であるかどうかは、借金の割合からも判断されます。

金額に明確な決まりはありませんが、目安としては「借入総額を36ヶ月で割った金額が毎月の返済可能額を上回っている」ことが支払い不能と判断される一つの基準と考えられます。

必ずしも借金が多額であれば認められるというわけではありませんし、少額だから認められないというわけでもありません。

収入や資産とのバランスが考慮される点には注意しましょう。

また、自己破産を行うためには一定の費用がかかるため、残っている借入額によっては効果がない場合もあります。

おもな費用としては、次のようなものが挙げられます。

〈弁護士費用の目安〉

- 相談料:1万円程度

※無料の場合もあり - 着手金:30万円程度~

- 報酬金:20万円程度~

〈裁判所費用の目安〉

- 申立て手数料:1,500円程度

- 官報公告費:1万1,000円程度

- 予納金:1万2,000円(同時廃止事件)~50万円(管財事件)

- 郵券費(通知呼出料等):4,000円程度

- その他の実費・封筒代など

※裁判所によって異なります

このように比較的手続きがシンプルな「同時廃止事件」の場合でも、自己破産の費用総額(弁護士費用+裁判所費用)は50万円を超えるのが一般的です。

そのため債務額が50万円を下回る場合には、自己破産以外の解決法も検討すべきといえるでしょう。

自己破産の条件3 免責不許可事由にあたらないこと

自己破産を行うための重要な条件として「免責不許可事由にあたらないこと」があります。

これは法律(破産法第252条)で規定されています。

免責不許可事由には次のようなものがあり、該当する場合には原則として自己破産による免責が認められません。

〈おもな免責不許可事由〉

- 浪費または賭博、その他の射幸行為による借金(ギャンブル・株・FXなどによる借金)

- 返済不能であるとわかっていながら借入れた借金

- 過去7年以内に自己破産による借金の免除を受けている

- 財産などに関する帳簿・書類の隠滅・偽造・変造 など

ただし、破産法第252条第2項では、裁判官の判断で免責を許可できる「裁量免責」という制度も定められています。

そのため「本人に反省の色が見えない」「裁判所に対して虚偽の説明を行う」「ギャンブルによる浪費が著しく悪質」などのケースを除けば、裁量免責が認められることも多いようです。

免責不許可事由については下記記事で詳しく解説しています。

アコムの借金を自己破産するとどうなる?

前述のように、自己破産で免責が確定すればアコムから借りたお金の返済は免除されます。

しかし単に借金が帳消しになるだけといった認識では、後で「こんなはずじゃなかった」と後悔する可能性もあるので注意が必要です。

自己破産の手続きを行うことで、どのような影響があるのかを正しく認識しておきましょう。

自己破産をするとどうなるかについては下記記事で詳しく解説しています。

アコムからの借金を自己破産した場合に、どうなるかを以下で解説します。

アコムからの借金は全額免責になり返済不要になる

自己破産の手続きによって裁判所から免責許可決定が下りると、アコムからの借金は全額免除となります。

借入れ額がいくらであろうと、返済の必要はなくなるのです。

自己破産の免責については下記記事で詳しく解説しています。

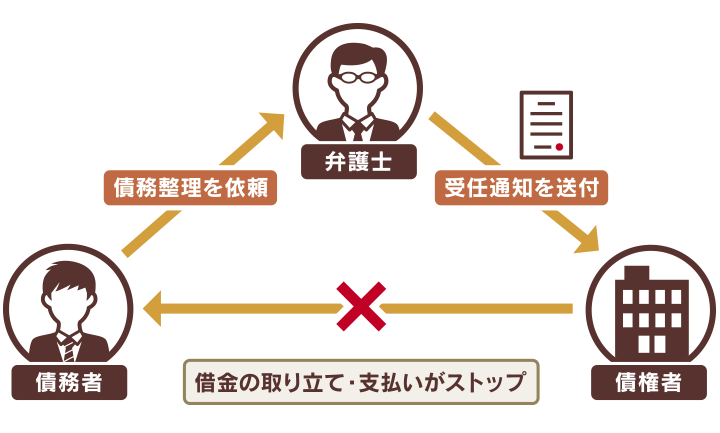

また弁護士に自己破産の手続きを依頼すると、債権者(アコム)あてに「受任通知」という文書を送付します。

債権者が受任通知を受け取ると、督促や返済が一旦ストップします。

そのため弁護士に依頼して自己破産の手続きを始めると、すぐに借金の返済から解放されるのです。

受任通知については下記記事で詳しく解説しています。

免責されない非免責債権もあるので注意

自己破産で免責が認められてもアコムの借金以外の「非免責債権」については、返済が免除されないので注意が必要です。

非免責債権とは、支払い義務が免除されない債権のことであり、法律(破産法253条)で規定されています。

〈おもな非免責債権〉

- 税金

- 国民健康保険料・国民年金保険料

- 交通事故等で発生した損害賠償金(慰謝料)

- 公共料金(下水道料金・認可保育園の保育料など)

- 養育費・婚姻費用

- 罰金・反則金 など

自己破産によってすべての債務の支払い義務が免除されてしまうと、社会や特定の人に不利益をもたらすことにもつながります。

そのため税金や国民健康保険料、交通違反による反則金といった納付義務のあるものは免責されません。慰謝料や養育費なども、原則として免責されないので注意が必要です。

なお、破産法では「自己破産によるインフラなどの供給停止」は禁止されているため、電気・ガス・水道代の滞納分については、基本的に非免責債権にあたりません。

〈免責債権にならないもの〉

- 水道料金(上水道のみ)

- 電気料金

- ガス料金

- 通信料金 など

ただし、下水道料金は例外的に税金と同様の取り扱いとなるため、非免責債権とされます。

非免責債権については下記記事で詳しく解説しています。

自己破産後はアコムや三菱UFJ系列から借入れが難しい場合も

自己破産をすると、それ以降はアコムや三菱UFJ系列の会社から借入れをすることが難しくなると考えておきましょう。

自己破産をすると、その情報が信用情報機関に登録(いわゆるブラックリストに載る)されます。※ブラックリストについては後述します。

ブラックリストは一定の期間が経過すると抹消されますが、アコム社内には自己破産をしたという事実が永続的に残る(いわゆる社内ブラック)ため、自己破産後はアコムからの新規借り入れは難しいといえます。

これらの情報は、アコムが属する三菱UFJフィナンシャル・グループでも情報共有をしているため、系列会社からの借入れ審査に影響する可能性があります。

〈三菱UFJフィナンシャル・グループの金融関連会社〉

- 三菱UFJ銀行

- auじぶん銀行

- 中京銀行

- 三菱UFJニコス

- ジャックス など

〈三菱UFJフィナンシャル・グループの規約の例〉

4.「共同利用」に関する事項

1)MUFGグループでの共同利用

MUFGグループでは、株式会社三菱UFJフィナンシャル・グループを中心としたグループ全体の経営管理やリスク管理の実施に加え(中略)以下の共同利用を行います。

①お客さまおよびお客さまのご家族等の属性情報(氏名、住所、職業等)

②同財務情報(収入、支出、資産、お借入れ状況等)

③同お取引の内容に関する情報(商品・サービスの種類、取引金額、ご契約日等)

④同お取引の管理に必要な情報(各種管理番号、取引記録、ご融資実施時の審査内容等お取引実施に際しての判断に関する情報等)

※引用:三菱UFJニコス「個人情報のお取扱いについて」から抜粋

またアコムでは「与信評価情報」を子会社に提供しているため、子会社が関連する借入れはできない可能性があります。

〈アコムの規約〉

3.個人情報の第三者への提供

当社は、以下の範囲でお客さまの個人データを第三者に提供することがあります。

(1)提供する第三者

当社の有価証券報告書に記載している子会社

(2)第三者に提供される情報の内容

お客さまの本申込および契約に係る個人情報、お客さまの氏名・生年月日・住所・電話番号・勤務先名・勤務先住所等の本人特定情報、収入・支出、資産・負債、職歴等の与信に関する情報、貸付日・貸付金額・入金日・残高金額・延滞等の取引および交渉経過等の取引および交渉履歴情報、本人確認書類に記載された本人確認情報(本籍地情報を含みます。)および当社の与信評価

情報

※引用:アコム「個人情報取扱いについて」から抜粋

なお、実際の契約時には各社が独自の審査を行うため、必ずしも借入れができなくなるというわけではありません。

ACマスターカードは新規契約できない

ブラックリストに登録されている期間中は、クレジットカードの利用や新規契約ができません。

特にアコムが提供する「ACマスターカード」に関しては、ブラックリストが抹消された後も「社内ブラック」の影響で新規契約ができない可能性が高いでしょう。

用語集

ACマスターカードとは?

用語集

ACマスターカードとは?

アコムが提供する年会費無料のクレジットカードで、カードローン機能にショッピング機能が付帯しています。支払いはすべてリボ払いとなります。貸付限度額が800万円と高額な設定となっている点が特徴です。

参考:アコム「ACマスターカード」

自己破産するデメリットとは?

前述したとおり、自己破産は借金の返済がほぼ免除されるという強力な手続きです。

債務者にとっては生活の立て直しを図れるという大きなメリットがありますが、自己破産をする際には、アコムの借入れに限らず次のようなデメリットもあります。

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- 持ち家や車など高価な財産は回収される

- 官報に住所・氏名が掲載される

- 手続き期間中は一部の資格・職業に制限がある

自己破産のデメリットについては下記記事で詳しく解説しています。

自己破産の4つのデメリットを、以下で解説します。

信用情報機関に事故情報が登録される(ブラックリストに載る)

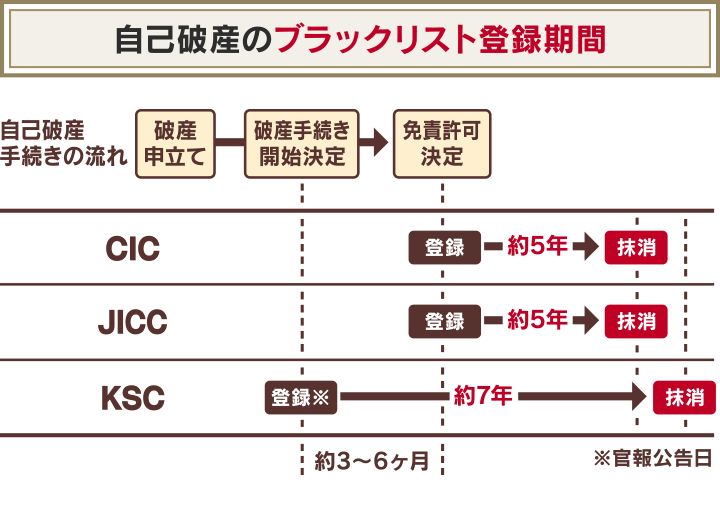

自己破産をした場合の大きなデメリットとして「ブラックリストに載る」ことが挙げられます。

実際にブラックリストというリストがあるわけではなく、信用情報機関に事故情報が登録されることの俗称としてブラックリストに載るといわれるのです。

事故情報とは、返済の滞納、債務整理などの情報です。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンの契約や取引などの情報を収集・管理している機関です。信用情報機関は以下の3つがあり、自己破産した場合は事故情報は5年~7年程度登録されます。

・シー・アイ・シー(CIC)

・日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

ブラックリストに登録期間中は、次のように生活にさまざまな影響が生じる可能性があります。

〈ブラックリスト登録期間中の影響〉

- クレジットカードの利用・新規契約ができない

- 新たな借入れ・ローンの契約ができない

- 携帯電話・スマホ端末の分割購入ができない

- 賃貸物件の審査に影響する場合がある

- 奨学金などの保証人になれない など

自己破産後は5年~7年程度ブラックリストに載るため、影響をしっかりと理解しておくことが大切です。

〈信用情報機関ごとのブラックリスト登録期間〉

- JICC:免責許可決定後5年程度

- CIC:免責許可決定後5年程度

- KSC 破産手続き開始決定後(官報公告後)7年程度*

※参考:日本信用情報機構「信用情報の内容と登録期間」CIC「CICが保有する信用情報」 全国銀行個人信用情報センター「情報の登録期間」

*2022年11月4日以前の手続きについては約10年間載っている可能性があります(参考: 一般社団法人 全国銀行協会「一部情報の登録終了および登録期間の短縮について」

ブラックリストについては下記記事で詳しく解説しています。

持ち家や車など高価な財産は回収される

自己破産をすると、持ち家や自動車、貴金属などの高額な財産は回収・処分され、債権者へ分配されます。

具体的には、次のように生活に必要な最低限のものを除いた財産のほとんどが回収されることになります。

〈回収される財産〉

- 家や土地などの不動産

- 自動車(20万円以上の価値のあるもの)

- 貴金属、骨とう品類

- 99万円を超える現金

- 20万円を超える価値の預貯金等(退職金、生命保険の解約返戻金なども含む)

- 株式などの有価証券類 など

〈回収されない財産〉

- 99万円以下の現金

- 20万円以下の価値の財産

- 家具・家電・寝具などの生活必需品

持ち家や自動車を回収されたくない場合は、後述する「個人再生」や「任意整理」などを利用することで回避できる場合があります。

官報に住所・氏名が掲載される

自己破産をすると、国の機関紙である「官報」に名前や住所が掲載されます。

官報に掲載されるタイミングは、次の2回です。

- 破産手続開始決定時

- 免責許可決定時

用語集

官報とは?

用語集

官報とは?

内閣府が発行する、重要な事柄を国民に知らせる国の機関紙です。行政機関の休日を除く毎日発行日されます。国家や外国間の決定事項、各府省の決定事項や入札公告・落札公示、裁判所公告などが掲載されています。

官報は「インターネット版 官報」というWebサイトでも過去90日分を見られるほか、一部の図書館でも閲覧できます。

官報は一般の方が目にする機会はそれほど多くありませんが、以下のような特定の職業に就いている方は閲覧する場合があるので、自己破産した事実がバレる可能性は否定できません。

〈官報を閲覧する可能性のある業種の例〉

- 士業(弁護士や司法書士など)

- 金融機関

- 保険会社

- 信用情報機関

- 自治体の税務担当者

- 警備会社

- 名簿取扱い業者や闇金業者 など

自己破産と官報については下記記事で詳しく解説しています。

手続き期間中は一部の資格・職業に制限がある

自己破産の手続きを行っている間は、一部の資格や職業(おもに他人の財産や情報を扱う職業)が制限されるため、仕事に影響が出るケースもあります。

「破産手続開始決定」のタイミングから一部の資格の登録ができなくなり、所有している資格も一時的に取り消されるため、 資格が必要な職業に就くことができません。

この制限は、免責許可決定になれば解除(復権)されます。

〈手続き中に制限される資格・職業の例〉

- 弁護士

- 司法書士

- 公認会計士

- 税理士

- 警備員

- 宅地建物取引士

- 証券会社外務員

- 不動産鑑定士

- 土地家屋調査士

- 生命保険募集人

- 古物商 など

資格の必要のない一般的な職業であれば、制限はないといえます。

自己破産で制限される資格や職業については下記記事で詳しく解説しています。

また官報を見られないかぎりは、自己破産の事実が勤務先に知られる心配もありません。

万一勤務先に知られてしまっても、自己破産を理由に解雇になることはありません。

労働者と使用者の契約について規定した法律である「労働契約法」では、客観的に合理的な理由がなければ解雇できないと定めています。

自己破産で解雇になるケースについては下記記事で詳しく解説しています。

アコムの借金を自己破産すべきか迷ったら弁護士法人・響へ

「アコムを含む借金を債務整理したい」「自分に合った債務整理の方法を知りたい」などという方は、弁護士法人・響へご相談ください。

弁護士法人・響は24時間365日受付け、全国対応可能。相談は何度でも無料なので、まずはお気軽にご相談ください。

借金や収入の額などから適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

またご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

弁護士法人・響にご依頼いただくメリットを、以下で紹介します。

弁護士法人・響については下記記事をご覧ください。

弁護士に依頼すると督促・返済を止められる

弁護士に自己破産の手続きを依頼するメリットのひとつに「すぐに督促・返済を止められる」という点があります。

弁護士法人・響にご依頼いただくと、最短即日~1週間以内に債権者へ「受任通知」を送付します。

受任通知が債権者に届くと、督促や返済がストップし、それ以降の対応は弁護士が行います。

受任通知については下記記事で詳しく解説しています。

手続きや出廷などを代理人として任せられる

弁護士法人・響にご依頼いただけば、自己破産の手続きのほぼすべてをお任せいただけます。

※法的手続きの場合は、依頼者様ご自身で書類収集や作成を行っていただく必要がありますが、ていねいにサポートをいたします。

また代理人として裁判所への出廷もいたします。

ご自身で自己破産の手続きを行う場合は、裁判所への申立てや出廷などを自ら行う必要があり、負担も少なくありません。

自己破産の手続きは、さまざまな書類を適正に準備したり、裁判所や債権者とのやり取りを的確に行う必要があり、一般の方が行うことは難度が高いといえます。

弁護士は、これらのほとんどを代理するため、少ない負担で自己破産をすることができます。

自己破産以外の解決方法も提案できる

弁護士法人・響にご相談いただくと、自己破産に限らず、最適な解決方法をご提案します。

借金の状況やご自身の希望などをお伺いして、自己破産以外の方法が適している場合は、そのメリット・デメリットや費用、期間など含めて詳しくご案内しています。

債務整理には、自己破産以外にも次のような方法があります。

- 任意整理

- 個人再生

- 過払い金返還請求

しかしどの方法が最適であるかは、一般の方には判断が難しいといえます。

弁護士法人・響に相談いただくことで、ご自身にふさわしい方法を選択でき、納得のいく解決へ近づけるといえるのです。

自己破産以外の方法では借金の全額が免除になるわけではなく、一部の返済義務が残ります。そのため、ある程度の収入があることが条件になります。

それぞれの方法について、以下で詳しく解決します。

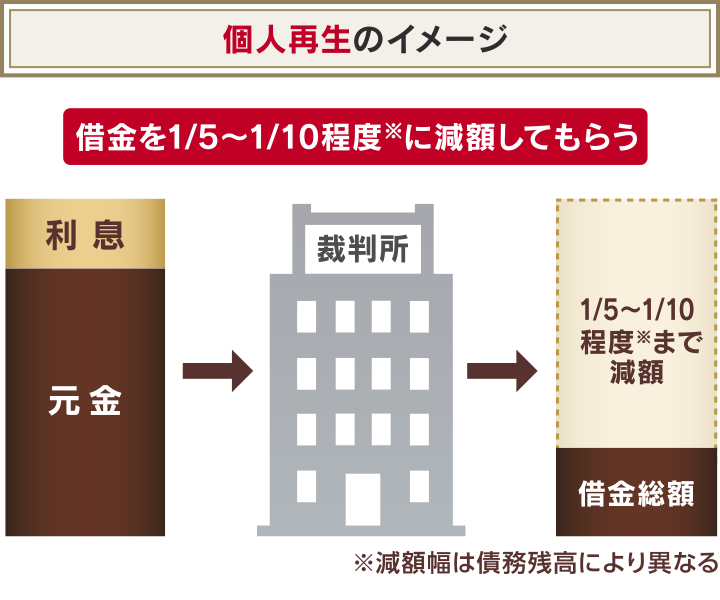

免責不許可事由があっても借金を減らせる「個人再生」

「個人再生」は、裁判所を介して借金総額を1/5~1/10程度に減額してもらい、原則3年(最長5年)で返済する方法です。

減額の下限は100万円なので、100万円以上の借金がある方が対象になります。

個人再生は、ギャンブルや浪費などによる借金など、自己破産では解決できない方でも利用できます。

また「住宅ローン特則(住宅資金特別条項)」を利用することで、持ち家を失うことなく借金を減額することができます。

- 借金の原因が免責不許可事由に当てはまる

- 持ち家を手放したくない

- 借金の額が100万円以上

- 借金が1/5~1/10程度に減額になれば返済できる

個人再生(小規模個人再生)の場合は「再生計画案」に一定数の債権者から消極的同意が得られないと裁判所に認可されない場合がありますが、アコムからの債務(借金)は、原則として個人再生ができるといえます。

個人再生に反対する業者については下記記事で詳しく解説しています。

個人再生については下記記事で詳しく解説しています。

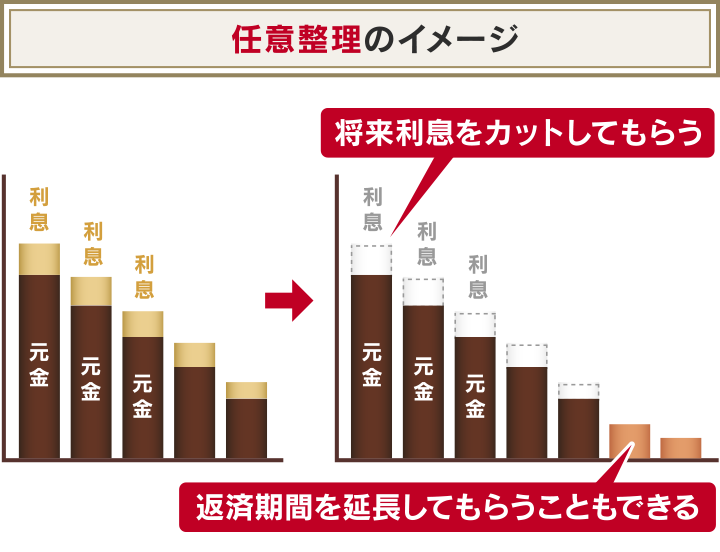

裁判所を介さないので短期間で解決できる任意整理

「任意整理」は、裁判所を介さずに直接債権者と交渉することで、おもに利息(将来利息)をカットしてもらい、元金を3~5年程度で分割返済していく方法です。

本来払うべき利息がなくなることで、月々の返済負担を減らすことができるのです。

任意整理は裁判所を介さないため、6ヶ月程度の短期間で解決できる可能性があります。

また対象とする債権者を選べるため、住宅ローンや自動車ローンなどを整理の対象から外すことで、回収を回避することができます。

- 借金の原因が免責不許可事由に当てはまる

- 持ち家や自動車など手放したくない財産がある

- 利息がカットされれば返済できる

- できるだけ短期間・低コストで解決したい

アコムは任意整理による、将来利息の全部または一部カットに応じてくれます。

返済期間は、原則3~5年(36~60回)程度の分割返済に応じてくれます。

ただし経過利息・遅延損害金のカットは認めないことが多いようです。

用語集

経過利息とは?

用語集

経過利息とは?

和解までに発生した未払い利息のことです。

用語集

遅延損害金とは?

用語集

遅延損害金とは?

期日に返済を遅延したことによって発生する損害賠償金です。

遅延損害金については下記記事で詳しく解説しています。

また、借入期間が短い場合(1年未満など)は任意整理に応じてくれないこともあります。

任意整理については下記記事で詳しく解説しています。

【返還事例あり】過払い金が発生している場合は借金が減額できる場合も

2007年6月以前にアコムから借入れをしている場合は「過払い金」が発生している可能性があります。

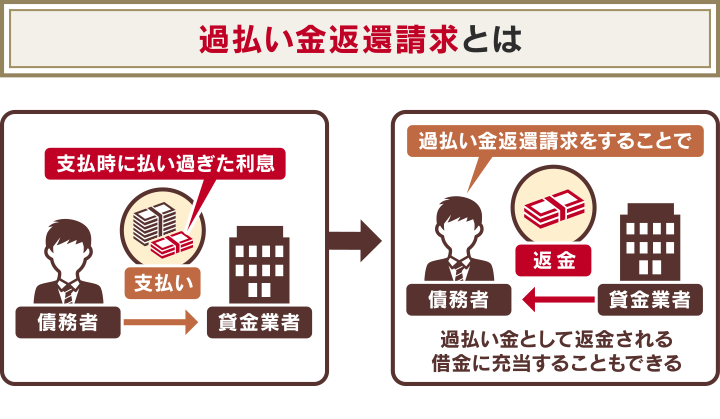

この場合は「過払い金返還請求」を行うことで、過払い金が返金されたり、借金に充当して完済や減額することができます。

用語集

過払い金とは?

用語集

過払い金とは?

過去の返済時に払い過ぎた利息のことです。かつて存在していた違法な「グレーゾーン金利」で借入れをしていた場合に発生します。アコムは2007年6月以前にグレーゾーン金利を適用していたため、過払い金が発生している可能性があります。

グレーゾーン金利については下記記事で詳しく解説しています。

弁護士法人・響で実際に過払い金返還請求を行った際の、アコムの対応の姿勢と、過払い金の返還率・返還実例をご紹介します。

- 過払い金返還率:非充当計算金額の85%程度

- 対応の姿勢:訴訟外交渉の場合は、最大返還率は85%となります。交渉は比較的スムーズです。

- 返還までの期間:返還請求から和解成立までは約1ヶ月半程度で、4ヶ月後末日の返還となります。返還日に対する交渉はできません。

- 回収総額:約5億7,000万円

- 回収額の実例:借入期間約30年で過払金返還額550万円

過払い金については下記記事で詳しく解説しています。

アコムの借金を自己破産した人の体験談

アコムの借入れを返済できずに、弁護士法人・響に依頼されて自己破産で解決された方の事例をご紹介します。

| 【借入額】 | 総額500万円 |

|---|---|

| 【借入社数】 | アコムを含む5社 |

| 【自己破産の経緯】 | はじめは、ノリでホストクラブに行ったことがきっかけです。友人に誘われていったのですが、思いのほか楽しく、2回3回と通うようになりました。徐々にお金がなくなりましたが、連絡がくるので断れずに通ってしまいました。 支払いはカードで行っていましたがすぐに限度額を超えてしまい、次第にアコムなどの複数の消費者金融でお金を借りるようになりました。その頃には自分がどれくらい借金があるのかわからず、怖くなり弁護士に相談しました。 |

| 【弁護士に依頼した感想】 | 借金額を自分で把握してなかったので、調べるのが大変ではありましたが、親身になって対応してくれたので、なんとか自己破産できて本当に良かったです。 対応してくれた弁護士さんには感謝してます。 |

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも