- 弁護士会所属

- 東京第二弁護士会 第59432号

- 出身地

- 奈良県

- 出身大学

- 関西大学社会学部 大阪大学法科大学院

- 保有資格

- 弁護士

- コメント

- ご依頼者の抱える問題が一歩でも解決に進むように日々職務に努めております。

「任意整理後、クレジットカードや住宅ローンに影響はある?」

「任意整理後に返済できなくなったらどうすればいいの?」

任意整理後は、毎月の返済額などが減額できる一方、いわゆる「ブラックリストに載る」状態になります。

これにより、一定期間はクレジットカードの利用や住宅ローン・自動車ローンの契約などができなくなります。

場合によっては携帯電話・スマートフォン端末の購入、新規の賃貸契約などにも影響が出るため、注意が必要です。

この記事では、任意整理後の影響や注意点とあわせ、任意整理後、返済できなくなってしまった場合の対処法として、以下のような方法についても解説します。

- 滞納が2ヶ月分になる前に返済計画の支払いペースに戻す

- 再度任意整理を行い、債権者と和解する

- 追加介入をして毎月の返済額をさらに減らす

- 個人再生か自己破産に移行する

任意整理後の影響や返済に不安があれば、弁護士に相談してみるのもよいでしょう。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

任意整理後は何が起きる?

任意整理後は、債権者(お金を貸した側)との交渉で和解できた条件に従い、借金の利息などを減額・カットした残債を分割返済することになります。

しかしデメリットとして、信用情報機関に事故情報が登録されます(いわゆる「ブラックリスト」に載る状態)。

任意整理後の借金の返済と、信用情報の事故情報の登録について以下で詳しく解説します。

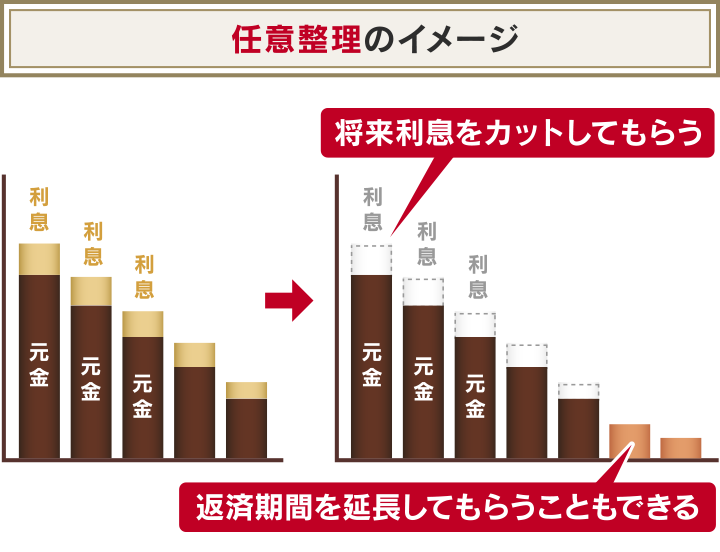

任意整理後は将来利息などがカットされ、3〜5年で分割返済可能に

任意整理後は、毎月の借金返済の負担が減るといえるでしょう。

任意整理では、債権者(お金を貸整理の概要については、以下の記事で詳しく解した側)との交渉で以下のようなお金をカットないし減額し、残ったお金を原則3〜5年程度で返済することを目指すのが一般的だからです。

- 将来利息:任意整理の和解日以降に発生する予定の利息

- 遅延損害金※:債務者(お金を借りた側)が返済を滞納した際に発生する損害賠償金

※債権者によっては減額できない場合もあります。

任意整理の概要については、以下の記事で詳しく解説しています。

完済後5年程度、信用情報機関に事故情報が載る(いわゆるブラックリストに載る)

任意整理を行うと、信用情報機関に事故情報が掲載されます(いわゆるブラックリストに載る状態)。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

信用情報とは、個人の支払い能力を判断するための情報を指します。

貸付けやクレジットカード、ローンなどの審査を行うために金融機関などが照会する信用情報を収集・管理するのが信用情報機関です。

信用情報機関は3つありますが、どの機関に事故情報が載るかは任意整理の対象にする金融機関によって異なります。(下記の表参照)

任意整理の場合、登録期間の目安は借金の完済日から約5年と考えましょう。

| 信用情報機関名 | 信用情報機関の概要 | 事故情報登録期間 |

|---|---|---|

| CIC (株式会社シー・アイ・シー) |

おもにクレジットカード(信販)会社が加盟 | 5年 ※延滞、代位弁済で登録される |

| JICC (株式会社日本信用情報機構) |

おもに消費者金融が加盟 | 5年 |

| KSC (全国銀行個人信用情報センター) |

おもに銀行や信用金庫、信用保証協会などが加盟 | 5年 ※延滞、代位弁済で登録される |

用語集

代位弁済(だいいべんさい)とは?

用語集

代位弁済(だいいべんさい)とは?

借金をする際に保証会社を通している場合、債務者が借金を支払えなくなったときに、保証会社が代わりに借金を返済してくれること。

代位弁済については以下の記事で詳しく解説しています。

事故情報が登録されている間は、以下のようなことについて影響が出てきます。

- クレジットカードの新規作成・利用

- 住宅ローン・自動車ローンの新規契約

- 携帯電話・スマートフォン端末の購入

- 新規の賃貸契約

- 銀行や消費者金融からの新規借入れ

これらの影響については、以下の項から詳しく解説していきます。

ブラックリストについては以下の記事で詳しく解説しています。

任意整理後はクレジットカードはどうなる?

任意整理後、対象にしたクレジットカードは強制解約になるほか、対象外としたクレジットカードも使えなくなることがほとんどです。

さらに、任意整理後、一定期間はクレジットカードの新規契約もできなくなります。

クレジットカードが使えない間の対処法とあわせ、詳しく解説します。

任意整理の対象にしたカードは強制解約に

たまってしまったクレジットカードの支払いを任意整理で減額させた場合など、任意整理の対象となったクレジットカードは強制解約されます。

任意整理を弁護士などの法律の専門家に依頼した場合、依頼を受けたことを知らせる「受任通知」がクレジットカード会社に送られた時点で使えなくなることが多いでしょう。

クレジットカードを任意整理した時の影響は以下の記事で詳しく解説しています。

任意整理の対象外のカードも更新時などに使えなくなることが多い

任意整理の対象となっていないクレジットカードは、任意整理後もしばらくは使用できることがあります。

ただし、クレジットカード更新時など、「途上与信」が行われた段階で利用できなくなる可能性が高いので注意してください。

用語集

途上与信とは?

用語集

途上与信とは?

カード会社が、カード会員の利用状況や信用度をチェックする審査のこと。

クレジットカードの利用履歴や借入残高、他社のクレジットカードの利用状況などが審査されます。

完済後5年は新規でクレジットカードの契約ができない

クレジットカード会社は、利用審査時に信用情報機関に照会を行うので、事故情報が登録されている間は基本的に新規契約もできません。

なお、完済後5年ほどたってクレジットカードを新しく申し込む際には、以下のような方法で信用情報機関に情報開示請求をし、事故情報が消えているか事前に確認するのがよいでしょう。

| 信用情報機関名 | 情報の確認方法と手数料(税込)※ |

|---|---|

| CIC | ・インターネット:1,000円 ・郵送:1,000円 |

| JICC | ・スマートフォン専用アプリ:1,000円 ・郵送:1,000円 |

| KSC | ・インターネット:1,000円 ・郵送:1,124円~1,200円 |

※2022年7月27日時点の情報です。

任意整理した会社のカード審査は完済後5年以降も通らない

信用情報機関から事故情報が抹消されても、任意整理の対象となったカード会社、任意整理の対象となった金融機関の系列のカード会社の審査には通らない可能性が高いでしょう。

カード会社では社内や系列会社間で事故情報が共有されていることがあり、この情報は半永久的に残ると考えられます。

この状況は「社内ブラック」と呼ばれることもあります。

任意整理後、完済して5年たった後でも、新規でカードを申し込む際は、任意整理の対象としていない会社のものを選ぶようにしましょう。

完済後5年まではクレジットカード以外の決済方法を利用しよう

任意整理後、クレジットカードが使えない間は、以下のような決済方法で代用できる可能性があります。

- 家族カード(家族が本会員のクレジットカード)

- デビットカード

- 銀行口座連携スマートフォン決済サービス(Bank Pay、銀行Pay、J-coin Pay など)

- プリペイドカード(Suica、PASMO、楽天Edy、nanaco、WAON など)

- QRコード決済(PayPay、LINE Pay、楽天ペイ、d払い、メルペイ、au PAY など)

なお、QRコード決済やプリペイドカードの利用料金がクレジットカード払いになっている場合、支払い方法は事前に変更しておきましょう。

任意整理後の住宅ローンや自動車ローンはどうなる?体験談も紹介

任意整理では、返済中の住宅ローンや自動車ローンを対象から外せば、家や車を手元に残せるのが大きなメリットです。

しかし、任意整理後、借金を完済してから5年は、新規でローンを契約することはできません。

詳細を解説します。

任意整理によるローンへの影響は以下の記事で詳しく解説しています。

任意整理の対象外にしたローンの返済は変わらず続く

任意整理では、対象にする借金を選ぶことができます。

よって、任意整理の対象外にした住宅ローンや自動車ローンの返済は、任意整理後も変わらず続きます。

返済を続けられるかぎり、家や車が引き揚げられてしまうことはありません。

完済後5年以内にローンの審査に通るのは難しい

住宅ローンや自動車ローンの新規契約時には、必ず信用情報機関に照会が行われるため、事故情報が掲載されている間はまず審査に通らないといえます。

なお、完済後5年以上たった後は、上で解説している方法で事故情報を確認してから審査を申し込むことをおすすめします。

完済後5年以降も任意整理した会社のローン審査は通らない

任意整理の完済後5年以上たっても、任意整理の対象にした金融機関のローンの審査には通りません。

上で解説しているとおり、いわゆる「社内ブラック」の情報が半永久的に残るためです。

また、住宅ローンの場合、完済後5年以上たってから任意整理の対象にした金融機関を避けて申し込んでも、ローン審査に通らないケースはあるようです。

新規契約時、以下のような点が重視されるからだと考えられます。

- 完済時・借入時の年齢

- 年収・勤続年数・雇用形態

- 健康状態

- 借り入れ状況

- 税金滞納の有無

- 不動産の担保評価

用語集

担保評価とは?

用語集

担保評価とは?

金融機関が、担保となる不動産の価値を評価したもの。

任意整理後のローン審査は家族名義などなら通る可能性がある

任意整理後にどうしてもローンを組みたい場合、親や配偶者などに一定収入があれば、その家族の名義で申し込むことで審査に通る可能性があります。

任意整理をしても、家族の信用情報には原則として影響は出ないためです。

任意整理後に住宅ローンの審査に通った人、通らなかった人の体験談

任意整理後に住宅ローンの審査に通った人と、審査に通らなかった人の体験談を紹介します。

任意整理後の住宅ローン審査の体験談は、以下の記事でも紹介しています。

任意整理後、完済から約5年で住宅ローンの審査に通った人の体験談

- 完済から住宅ローン申し込みまでの期間 / 約5年間

- 住宅購入の頭金、借入額 / 頭金600万円、借入れ1,400万円

任意整理で借金を完済した後、結婚を機に住宅の購入を検討しましたが、少なくとも完済後も5年程度はローンに通らないことを知っていたので、その間は頭金を貯めるようにしました。

完済から5年後をめどに、信用情報機関の事故情報が消えているのが確認できました。

手頃な物件を見つけたので、銀行3社に住宅ローンを申し込んだ結果、1社だけ審査に通ることができました。

審査に通過した直接の理由はわかりませんが、同じ会社に長い間、正社員で勤めたことや、頭金をある程度用意できたことと、ブラックリストから情報が消えたのが大きかったのではと思っています。(男性・当時30代)

任意整理後、完済から約3.5年で住宅ローンの審査に通らなかった人の体験談

- 完済から住宅ローン申し込みまでの期間 / 約3.5年間

- 住宅購入の頭金、借入額 / 頭金500万円、借入れ4,500万円

任意整理後、収入が安定し、両親からの要望もあったので住宅の購入を考え始めました。

ただ、任意整理をしていたので、整理対象になった金融機関以外の銀行で住宅ローンを組むことを考えました。

別の銀行に給与の引き落としや定期預金をすべて移し、その銀行の住宅ローンに申し込みましたが、残念ながら審査に通らないことを告げられました。

他にも2社、住宅ローンを申し込みましたが、審査には通りませんでした。

ただ、その後も住宅を購入したい気持ちは変わっていないので、頭金をさらに貯めて増額することにしました。

最近、借金の完済から5年以上たったので、新たに住宅ローンの審査に申し込もうと考えています。(男性・当時30代)

任意整理後に自動車ローンの審査に通った人、通らなかった人の体験談

任意整理後に自動車ローンの審査に通った人と、審査に通らなかった人の体験談を紹介します。

任意整理後、完済から約6年で自動車ローンの審査に通った人の体験談

- 完済から自動車ローン申し込みまでの期間 / 約6年間

- 自動車購入の頭金、借入額 / 頭金30万円、借入れ200万円

自動車を一括で購入するのは難しくローンを組もうと思いましたが、過去に任意整理したこともあり不安もありました。

しかし、完済から一定期間過ぎていたら借りることができると知人から教えてもらい、ディーラーローンに申し込んでみました。

無事に審査をクリアすることができ、希望の車を購入することができたのでとてもありがたかったです。

頭金は多い方が審査に通りやすくなると言われたので、30万円は両親から借りてそれも返しました。(女性・当時30代)

任意整理後、完済から約5年8ヶ月で自動車ローンの審査に通らなかった人の体験談

- 完済から自動車ローン申し込みまでの期間 / 約5年8ヶ月

- 自動車購入の頭金、借入額 / 頭金なし、借入れ80万円

中古車の購入を希望しており、総額がそんなに高い金額ではなかったのでフルローンで申し込みました。

銀行ローンを申し込みしましたが、審査に通りませんでした。

車屋さんからは「携帯料金の支払いなどが遅れたことはなかったですか?」と聞かれましたがしっかり払っており、原因として、任意整理以外に心当たりはありません。

よくよく考えるとその銀行は任意整理をした銀行でもあったので、そのせいで審査に通らなかったと思われます。(男性・当時30代)

任意整理後、完済から約3年6ヶ月で自動車ローンの審査が通らなかった人の体験談

- 完済から自動車ローン申し込みまでの期間 / 約3年6ヶ月

- 自動車購入の頭金、借入額 / 頭金50万円、借入れ200万円

国産車を中古で購入しようとしましたが、ディーラーローンの審査に通りませんでした。

審査に一度落ちてからは頭金の額を限界まで出そうとしましたが、結局審査には通りませんでした。

CICという機関から書類を取り寄せて、審査に落ちた原因が任意整理だと判明しましたが、審査に通るために数年間待つ必要があるとのことで、いったんは頭金の額で一括購入できる中古車を購入することにしました。(男性・当時20代)

任意整理後に銀行や消費者金融から借入れできる?

任意整理後、完済から5年以内の新規借入れはできません。

もし、任意整理後直後も借り入れられる金融機関があれば「ヤミ金」である可能性もあるため、注意しましょう。

詳細を解説します。

任意整理後の借入については以下の記事で詳しく解説しています。

完済後5年以内の新規借入れはできない

信用情報機関に事故情報が掲載されている間は、基本的に銀行や消費者金融といった金融機関からの借入れはできません。

クレジットカードや住宅・自動車ローンと同じく、利用審査時には信用情報機関への情報照会が行われるからです。

任意整理した金融機関からの借入れは完済後5年以降もできない

任意整理の完済後5年以上たっても、任意整理の対象にした金融機関からお金を借り入れることは難しいといえます。

上述のとおり、いわゆる「社内ブラック」の情報が半永久的に残るためです。

ブラックリスト掲載期間中に借入れできる業者はいわゆるヤミ金のことも

上で解説しているとおり、信用情報機関に事故情報が掲載されている間は、基本的に銀行や消費者金融といった金融機関からの借入れはできません。

もし、任意整理直後に貸付けを行ってくれる業者があるとしたら、違法な金利で貸付けを行う消費者金融、いわゆる“ヤミ金業者”の可能性もあります。

ヤミ金からお金を借りてしまうと、以下のようなリスクがあります。

- 法律で禁止されている取り立て(常識的な時間外での自宅訪問など)をされる

- 法外な利息を要求され、いつまでも返済が終わらなくなる

こうした業者からは、絶対に借入れをしないようにしましょう。

もしすでに借り入れてしまった心当たりがある場合、以下のような機関に連絡するようにしてください。

- 警察

電話番号:#9110(各都道府県警察相談ダイヤル) - 貸金業相談・紛争解決センター

電話番号:0570-051-051(IP電話からは03-5739-3861) - 消費生活センター

電話番号:188(消費者ホットライン) - 日本弁護士連合会

- 日本司法書士会連合会

任意整理後にどうしても生活費が足りなくなったら公的貸付を利用しよう

任意整理後、どうしても経済的に厳しいときや急きょ現金が必要になったときは、 公的な融資制度である「緊急小口資金」などを利用しましょう。

利用には審査や条件がありますが、消費者金融や銀行より貸付金利が低く、比較的返済しやすいというメリットもあります。

詳細は以下のページを確認してください。

参考: 緊急小口資金のご案内-東京都福祉保健局

任意整理後の携帯やスマホの購入はどうなる?

任意整理後、携帯やスマホの購入自体には制限はかかりません。

ただし、任意整理後に携帯やスマホを分割払いで購入する場合、一定期間は審査に通らない可能性が高いでしょう。

携帯電話やスマートフォン端末の分割払いでの購入は、ローン契約に当たります。

そのため、事故情報が掲載されている間は、審査に通らない可能性があるのです。

分割払いではなく、一括払いであればローンにはならないため、購入は可能です。

また、機種代金が10万円以下の場合は「少額店頭販売品」として扱われ、簡易な審査でパスできることがあるため、分割払いでの購入が可能になる場合があります。

どうしても分割払いが必要な場合は、家族に申し込んでもらうことで審査に通る可能性があるでしょう。

任意整理と携帯・スマホ購入の関係は、以下の記事で詳しく解説しています。

任意整理後の賃貸契約はどうなる?

家賃の滞納をしていなければ、任意整理をしたからといって、今住んでいる賃貸住宅から追い出されるようなことはありません。

ただし、賃貸契約を結ぶ際には賃貸保証会社への加入が条件になることがあり、その場合は任意整理後に賃貸契約ができなくなるケースがあります。

賃貸保証会社には、おもに次の2種類があります。

- 信販系:おもにクレジットカード会社の関連企業。信用情報機関に加盟しており、加入の際には信用情報の照会を行う。

- 独立系:信用情報機関との連携はなく、独自のデータベースなどをもとに審査を行う。信用情報機関への情報照会は行わない。

加入の必要がある賃貸保証会社が信販系だと、信用情報を照会され、家賃の支払い能力がないと見なされてしまう可能性があるのです。

信販系の賃貸保証会社とは、おもに以下のような企業です。

- 株式会社アプラス

- 株式会社エポスカード

- 株式会社オリエントコーポレーション(オリコ)

- 株式会社ジャックス

- 株式会社クレディセゾン

- SMBCファイナンスサービス株式会社(旧株式会社セディナ)

- ライフカード株式会社

- SBIギャランティ株式会社

任意整理後に賃貸契約をする場合は、上記のような信販系の賃貸保証会社を避け、独立系の賃貸保証会社がついている物件を選べば、賃貸契約をしやすい可能性があります。

もしくは、保証人を立てることで賃貸保証会社への加入が免除される物件や、そもそも賃貸保証会社への加入を必要としない物件を探すとよいでしょう。

特にUR賃貸や公営住宅などは賃貸契約をしやすいといわれています。

任意整理など債務整理をした場合の賃貸契約については、以下の記事で詳しく解説しています。

任意整理後の結婚・就職・進学・保険はどうなる?

任意整理は、 結婚、進学、就職といったライフイベントに対し、ほとんど影響はないといっていいでしょう。

保険加入に関しても、任意整理による制限はありません。

ただし、一部に注意点もあるため、それぞれについて見ていきましょう。

結婚は制限されないが、相手にバレる可能性はゼロではない

任意整理を行ったからといって、 結婚に関して法的な制限がかかることはありません。

また、何もしていないのに結婚相手に任意整理したことが知られる、という可能性も低いでしょう。

すでに結婚している場合も、同様といえます。

ただし、事故情報が掲載されている間は新規のローンが組めず、クレジットカードも作れません。

このようなことから、相手に知られてしまう可能性がないとはいえません。

職業・就職制限はない

任意整理をしたからといって、 就職に制限がかかることはありません。

任意整理は裁判所を通さず、「官報」で周知されるようなこともないので、同僚に知られる可能性も低いでしょう。

任意整理で官報に掲載されるかについては以下の記事で詳しく解説しています。

ただし、銀行からの借金を任意整理の対象にしている場合、その銀行の口座は凍結されてしまいます。

給与受け取りの口座は、別の銀行で用意すべきでしょう。

銀行口座の新規開設時に信用情報機関への情報照会を伴う審査はないため、問題なく行えます。

ただし一部の企業では、社員証にクレジットカード機能が付いていることがあります。

その場合、カードの契約時や更新時に審査が行われ、任意整理をしたことが企業側に知られてしまう可能性があります。

ただ、任意整理をしたことを理由に従業員を解雇するのは不当解雇に当たるため、不利益を被ることはないでしょう。

任意整理したことが会社にバレるかについては以下の記事で詳しく解説しています。

進学に制限はかからないが、子どもが奨学金を利用する場合は注意

任意整理をしたとしても、 自分自身や子どもの進学に制限がかかることはないといってよいでしょう。

子どもの学校に「親が任意整理をした」と知られる可能性も、ほとんどありません。

ただし、子どもの進学にあたって奨学金の利用を考えているとしたら、注意が必要です。

なぜなら、信用情報機関に事故情報が掲載されている間は保証人になれないためです。

奨学金においても、 親が連帯保証人となる場合は審査が発生するため、奨学金が利用できない場合もあるのです。

そのようなときは、以下のような対処法が考えられます。

- 任意整理を行っていない方の親が連帯保証人になる

- 日本国際教育支援協会機関保証センターに保証料を支払う

奨学金と任意整理については、以下の記事で詳しく解説しています。

保険の契約は任意整理と関係がない

任意整理を行い、 事故情報が掲載されている間でも、保険には問題なく加入できます。

債務と保険は関係なく、保険加入の際に信用情報が照会されることはないからです。

すでに生命保険に入っている場合も、 任意整理をしたことで解約を求められることはありません。

保険の解約を求められる可能性があるのは、原則として自己破産のときだけです。

任意整理後、期日に払えない場合はどうすればいい?

任意整理後、不測の事態によって支払いが遅れることが想定される場合、時間の経過や支払い不能の深刻度によって、次のような対処法が考えられます。

- 滞納が2ヶ月分になる前に返済計画の支払いペースに戻す

- 再度任意整理を行い、債権者と和解する

- 追加介入をして毎月の返済額をさらに減らす

- 個人再生か自己破産に移行する

任意整理を払えなくなった時の対処法は以下の記事で詳しく解説しています。

上記のような対応が必要となる理由は、任意整理の和解条件にあります。

任意整理を行った後は、借入先との間で作成される和解書に定められた和解条件のとおりに、減額された借金を返済していくことが必要です。

和解書には、一般的に以下のような文面が含まれます。

甲が前項に基づく分割金の支払いを2回以上怠ったときは、甲は乙に対する期限の利益を喪失し、残金とこれに対する期限の利益喪失の日の翌日から完済に至るまで年●%の割合による遅延損害金を直ちに支払う。

※甲は債務者(借りた側)、乙は債権者(貸した側)を指す

この文面の期限の利益とは、「返済期日まで支払わなくていい」という、債務者にとっての利益です。

つまり、上記の文面は、 「支払いを2回以上滞納した場合、一括での支払いが命じられるうえに、遅延損害金も発生する」ということを表しています。

この請求に対応できないと、差押えの可能性も出てくるといえるでしょう。

支払えない場合は、必ず対応が必要となります。

期限の利益については以下の記事で詳しく解説しています。

滞納が2ヶ月分になる前に返済計画の支払いペースに戻す

「今月だけ払えなかった」「数日支払いが遅れてしまった」という場合は、 なるべく早く支払うことができれば、通常大きな問題にはなりません。

遅れても必ず支払い、その後の返済スケジュールは予定どおりに進めましょう。

あらかじめ返済期日に遅れることがわかった場合は、 債権者または支払いを代行してもらっている弁護士などに事前連絡することが望ましいです。

当初計画していた返済ペースに戻せるよう、収支を見直すなどの努力をしましょう。

再度任意整理を行い、債権者と和解する

任意整理後、2ヶ月分以上の滞納をしてしまうと、残額の一括返済を求められます。

一括で支払うことができず、その後も分割支払いで進めていきたい場合は、 再度任意整理を行い、債権者と和解する必要があります。

再び任意整理を行うとなると、一度条件を破っていることが前提になります。

そのため、和解の条件が以前よりも厳しくなる可能性が高いといえるでしょう。

追加介入をして毎月の返済額をさらに減らす

以下のような場合、任意整理の対象にする債権者の数を増やし、返済総額を下げる「追加介入」をするという選択肢も出てきます。

- 最初の任意整理で対象外にしていた債務がある場合

- 収入の減少などで当初の和解金額の支払いが難しくなっている場合

たとえば、「車や住宅を手放さないために自動車ローンや住宅ローンを任意整理の対象外にしていたが、事情が変わって任意整理の対象にできるようになった」といったケースだと、追加介入を選択できるでしょう。

個人再生か自己破産に移行する

追加介入をしても、なお返済が難しい場合は、 個人再生か自己破産に移行することになります。

どちらの方法も裁判所を通した手続きで、財産を失う、官報と呼ばれる国の機関紙に事故情報が掲載されるなど、デメリットは任意整理より大きくなることがほとんどです。

1人で判断せず、弁護士などの専門家に相談して、自分の状況に合った方法を探すようにしましょう。

それぞれ、以下のような債務整理の方法です。

任意整理から他の債務整理の方法への切り替えについては、以下の記事で詳しく解説しています。

個人再生は家を残しながら借金の大幅減額を図る方法

裁判所から再生計画の認可決定を受けて、借金を減額してもらう方法です。

借金を5分の1~10分の1程度に減額できる可能性があり、原則3年(最長5年)で分割返済していくことになります。

住宅ローンが残っている場合は、「住宅ローン特則(住宅資金特別条項)」を利用することで、自宅を手放さずに済みます。

個人再生については、以下の記事で詳しく解説しています。

自己破産は原則すべての借金の支払いを免除してもらう方法

裁判所を介して、一部の債務を除きすべての借金の支払義務を免除してもらう方法です。

基本的に一定以上の財産は清算されるため、自宅や車を失うケースが多いです。

自己破産については、以下の記事で詳しく解説しています。

任意整理後に時効を援用するのは難しいことがほとんど

一括返済を請求されてから返済しないまま5年がたつと「消滅時効」が成立する可能性もゼロではありません。

消滅時効が成立すると、時効援用という法的手段をとれば借金の返済義務はなくなります。

しかし、これはかなり難しい方法です。

債務者が返済の意思を示したり、債権者が訴訟を提起して判決が確定した時点で時効が更新され、消滅時効成立の期限が延長されてしまうためです。

「時効があるから」と借金を返済せず放っておくと給与、財産などが差し押さえられる可能性があるため、返済が難しくなった時点で上の項までで紹介してきた方法のいずれかをとるのがよいでしょう。

借金の時効については、以下の記事で詳しく解説しています。

任意整理後の生活や返済が不安なら弁護士に相談を

任意整理後の生活や返済について不安があれば、弁護士に相談するのがよいでしょう。

弁護士は実務的な知識も豊富なので、任意整理後の生活の注意点やデメリットへの対処法を相談できます。

また実際に任意整理をする場合も、弁護士に相談すれば、できるだけ無理のない月々の返済額になるように条件を決め、交渉を進めてくれるでしょう。

自分で進めると債権者との交渉がうまくいかず、返済額に無理が出て払えなくなる可能性があります。

なお、任意整理について司法書士に相談することは可能ですが、以下のような注意点があるため注意しましょう。

- 司法書士は、債権者1社につき140万円を超えると対応できない(司法書士法第3条)

- 自己破産や個人再生では代理人になれないため、任意整理後に自己破産や個人再生に移行するときは、裁判所とのやりとりを自分で行うか、あらためて弁護士に依頼し直す必要がある

任意整理後、多くの場合は将来利息のカットなどにより毎月の返済額などが減額でき、負担が軽減されます。

しかし、デメリットとして信用情報機関に事故情報が登録される(いわゆる「ブラックリストに載る」状態)になります。これにより、完済後5年程度はクレジットカードの利用や銀行や消費者金融からのお金の借入れ、住宅ローン・自動車ローンの契約ができなくなります。

また、携帯電話・スマートフォン端末の分割購入ができなくなります。

同じように新規の賃貸契約などに影響が出るケースもあるため、注意が必要です。いわゆる「社内ブラック」の情報は半永久的に残るため、任意整理の対象にした金融機関でローンを組んだり、お金を借り入れたりすることは、完済後5年たってもできません。

任意整理後、返済できなくなってしまった場合は、以下のような対処法が考えられます。

・滞納が2ヶ月分になる前に返済計画の支払いペースに戻す

・再度任意整理を行い、債権者と和解する

・追加介入をして毎月の返済額をさらに減らす

・個人再生か自己破産に移行する

任意整理後の影響や返済に不安があれば、弁護士に相談してみるのがよいでしょう。

より無理のない返済計画で債権者と和解し、任意整理後に返済不能になるリスクも抑えられる可能性があります。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも