- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

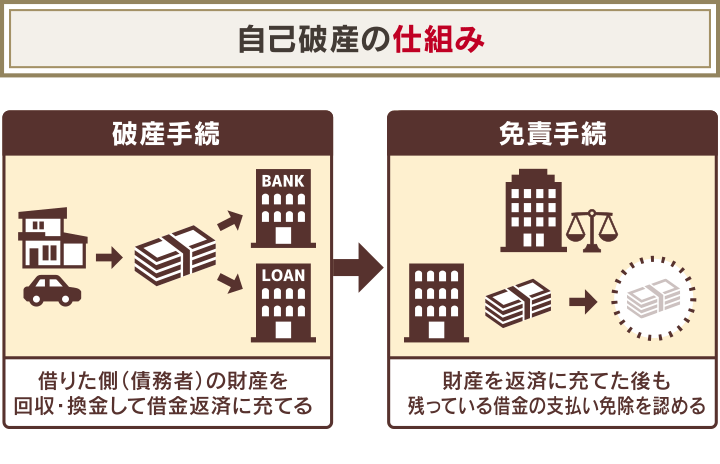

「破産手続き」とは、債務者(お金を借りた側)が経済的に破綻し、借金の返済の見通しが立たないときに、裁判所が行う手続きです。

破産手続きを行うと、債務者の所有する価値の財産は、一部を除いてすべて回収され、債権者(お金を貸した側)の返済に充てられます。

破産手続きをするためには条件があり、実際の手続きも複雑となりますので、これらを事前に把握しておくことが大切です。

この記事ではおもに、個人事業主の方が破産手続きをするときの条件や、手続きの流れについて解説します。

破産手続きについて不安があれば、弁護士法人・響にご相談ください。現在の財務状況などを踏まえて、破産手続きをすべきかどうか判断することも可能です。ご相談は無料です。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

破産手続きとは

「破産手続き」とは、債務者(お金を借りた側)が経済的に破綻し、借金返済の見通しが立たないときに行われる手続きです。

具体的には、裁判所によって選任された破産管財人が、債務者(申立人)の財産を調査・管理・換価処分して、それによって得た金銭を債権者(お金を貸した側)に返済または配当します。

用語集

破産管財人とは?

用語集

破産管財人とは?

債務者の財産を管理し、売却するなどして現金化した後、債権者に公平に分配する人のこと。返済義務の免除(免責)を認めても問題がないかなどの調査も行う。

破産手続きの後「免責手続き」をとることで、返済しきれなかった借金の支払いが免除されることがほとんどです。

これらの一連の手続きを一般的に、自己破産といいます。

自己破産については、以下の記事で詳しく解説しています。

破産手続きは「管財事件」になるケースが多い

破産手続きには、以下の3つがあります。

- 同時廃止事件

債権者に分配するほどの財産がない場合に、破産管財人が選任されず、破産手続開始決定と同時に破産手続きが廃止される手続き。 - 管財事件

破産管財人が申立人の財産を調査・管理・換価処分する手続き。申立人に一定以上の財産がある場合や、ギャンブルや浪費などの免責不許可事由がある場合にとられる。 - 少額管財事件

管財事件を簡略化して行われる破産手続き。弁護士に破産手続きを依頼することが条件となる。

どの手続きがとられるかは、借金や財産の状況によって異なります。

個人事業主の破産手続きは管財(少額管財)事件がほとんど

個人事業主の破産手続きの場合は、原則として同時廃止事件は認められず、管財事件として進められるケースが多いといえます。

個人事業主は次のような理由から、破産管財人による財産調査が必要になるためです。

- 所有する財産が多岐にわたる

- 事務所や店舗を借りている

- 在庫や売掛金が存在する

- 取引先や従業員などの利害関係者が存在する

など

ただし、小規模な事業者の場合は、少額管財事件として進められるケースもあります。

小規模な事業者は、財産が少ない傾向があり、破産管財人への報酬にあてる引継予納金が大きな負担になるケースが多いためです。

個人事業主の破産手続きについては、以下の記事で詳しく解説しています。

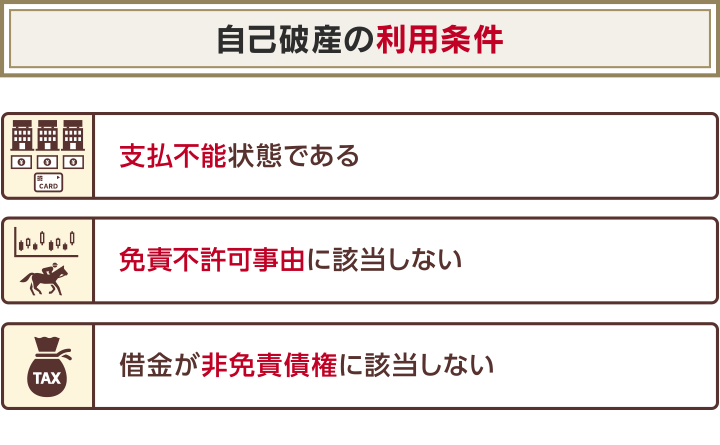

破産手続きができる条件は?

破産手続きができる条件は、大きく分けて3つあります。

以下で具体的に解説します。

破産手続きができる条件については、以下の記事でも解説しています。

支払い不能な状態であること

破産手続きをするためには、裁判所に「支払い不能」状態であることを認めてもらう必要があります。

「支払い不能」とは、申立人に返済能力がなく、継続的に返済のめどが立たないと判断される状態をいいます(破産法第2条11項)。

破産法第2条11項より(支払い不能の)定義

この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態(信託財産の破産にあっては、受託者が、信託財産による支払能力を欠くために、信託財産責任負担債務(信託法(平成18年法律第108号)第2条第9項に規定する信託財産責任負担債務をいう。以下同じ。)のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態)をいう。

(引用元:破産法)

支払い不能状態に該当するケースは、以下のとおりです。

- 財産が借金を返済するのに不足している(債務超過)

- 収入が借金を返済するのに不足している(債務超過)

- 支払能力の回復の見込みがない

たとえば、事業がうまくいかず売り上げが減少し、銀行などから借入金を返済できなくなるようなケースです。

最終的に判断するのは裁判所です。裁判所は、申立人の借金総額や財務の状況などをもとに、支払い不能といえるか判断します。

借金理由が免責不許可事由に当たらないこと

破産手続きをするためには、免責不許可事由に該当しないことも条件となります。

免責不許可事由とは、破産法第252条で規定されている「破産手続き後の免責が認められないケース」です。

免責不許可事由に該当する可能性があるのは下記のような場合です。

- 意図的に財産を隠したり、他人に譲渡した場合

- 特定の債権者を優先して返済を行った場合

- 返済する意思がないのに破産手続きを前提に借り入れた場合

- 裁判所に事実とは異なる説明を行った場合

- 前回の破産手続き(免責)から7年以内に再度破産手続き(免責)を申し立てた場合

免責不許可事由に該当した場合は、原則として破産手続きは認められません。

ただし、例外として、裁判所が事情を考慮して免責を許可する場合もあります。これを裁量免責といいます。

たとえば、上記に該当するような原因があっても、陳述書を正直に記載し、手続きに誠実に協力すれば、裁量免責がなされることがあります。

免責不許可事由については、以下の記事で詳しく解説しています。

借金が非免責債権に当たらないこと

非免責債権とは、返済義務を免れることができない借金を指します。

「非免責債権」は、公益上の理由や特定の債権者を保護するための、必ず返済しなければならない債権です。

たとえば、租税公課や、悪意で加えた不法行為に基づく損害賠償金も非免責債権に当たり、破産手続き後も返済義務は残ります。

個人事業主による資金の借り入れは、基本的に非免責債権に該当しませんので、破産手続きの対象となります。

以下は、破産手続き後に免責されるもの、免責されないもの(非免責債権)を区別した表です。

| 項目 | 免責されるもの | 免責されないもの(非免責債権) |

|---|---|---|

| 税金 | なし | すべて |

| 公共料金 | 電気、ガス、上水道 | 下水道 |

| 社会保険料 | なし | 健康保険、年金保険、介護保険、雇用保険、労災保険 |

| 損害賠償金 | 軽過失 | 悪意または重過失 |

| 従業員の給料 | なし | すべて |

| 養育費 | なし | すべて |

| 罰金 | なし | すべて |

| 慰謝料 | 悪意のないもの (例:恋愛からの不貞行為) | 生命や身体を害するもの (例:DV) |

非免責債権については、以下の記事で詳しく解説しています。

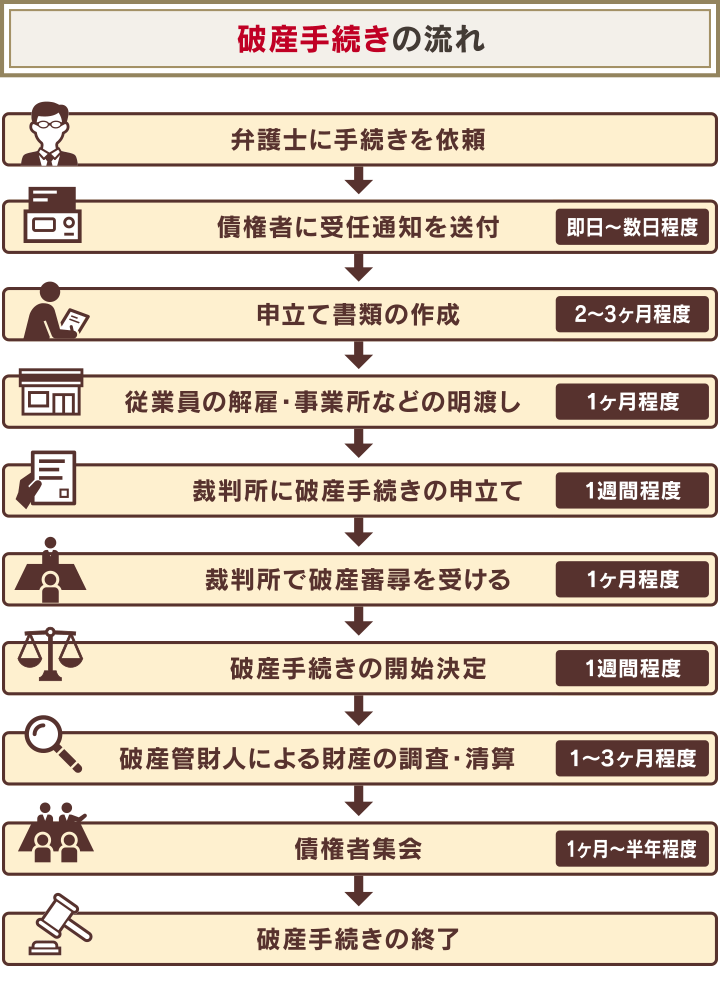

破産手続きの流れと期間

個人事業主が破産手続きをする場合、どのように進めていけばよいのでしょうか?

以下、手続きの流れと、それぞれの手続きにかかる期間(目安)を解説します。

破産手続きの流れについては、以下の記事でも解説しています。

弁護士に手続きを依頼

まずは、弁護士に破産手続きを相談・依頼します。

破産手続きは、申立人自身で行うことも可能ですが、複雑かつ専門的な知識が必要ですので、弁護士に依頼することが一般的です。

実際、97%以上の人が弁護士に依頼しているといわれています。

なお、司法書士にも同様に依頼できますが、対応してもらえるのは基本的に書類作成のみとなります。裁判所への申立てや裁判官との面接、債権者への連絡などは自分で行わなければいけません。

弁護士に相談した場合は、現在の債務状況や経済状況を正直に伝えて、本当に破産手続きをすべきか判断してもらうとよいでしょう。

誰に相談すればよいかわからない場合は「法テラス」や、各自治体の「法律相談窓口」を利用する方法もあります。

破産手続きを依頼する弁護士の選び方については、以下の記事で詳しく解説しています。

債権者に受任通知を送付(即日~数日程度)

弁護士に破産手続きを依頼したら、弁護士は即日~数日程度で債権者に対し「受任通知」を送付します。

受任通知を受領した債権者は、以降申立人に督促(取り立て)をすることができなくなります。

つまり弁護士に破産手続きを依頼すると、借金の返済がストップするということです。

返済がストップすれば、落ち着いて破産手続きの準備ができるでしょう。

受任通知については、以下の記事で詳しく解説しています。

申立て書類の作成(2~3ヶ月程度)

次に、破産手続きの申立てのために、書類を作成します。

申立てに必要な用紙は裁判所にありますが、基本的には弁護士が手配してくれます。

一方で、住民票や資産証明書など、依頼者自身が用意する書類もあります。

個人事業主の場合は、用意する資料が多くなる傾向があり、2〜3ヶ月程度の期間が必要となります。

- 必要な期間:2~3ヶ月程度(個々の事情により長期化するケースもある)

具体的に必要な書類については、後述します。

従業員の解雇・事業所などの明渡し(1ヶ月程度)

従業員を雇用している個人事業主の場合、破産手続きが開始されると、従業員は破産管財人によって解雇されます。

しかし、開始を待つことなく、従業員を解雇することが一般的です。

破産手続きの申立て前に従業員を解雇する場合は、いつ解雇予告をするのか、解雇予告手当や賃金を支払うのかなどを検討しておかなければなりません。

また、解雇する従業員のために雇用保険に加入している場合には、失業保険受給のために必要となる手続きや、住民票の徴収方法切り替えのために必要となる手続きの準備なども必要となります。

加えて、このタイミングで、賃借している事業所・店舗・倉庫などの不動産を賃貸人に明け渡しておくかどうかも、検討しておくべきでしょう。

従業員の解雇、および事業所などの明渡しには、おおむね1ヶ月程度の期間が必要となります。

裁判所に破産手続きの申立て(1週間程度)

裁判所に提出する資料や書類がそろったら、裁判所に破産手続きの申立てを行います。

申立ては基本的に、弁護士に代理してもらいます。

申立てには申立て手数料と予納郵券が必要です(具体的な費用は後述)。

破産手続きの申立てに必要な期間は、おおむね1週間程度です。

裁判所で破産審尋を受ける(1ヶ月程度)

破産申立てを行うと、裁判所で面接や審尋が行われます。

これを、破産審尋(免責審尋)といいます。

破産審尋は弁護士が代理人として同席することも可能です。

申立て後、約1ヶ月程度の期間がかかります。

破産審尋については、以下の記事で詳しく解説しています。

破産手続きの開始決定(1週間程度)

裁判所が申立人の支払いが不能であると判定すれば、破産手続きの開始が決定します。

破産手続きが開始されると、債権者に書面を送付し、官報に公告(掲載)されます。

用語集

官報とは?

内閣府が発行している国の機関紙のこと。法令などの政府情報を国民に伝える新聞として、行政機関の休日を除き毎日発行されている。

用語集

官報とは?

内閣府が発行している国の機関紙のこと。法令などの政府情報を国民に伝える新聞として、行政機関の休日を除き毎日発行されている。

小規模な事業者で、換価処分できる財産が少ない場合には、同時廃止事件となり、開始決定と同時に、破産手続きが終了となる可能性もあります。

破産審尋後、約1週間程度かかることが基本ですが、早い場合は申立て当日に行われる場合もあります。

破産管財人による財産の調査・清算(1~3ヶ月程度)

管財事件の場合は、裁判所が破産管財人を選任します。

破産管財人は申立人の財産を調査し、必要に応じて財産の売却手続きを行います。

必要な期間は以下のとおりです。

- 管財事件:破産手続開始決定から2~3ヶ月程度

- 少額管財事件:破産手続開始決定から1~2ヶ月程度

債権者集会(1ヶ月〜半年程度)

債権者に対して、破産管財人が破産財団(破産者の財産等)や配当について説明する債権者集会を開催します。

第1回目の債権者集会までに破産管財業務が完了していない場合は、第2回目以降、複数回の債権者集会が開催されます。

破産管財業務が完了し、破産債権者に対して配当できるだけの破産財団が集まっている場合は、裁判所の許可を得て、破産管財人が配当の手続きを進めます。

必要な期間は以下のとおりです。

- 管財事件:破産管財人による財産の調査・清算から3ヶ月~半年程度

- 少額管財事件:破産管財人による財産の調査・清算から1~3ヶ月程度

破産手続きの終了

破産手続は、配当が完了したときに終結します。

破産手続きにかかる費用は?

破産手続きには、どのくらいの費用が必要になるのでしょうか?

以下は、一般的な費用相場をまとめたものです。

| 同時廃止事件 | 管財事件 | 少額管財事件 | |

|---|---|---|---|

| 裁判所への費用 | 約1~3万円 | 約50万円 | 約20万円 |

| 弁護士への費用 | 約30〜50万円 | 約30〜80万円 | 約30〜60万円 |

| 総額 | 約30~50万円 | 約80~130万円 | 約50~80万円 |

上の表のように、費用は大きく「裁判所費用」と「弁護士費用」の二つに分かれます。

また、それぞれ、破産手続きの種類によって相場の金額が異なります。

小規模事業者で、換価処分できる財産が少なく、少額管財事件となった場合は、約50~80万円が相場となります。

以下は、いずれの手続きでも共通して発生する費用項目です。

| 項目 | 概要 | 費用の目安 | |

|---|---|---|---|

| 裁判所費用 | 申立手数料 | 裁判所への申立てに必要な収入印紙などの購入費 | 1,500円程度 |

| 予納郵券代 | 債権者に破産した旨を伝える通知を送るための郵送代。債権者の数だけ必要 | 3,000~15,000円程度 | |

| 予納金(※) | 破産手続きにかかる費用として、あらかじめ裁判所に納めるお金 | 20~50万円程度 | |

| 弁護士費用 | 相談料 | 弁護士に相談する際の費用 | 1時間につき1万円程度(無料の事務所もある) |

| 着手金(※) | 弁護士に正式に依頼する際に支払う費用。望んでいた成果が得られなかったとしても、返金されない | 30万円程度~ | |

| 報酬金(※) | 問題が解決した際に支払う費用。破産手続きの場合、免責許可が決定した場合に支払うお金 | 20万円程度~ |

※破産手続きの種類によって異なる

破産手続きの費用については、以下の記事で詳しく解説しています。

破産手続きに必要な書類は?

破産手続きでは、前述したとおり、申立ての際にいくつかの書類を提出する必要があります。

必要な書類は、以下のとおりです。

| 破産手続きに必要な書類 | |

|---|---|

| 必要書類 |

|

| 状況に応じて必要な書類 |

|

個人事業主の場合は必要な書類が多く、準備に時間がかかります。

たとえば、財産状況を明らかにするために、「貸借対照表・損益計算書」や「清算貸借対照表」の提出を、追加で求められるケースが多くなります。

また、債権者が多くなる傾向にありますので、それらを「債権者一覧表」に漏れなく記載しなければなりません。

弁護士に手続きを依頼をすれば、書類の手配をサポートしてもらえますので、不明な点があれば相談するようにしましょう。

破産手続きに必要な書類については、以下の記事で詳しく解説しています。

破産手続きをする際はデメリットに注意

破産手続きには、いくつかのデメリットがあります。また、影響範囲も広いといえるため、事前に十分に把握しておくことが大切です。

- 自分の財産は処分される

- 連帯保証人・保証人が一括請求を受ける

- 従業員の給料は免責されない

- 債権者の不利益になるような行動はできない

- 引っ越しや渡航が制限される

- 郵便物が破産管財人に転送される

- 業務を一時停止しなければならないケースも

以下で具体的に解説します。

自分の財産は処分される

個人事業主が破産手続きをすると、事業での利用有無にかかわらず、原則として所有する価値のある財産は回収され、借金の返済に充てられます。

回収される財産は以下のとおりです。

- 持ち家や土地などの不動産

- 自動車

- アクセサリーなど貴金属

- 99万円を超える現金

- 20万円を超える価値の財産(預貯金、生命保険の解約返戻金、退職金の原則8分の1相当分、有価証券など)

ただし、生活を立て直すにあたって最低限必要な財産は「自由財産」と見なされ、例外的に回収されません。

回収されないのは、家具や家電といった生活必需品、99万円以下の現金などです。

連帯保証人・保証人が一括請求を受ける

破産手続きをすると、連帯保証人や保証人が一括請求を受けることになります。

破産手続きをすると、申立人(債務者)は、「期限の利益」を喪失します。

用語集

期限の利益とは?

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益。

用語集

期限の利益とは?

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益。

期限の利益を喪失すると、連帯保証人・保証人であっても、債権者から一括返済を求められたときに断ることができません。

債権者はそのことを知っていますので、期限の利益が喪失された時点で、一括請求を行う可能性が高いといえます。

しかし、連帯保証人・保証人がつくほどの借金は高額であるケースが大半であり、一括での返済は現実的に困難です。

連帯保証人・保証人にその支払い能力がない場合は、連帯保証人・保証人まで破産手続きをしなければならないこともあります。

破産手続きによる連帯保証人・保証人への影響については、以下の記事で詳しく解説しています。

従業員の給料は免責されない

すでに発生している従業員への給料は、免責許可の対象外となり、支払わなければなりません。

また、破産法では、給料や退職金などの労働債権は、他の債権よりも優先的に支払われる「優先的破産債権」とされています(破産法第98条)。

そのため従業員の給料は、財産を換価した後、金融業者などよりも先に支払いに充てる必要があります。

破産法第98条 破産財団に属する財産につき一般の先取特権その他一般の優先権がある破産債権(次条第1項に規定する劣後的破産債権及び同条第2項に規定する約定劣後破産債権を除く。以下「優先的破産債権」という。)は、他の破産債権に優先する。

(引用元:破産法 | e-Gov法令検索)

債権者の不利益になるような行動はできない

破産手続きは、債権者の権利を保護する主旨でつくられた制度です。

そのため、債権者の不利益になる行動を意図的に行うと、免責が認められなかったり、詐欺破産罪に問われる可能性があります。

債権者の不利益になる行動とは次のようなことです。

- 換価財産を格安で誰かに売る

- 破産手続きの直前に住宅や車の名義変更をする

- 破産手続きをするつもりなのに手続き直前に借金を重ねる

- 特定の債権者にだけ返済をする(偏頗弁済)

偏波弁済については、以下の記事で詳しく解説しています。

引っ越しや渡航が制限される

破産手続きをしている期間は、引っ越しをするにも、海外に渡航するにも、裁判所の許可を得なければならないケースがほとんどです。この場合は宿泊を伴う国内旅行であっても同様です。

特に、管財事件では、財産の調査・処分、破産を認めるかどうかの調査が行われるため、その間はいつでも連絡が取れる場所にいなければなりません。

そのため、連絡が取れなくなる恐れのある引っ越しや旅行に関しては、裁判所の許可が必要とされているのです。

ただし、引っ越しも旅行も「禁止」されているわけではなく、裁判所の許可が得られれば可能です。

破産手続き後の引っ越し・海外旅行については、それぞれ以下の記事で詳しく解説しています。

郵便物が破産管財人に転送される

申立人に届く郵便物(宅配業者が行うメール便などは除く)は、財産隠しなどがないように破産管財人に転送されます。

用語集

財産隠しとは?

債権者に対して、債権の回収を妨げるために、自己の財産を隠匿する行為。借金返済の免責が認められなかったり、詐欺破産罪に問われる可能性がある。

用語集

財産隠しとは?

債権者に対して、債権の回収を妨げるために、自己の財産を隠匿する行為。借金返済の免責が認められなかったり、詐欺破産罪に問われる可能性がある。

プライベートな郵便物が、破産管財人に知られてしまうというリスクは認識しておいた方がよいでしょう。

なお、転送される期間は裁判所によって異なりますが、遅くても破産手続きの終了までとされています。

破産管財人の調査内容については、以下の記事で詳しく解説しています。

業務を一時停止しなければならないケースも

破産手続きをすると、一部の職業や資格が制限を受けます。そのような仕事を「制限職種」といいます。

弁護士、司法書士、弁理士、公証人、公認会計士、税理士、証券会社外務員、旅行業者、宅地建物取引業者、建設業者、不動産鑑定士、土地家屋調査士、生命保険募集人、商品取引所会員、有価証券投資顧問業者、警備業者、風俗営業、質屋など

個人事業主で、現在これらの職業・資格にかかる業務を行っている場合、業務を一時的に停止しなければならなくなります。

ただし、破産手続きが終わると、資格や職業に関する制限も解除されます。

ほとんどの場合は破産手続き開始から免責決定までの4〜6ヶ月程度で、もとどおり業務ができるようになります(「復権」といいます)。

一方で、ケースとしては多くありませんが、借金の大半が事業のためであり、その事業も現状あまりうまく回っていない場合は、制限職種に該当しなくても、事業を廃止するように勧められることもあります。

破産手続きによって制限を受ける職業・資格については、以下の記事で詳しく解説しています。

実際に破産手続きを行った人の体験談

破産手続きを行った人は、どのような感想をもっているのでしょうか?

以下で、実際に破産手続きを行った方の体験談を紹介します。

| 【借入総額】 | 約3,000万円 |

|---|---|

| 【借金をした理由】 | 事業の資金繰りのため |

| 【破産手続きをした理由】 | 事業失敗により返済が困難になった |

当時、ユニフォームのレンタル業をしていたのですが、リーマンショック以降、事業が縮小し、追加融資などが受けられなくなりました。 銀行やクレジットカード会社など、5社から借り入れをしていたのですが、返済できない状態に。

誰に相談したらいいのか迷ったのですが、公平な見地からアドバイスを受けたかったので、専門家である弁護士に相談し、破産手続きをすることを決めました。

弁護士の方にフォローしてもらいつつ手続きをしたのですが、債務金額などの細かいデータを提出するのに苦労しました。また債権者の数が多く、やりとりが大変でした。

結局、破産申告してから免責が確定されるまで。1年近くかかりました。

それまでは、知り合いの人材紹介会社で働いて生活をつなぎました。

自動車は少額債権だったので免責されたのですが、所有していた土地、建物、不動産、預貯金などはすべて回収されました。

破産手続きにあたって、従業員を解雇したことが何よりも心苦しかったです。

破産後は、プログラミングや株取引などを勉強して新しい仕事を始め、なんとか生活できるようになっています。

破産手続きをお考えなら弁護士法人・響にご相談を

現在、個人事業主で破産手続きを検討されている場合は、弁護士法人・響にご相談ください。

これまで解説したとおり、破産手続きは複雑かつ、専門的な知識が必要ですので、基本的には弁護士による対応が必要となります。

弁護士にご依頼いただくことで、少額管財事件として手続きし、費用を抑えられる可能性があります。

また、破産手続きをご依頼いただいたタイミングで、早ければ即日〜2営業日ほどで、債権者に「受任通知」を送ります。

受任通知の送付後は原則として、債権者からの督促が止まりますので、落ち着いて破産手続きに取り組めるでしょう。

弁護士法人・響は、現在の財務状況を踏まえて、本当に破産手続きをするべきかどうか判断いたします。

もし、まだ借金を返済する見込みがあると判断できれば、別の債務整理の手段をとり、事業を存続させる方法を提案することも可能です。

弁護士法人・響は、借金問題の相談実績が43万件以上あります。解決事例も豊富にありますので、安心してご相談ください。

ご相談は24時間365日、無料で受け付けています。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも