「借金で首が回らない」「でも自己破産で家を失うのは避けたい」

そんな方に選ばれているのが、家や車を残しながら借金を整理する「個人再生」です。

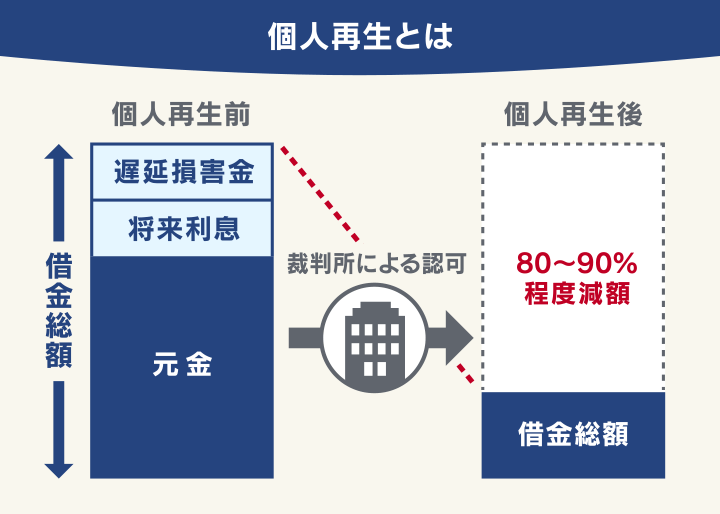

個人再生は、裁判所の認可を得て借金額を80〜90%程度減額(上限あり)でき、減額された借金を3~5年で返済する債務整理の手続きです。

自己破産と異なり住宅や車を残せる可能性があり、任意整理とは異なり元金部分の減額もできることが特徴です。

自己破産のように家や車を失わずに進められることもあり、「生活の基盤を守りながら再出発したい」という方のための制度です。

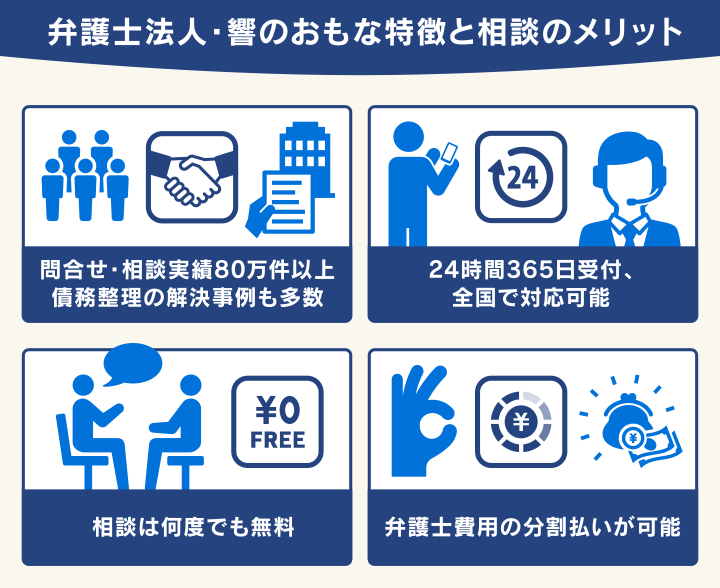

ご自身に合う解決策をお知りになりたい方は、弁護士法人・響へご相談ください。

私たちは80万件以上の豊富な相談実績を生かしつつ、あなたに合う方法をご提案いたします。

もう一人で不安を抱え込む必要はありません。「破産以外でも解決できる道」を、私たちと一緒に探しましょう。ご相談は、24時間・365日受け付け、何度でも無料です。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

個人再生とは?

個人再生とは、裁判所に申立てをすることで借金総額を80〜90%程度減額する方法です。

民事再生法に基づいた手続きの一つで、減額された借金は、原則3年(最長5年)での完済を目指します。

特徴的なのは、自己破産とは異なり持ち家や車を残したまま借金を解決できる可能性がある点です。

持ち家に関しては「住宅ローン特則(住宅資金特別条項)」という制度を使うことになります。

持ち家や車を残せる可能性について、詳しくは「個人再生のメリット」の項目で解説しています。

個人再生は、任意整理では解決が難しいが、自己破産だと不都合が多い方にマッチする法的整理手続きです。

個人再生は、自己破産のように「リセットして再出発」するのではなく、「暮らしを守りながら借金の解決を目指す」という点が特徴といえるでしょう。

個人再生には2種類ある

個人再生には「小規模個人再生手続」と「給与所得者等再生手続」という2種類の手続きがあります。

原則は小規模個人再生手続ですが、債権者(お金を貸した側)との関係によって給与所得者等再生手続を選択することもあります。

| 種類 | おもな対象 | 減額幅 | 債権者の同意 |

|---|---|---|---|

| 小規模 個人再生 手続 |

一般の会社員のほか、個人事業主も利用可能 | - | 必要 ※ただし、積極的に不同意意見を出さない場合は同意したものと扱われます |

| 給与 所得者等 再生手続 |

安定した給与所得者(会社員など) | 小規模個人再生よりも返済総額が多くなることが多い | 不要 |

裁判所が発表している「民事再生事件数」によると、令和4年の新規受付件数は次のようになっており、9割以上の方が原則の小規模個人再生手続を利用しています。

小規模個人再生事件:8,982件

給与所得者等再生事件:782件

※参考:最高裁判所事務総局「令和4年司法統計年報概要版 民事再生事件数」

債権者からの積極的不同意(反対)が予想される場合、

減額幅が小さくなっても確実な給与所得者等再生手続を検討するのが一般的です。

小規模個人再生手続

一般の会社員のほか、個人事業主でも利用できます。

しかし、債権者が積極的に不同意意見を出さないことが必要であり、不同意の債権者がいると失敗に終わるリスクもあります。

小規模個人再生手続を利用できる条件としては、将来において継続的にまたは反復して収入を得る見込みがあり、住宅ローンを除く借金総額が5,000万円以下であることです。

小規模個人再生手続に反対する業者について詳しくは下記の記事をご参照ください。

給与所得者等再生手続

給与所得者等再生手続は、おもに会社員を対象とした手続きです。

小規模個人再生と違い、債権者の同意がなくても手続きを進められますが、その代わり減額幅が小さくなることが多いという特徴があります。

給与所得者等再生手続では、安定した収入がある人の「余裕のある収入」部分を多く返済に充てるためです。

減額幅が小さくなる理由の詳細については下記で詳しく解説しています。

個人再生を利用できる条件

個人再生の手続きを行うためには、次のような条件が定められています。

- 借金総額(住宅ローンを除く)が5,000万円以下であること

- 継続的かつ安定した収入があり、返済の見込みがあること

なお、借金総額が100万円未満の場合、個人再生では減額ができません。

一方で、5,000万円を超えると法人向けの通常の「民事再生手続」の対象となるため、個人再生は使えません。

また、この条件に加えて、小規模個人再生手続と給与所得者等再生手続で、それぞれ異なる付加条件があります。

- 小規模個人再生手続の付加条件:

債権者の半数または債権総額の半額を超える債権者が積極的に不同意意見を出さないこと - 給与所得者等再生手続の付加条件:

過去2年間の収入変動が少なく、安定的であること

借金額の目安は?

個人再生が選ばれるのは借金総額が300万円以上ある方が多いでしょう。

「100万円を少し超えるくらい(例:110万円)」の場合も、減額幅が小さく費用倒れになる可能性があります。借金総額が100万円~500万円の場合には、100万円までしか減額されないためです。

実務上は、債権者が積極的に不同意意見を出してくるかどうかを見極めることが非常に重要です。

小規模個人再生で進めても不同意が出ると、再度「給与所得者等再生」に切り替える手間が発生します。

ただし、条件を満たせば多くの方が小規模個人再生で減額に成功しています。

「自分の収入でも安定と見なされるのか?」「減額効果はどのくらいか?」など、

実際の判断はケースによって異なります。

ご自身の状況で個人再生が可能かどうかは、弁護士に相談をしましょう。

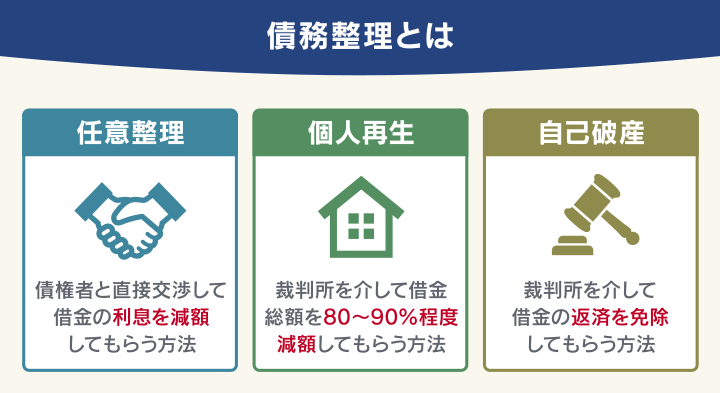

個人再生と自己破産・任意整理の違い

債務整理には個人再生のほか、自己破産と任意整理のおもに3種類あり、それぞれ特徴が異なります。

自己破産との違いは「財産が処分されるかどうか」の点が大きくありますが、そのほかの違いについても下記にまとめました。

| 項目 | 個人再生 | 自己破産 | 任意整理 |

|---|---|---|---|

| 借金減額幅 | 元金含め80〜90%程度減額 | 全額免除 | 将来利息のカット(元金は減らない) |

| 持ち家(住宅) | 残せる可能性がある | 原則として手放す | 残せる |

| 車 | ローンを完済していれば残せる | 原則として手放すが、査定額等による | 残せる |

| 職業制限 | なし | あり(一部の職種) | なし |

| 条件 | 安定した収入、債務総額5,000万円以下 | 支払不能状態 | 債権者との和解 |

| 手続き期間 | 1年〜1年半(以降は減額された返済が再開する) | 6ヶ月〜1年半 | 3ヶ月〜8ヶ月(以降は返済が再開する) |

※期間はあくまでも目安です

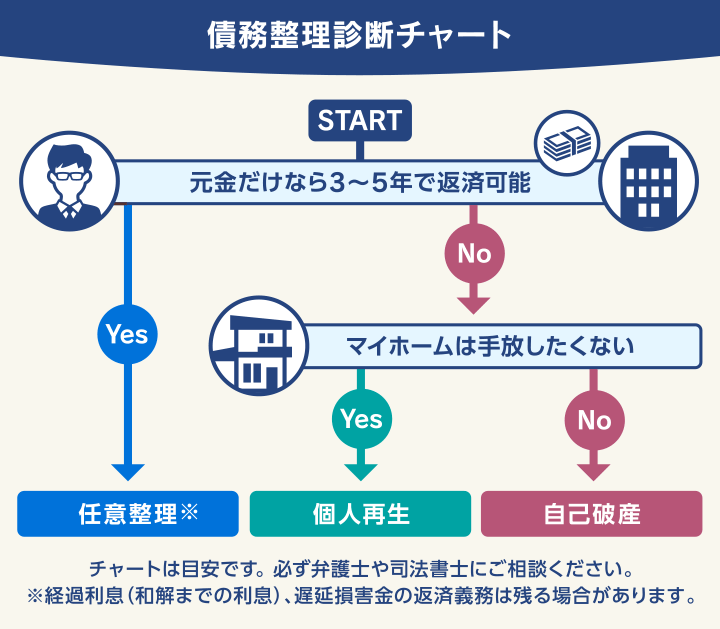

どの手続きが向いているか?

「結局自分にはどの債務整理が一番合っているのだろう?」という疑問があるかと思います。

それぞれの特徴や条件などを踏まえて、向いている人の例をまとめました。

個人再生が向いている方

- 持ち家や車は手放したくない

- 多額の借金があるが、安定した収入がある

- 借金総額が100万円以上5,000万円以下

任意整理が向いている方

- 借金額があまり多くなく、利息がカットされれば3~5年で返済できる

- 持ち家や車は手放したくない

- 保証人を設定している借金があり、保証人への影響を最小限に抑えたい

自己破産が向いている方

- 借金額が多い

- 返済の見通しが立たない(支払不能状態)

- 生活保護を受給しているなど、経済的に困窮している

「任意整理で返せないけど破産で家を失いたくない」という方に、個人再生は現実的な解決策になります。

弁護士が状況を整理し、複数の選択肢を比較しながら、解決策を一緒に考えていきます。

個人再生のメリット

個人再生のメリットは、下記の4つです。

- 借金額が80〜90%程度減額できる

- 住宅ローン特則で家を残せる可能性がある

- ローンのない車は残すことができる

- 返済や債権者からの督促が一時的にストップする

単に借金が減ることだけではなく、「生活を立て直すための時間と心の余裕を取り戻す手段」でもあります。

実際に個人再生を経験した方からは「借金を減額できたことはもちろん、気持ちの面で新たなスタートができた点がよかった」という感想もいただいています。

借金額が80〜90%程度減額できる

冒頭でお伝えしましたが、個人再生をすると、借金総額の80〜90%程度が減額できる可能性があります。

手続き後は減額された金額を、原則3年、最長5年で分割返済していくことになります。

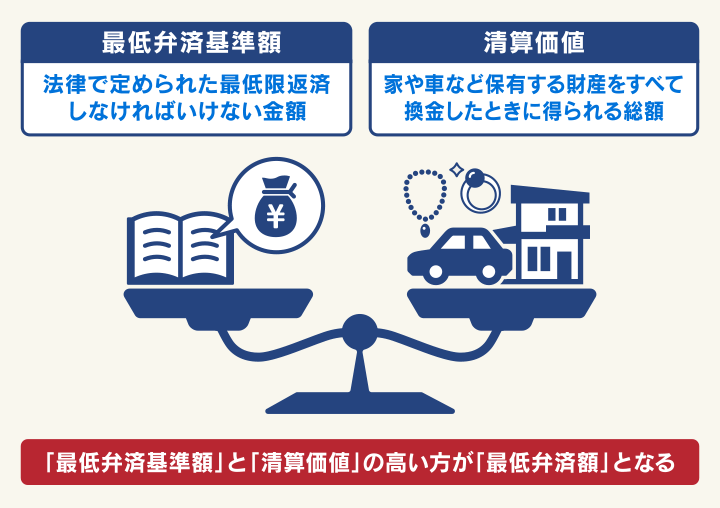

個人再生における最低弁済額と清算価値

個人再生では、申立人が返済しなければならない最低限の金額である「最低弁済額」の基準が定められています。

| 借金総額 | 最低弁済額 |

|---|---|

| 100万円未満 | そのまま |

| 100万円以上500万円未満 | 100万円 |

| 500万円以上1500万円未満 | 5分の1 |

| 1500万円以上3000万円以下 | 300万円 |

| 3000万円超5000万円以下 | 10分の1 |

なお個人再生では、上記の最低弁済額と清算価値(申立人が持っている財産の合計額)のうち、金額の大きい方を返済しなければならないというルールがあります。

最低弁済額や清算価値について詳しくは下記の記事で解説しています。

住宅ローン特則で持ち家を残せる可能性がある

個人再生は「住宅ローン特則(住宅資金特別条項)」を利用することで、持ち家を残すことが可能です。

これは自己破産との大きな違いであり特徴的なメリットです。

もちろん、個人再生後も住宅ローンは従来どおり返済し続けることになるので、しっかり返済計画を立てる必要があります。

しかし「今の生活をなるべく変えずに借金を解決して再出発したい」と希望する方にとっては頼れる味方になる制度です。

住宅ローン特則とは

住宅ローン特則とは、個人再生を行う際に住宅ローンの債権者(銀行など)を減額の対象から外してもらう制度です。

住宅ローン特則を利用するには、次のような要件を満たす必要があります。

- 住宅ローンとしての借入れであること

- 個人再生の申立人が所有(共有)している住宅であること

- 申立人の居住用の建物であること

- 住宅を他の借入れの担保にしていないこと

- など

条件次第で車を残せる可能性もある

車を残せるかどうかも、自己破産との大きな違いであり、重要な検討ポイントです。

車を所有している場合でも、自動車ローンを完済していれば、残すことができます。

個人再生で車を残せるケースについて、続いて詳しく解説します。

自動車ローンを完済している

自動車ローンを完済している場合には、個人再生をしても車は回収されません。

なお、自動車ローンを完済していない場合でも、ローンで購入した自動車に、所有権留保という担保権が設定されていない場合も、回収されることはありません。

しかし、車が清算価値に含まれるため、その車の価値分が個人再生後の返済額に上乗せされ、かえって返済額が高くなってしまうケースもあるので注意が必要です。

車の場合、清算価値の計算方法は、次のようになります。

- 評価額が20万円以下の場合:清算価値に計上しない(0円)

- 評価額が20万円を超える場合:評価額をそのまま清算価値に計上する

清算価値については下記で詳しく解説しています。

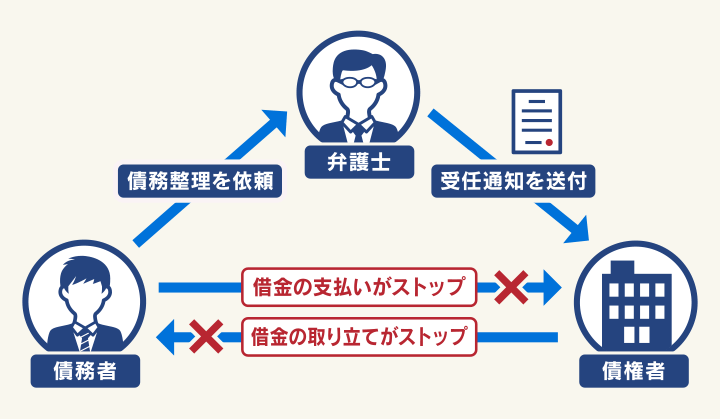

返済や債権者からの督促が一時的にストップする

弁護士にご依頼いただいた場合、弁護士が「受任通知」を債権者に送付すれば、債権者からの督促や返済の催促がストップします。

早めに弁護士に依頼することで、再生手続開始決定を待たずして督促を止めることができるのです。

日々鳴り響く催促の電話や不安にさせる督促状から解放されることは、単なる手続き上のメリットではありません。

これは、精神的な重圧から解放され、生活を立て直すための「時間と心の余裕」を取り戻す手段なのです。

この「ゆとり」があるからこそ、冷静に家計を見直し、再生計画を進めることにつながります。

個人再生のデメリット

個人再生は、借金を大幅に減額し住宅を守ることができる可能性がある制度ですが、事前に知っておいていただきたい生活への影響も存在します。

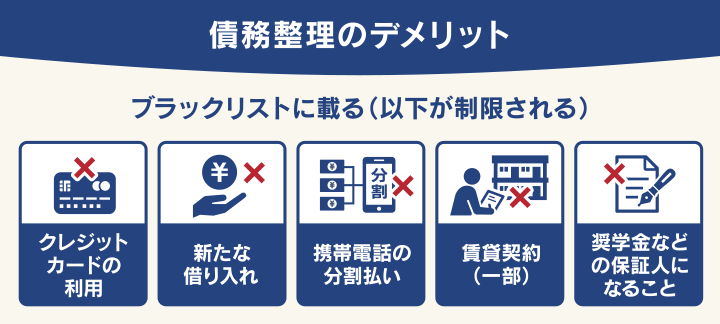

- 信用情報に事故情報が登録される(いわゆるブラックリストに載る)

- 保証人が一括請求される

- 官報に住所・氏名が載る

信用情報に事故情報が登録される(ブラックリストに載る)

個人再生をすると、信用情報機関に事故情報が登録される(いわゆるブラックリストに載ること)という影響があります。

これは自己破産や任意整理を含め、すべての債務整理に共通するデメリットです。

用語集

用語集クレジットカードやローンなどの契約・取引などの客観的情報(信用情報)を保管・管理する民間機関です。信用情報機関は、次の3つがあります。

・株式会社シーアイ・シー(CIC)

・株式会社日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

ブラックリストに載ると、あなたの信用力に一時的に影響が出るため、具体的には以下のようなことができなくなります。

しかし、事故情報が載る期間は一時的なものです。

信用情報の制限はたしかに不便ですが、その期間を「もう一度生活を立て直すための準備期間」として生かすこともできます。

なお、借金を2ヶ月以上滞納すると、いずれにせよブラックリストに載った状態になっている可能性が高いでしょう。

また、滞納が続いて保証会社による代位弁済が行われた場合にもブラックリストに載ってしまいます。

保証人が一括請求される

個人再生をすると、あなたの代わりに保証人・連帯保証人が、残りの借金を一括で請求されます。

個人再生は、申立人自身の借金について裁判所から認可を得る手続きであり、保証人・連帯保証人の返済義務は消滅しないためです。

結果として、家族や親しい友人に突然高額の請求が届き、人間関係に大きな負担を与えてしまうことがあります。

保証人に迷惑をかけたくない場合は、手続きの前に必ずその旨を弁護士に伝え、保証人を含めた解決策を検討しましょう。

特に家族や友人が保証人になっている場合、「言い出しづらいから黙って進めたい」と考えてしまいがちですが、事前に必ず事実を伝えましょう。

少しでも早く真摯に伝えることで、関係を壊さずに進められる可能性があります。

保証人と連帯保証人では責任の範囲が異なりますが、個人再生した場合に請求が及ぶ点は共通しています。詳しくは、以下の記事で解説しています。

官報に住所・氏名が載る

個人再生をした事実は、国が発行する機関紙「官報」に氏名と住所などが掲載され、公告されます。

ただし、官報は一般の人が日常的に目にするものではありません。官報をチェックしているのは、おもに金融機関や信用情報機関、一部の不動産業者などに限られます。

よって、職場やご近所の知人に官報を見られる可能性は極めて低いでしょう。

用語集

用語集政府や各府省が発表する公文・公告を掲載した、国の機関紙です。行政機関の休日を除く毎日発行されています。

官報に掲載されるのは次のような事柄です。

・国家や各府省の決定事項

・大臣や各省庁などの人事異動

・競争入札に関する告知

・裁判所の公告 など

個人再生でいくら減額できた?体験談を紹介

実際に個人再生を行い借金を大幅減額できた方の、体験談を紹介します。

ここでは、次のような方の実話を紹介します。

- 1,000万円以上の借金を385万円まで減額できた方

- 約800万円の借金を半分以下に減額できた方

- 1,000万円の借金を個人再生で200万円に減額した方

【事例1】1,000万円以上の借金を個人再生で385万円まで減額

| 【借金総額】 | 約1,062万円→個人再生で約385万円に減額 | ||

|---|---|---|---|

| 【月々の返済額】 | 約10万円→個人再生で約7万円に減額 | ||

| 【個人再生をするに至った経緯】 | 結婚をしていた頃から、小遣いでは足りない分を借金していました。 その後離婚して家具の購入や引っ越し費用のために借金をしましたが、自分で使えるお金が増えたと錯覚してギャンブルや娯楽などで浪費をしてしまいました。 多額の借金を負い自転車操業状態になったため、自身の収入では返済していくことは困難と思い、個人再生を考えました。 |

||

| 【個人再生手続を行った感想】 | 個人再生手続の依頼直後は、返済がなくなり楽にはなりました。コロナ禍で予想外のことが立て続けに起こったので、収入面でちゃんと返済できるか不安はありましたが、借金が3分の1になってよかったです。 大変だった点は、書類を準備するのに出張先から別の県の自宅に戻る必要があった点です。 | ||

| 【弁護士に依頼してよかったこと】 | まだ返済中ではありますが、今後何かあった場合にはすぐに相談できる場所があるというのは、心強いです。 | ||

【事例2】約800万円の借金を個人再生で半分以下に減額

| 【借金総額】 | 約792万円→個人再生で約364万円に減額 | ||

|---|---|---|---|

| 【月々の返済額】 | 約18万円→個人再生で約5万9,000円に減額 | ||

| 【個人再生をするに至った経緯】 | 高齢の母や弟家族、妹と同居をしており、自分と弟で生計を立てていました。 しかし弟家族の援助や生活費などを工面するために借金が増えていき、返済困難になってしまったため、個人再生を検討しました。 |

||

| 【個人再生手続を行った感想】 | 手続きをほとんど弁護士さんへお任せできたため、苦労は特にありませんでした。借金を減額できたことはもちろん、気持ちの面で新たなスタートができた点がよかったと感じました。 | ||

| 【弁護士に依頼してよかったこと】 | 質問にきちんと答えていただけたので不安もなく、思い切って相談して本当によかったと思います。 | ||

【独自取材】1,000万円の借金が個人再生で200万円まで減額

| 【借金理由】 | 仕事のストレスからオンラインゲームにはまり、銀行カードローンで250万円を借り入れ。奨学金残債約174万円に加え、クレジットカード・消費者金融計7社から借入れを繰り返し、半年間で債務総額約1,000万円に。 |

|---|---|

| 【解決方法】 | 個人再生。債務総額:約1,005万円(8社)→個人再生で約201万円に減額。 |

| 【月々の返済額】 | 約20万円 →個人再生で約5万5,000円に減額 |

| 【借金の経緯】 | もともと奨学金の残債が174万円ありましたが、仕事のストレスからオンラインゲームにはまってしまい、銀行カードローンで250万円を借りました。その後クレジットカードや消費者金融計7社から借入れを繰り返してしまい、半年間で債務総額は約1,000万円に。 |

| 【個人再生を選んだ理由】 | 弁護士には債務額が多いので自己破産も提案されましたが、まったく返済しないのは申し訳ないという気持ちから、個人再生で少しでも返していくことを選びました。 |

| 【個人再生の流れ】 | 手続きの前に、弁護士から準備期間として2ヶ月程度家計の状況を報告するように言われました。その間に戸籍謄本や実家の登記簿謄本などを用意して、裁判所に申立てをしました。 申立てから認可決定までは、さらに半年かかりました。

再生計画案は、弁護士とどれくらいで返済できるかを話し合いながら、月々55,000円の3年で返済する案を作成し提出しました。 〈再生計画案の実物〉 債権者から反対(不同意)意見は出なかったので、認可決定となりました。その結果約1,000万の債務は約200万円と1/5に減額しました。 〈再生計画認可決定書の実物〉

|

| 【個人再生は保証人にバレる】 | 奨学金は個人再生によって約35万円に減額になりましたが、残債の約140万円は、保証人である父に請求がいってしまいました。保証人にバレることは事前に知っていたので、あらかじめ父には事情を話して納得してもらいました。 |

| 【個人再生をした感想】 | 時間もお金もかかりましたし、債権者の8社には申し訳ないという気持ちもあります。しかし1,000万円もの借金が5分の1になり、利息もかからないので、やってよかったと感じています。 認可決定した時には「もう借金から追われなくなった」と気持ちが楽になりました。 |

| 【個人再生にかかった費用】 |

|

個人再生にかかる費用

個人再生にかかる費用は、裁判所に支払う費用と弁護士に支払う費用の合計額で決まります。

| 費用の種類 | 金額の目安 |

|---|---|

| 裁判所費用 | 2万円~20万円程度 |

| 弁護士費用 | 40万円~60万円程度(税抜) |

| 総額目安 | 42万円~90万円程度 |

個人再生委員とは、申立人と裁判所を補助する役割を担うために選任されることがあり、その場合は報酬が追加になるため総額が高くなります。

費用が高額で払えないとあきらめてしまう前にお伝えしたいのは、依頼時に全額を支払えなくても個人再生を依頼いただけるということです。

多くの弁護士事務所においては、収入状況に応じて費用の分割払いが可能です。

メリットとしてお伝えしたとおり、ご依頼後に督促・返済は一時的にストップします。

この間に、今まで返済に回していたお金の一部から弁護士費用を積み立てていただくことが可能です。

弁護士に相談すれば、現実的なプランを一緒に考えてくれるでしょう。

法テラスを利用する場合

法テラス(日本司法支援センター)は、経済的に余裕のない方を対象に、弁護士費用や裁判所費用の立替制度を提供しています。

法テラスには収入や資産の基準があり、これを超える場合は利用できません。収入基準は世帯人数によって細かく定められています。

弁護士費用を立て替えてもらえるため、手元に資金がなくても手続きを開始できます。立替金は原則として毎月分割で返済していくことになります。

※当事務所では、個人再生での法テラスの利用は原則受け付けておりません

法テラスについて詳しくは下記で解説しています。

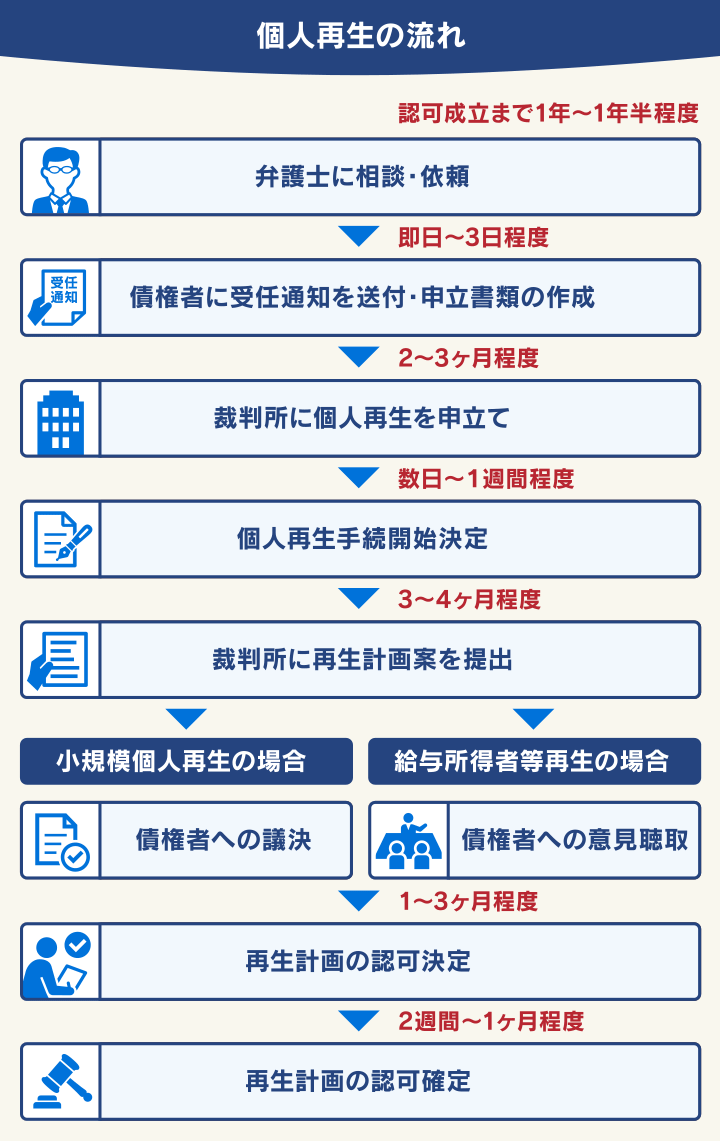

個人再生の流れや期間

個人再生は裁判所を通じた複雑な手続きですが、弁護士に依頼いただいた場合は手続きを代理で行います。

手続きの期間は、申立てから再生計画の認可まで約6ヶ月〜1年半が目安です。

1. 弁護士への相談・依頼(約1週間~1ヶ月)

手続きの最初のステップは、弁護士にご相談いただき、正式に依頼することです。

弁護士が債権者(貸金業者など)に対して「受任通知」を発送します。これにより、最短即日〜数日で督促や返済の催促がストップします。

弁護士の指示に基づき、借入れの経緯や現在の収支、保有財産を証明するための必要書類の収集を開始していただきます。

2. 裁判所への申立て(約6ヶ月~1年)

収集した情報をもとに、弁護士が個人再生の申立書類を作成し、地方裁判所に提出します。

書類には、あなたの資産状況、借金の総額、返済計画の案(再生計画案の骨子)などが記載されます。

この時点で、裁判所に予納金(裁判所費用。個人再生委員報酬をまとめて納めることもある)を納付します。

3. 個人再生委員との面談(申立後1ヶ月以内)

裁判所は、手続きが適切に進むよう、再生委員(弁護士が多い)を選任することがあります。

申立人は個人再生委員と面談し、借金に至った経緯、現在や今後の収入状況、作成した家計簿、今後の返済意思などを確認されます。

この面談には、あなたの代理人である弁護士も同行することがあります。

4. 再生計画案の作成・提出(申立後3ヶ月〜4ヶ月)

個人再生委員からのアドバイスや裁判所の指導を受け、弁護士が正式な再生計画案を作成し、裁判所に提出します。

これは、減額された借金を今後どのように、いつまでに返済していくかを具体的に示した計画書です。原則3年(最長5年)の返済期間が設定されます。

5. 債権者による意見聴取・決議(申立後5ヶ月〜6ヶ月)

裁判所は、作成された再生計画案を債権者に送り、意見や同意を求めます。

小規模個人再生の場合:債権者からの同意を得るための決議が行われますが、積極的に不同意の意見が出なければ、同意したものと扱われます。

債権者の半数または債権総額の半額を超える債権者が積極的に不同意意見を出した場合は、この手続きは失敗になります。

給与所得者等再生の場合:債権者の意見は聞かれますが、同意は不要なため、債権者の意向によって手続きが否決されることはありません。

6. 再生計画の認可決定(申立後6ヶ月~8ヶ月)

債権者の意見聴取や決議を経て、裁判所が再生計画の内容が適切かつ実行可能であると判断すれば、「再生計画の認可決定」が下されます。

この決定をもって、借金は再生計画案で定められた額まで正式に減額されます。

7. 返済開始

認可決定が確定した翌月から、あなたは減額された借金を再生計画に基づき、原則3年(最長5年)で分割返済していくことになります。

手続き中は、毎月の収入と支出を記録した家計簿の提出を求められます。

指示された期限を守りつつ手続きがスムーズに進むよう、弁護士がサポートしていきます。

借金問題にお悩みの方は弁護士法人・響へ

弁護士法人・響では、個人再生を含む債務整理に関する相談を無料で受け付けています。

「個人再生をするべきか迷っている」「借金の返済で生活が苦しい」などという方は、弁護士法人・響にご相談ください。

弁護士法人・響にご相談いただければ、個人再生のメリット・デメリットだけでなく、返済が始まったあとの生活に関するアドバイスなどもていねいにお伝えいたします。

また借金や収入の額などから個人再生に限らず、適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

ご相談の結果、債務整理をする必要がない場合は債務整理を勧めることは当然ありませんので、お気軽にご相談ください。

弁護士法人・響は、24時間365日受け付け、全国対応可能。相談は何度でも無料なので、まずはお気軽にご相談ください。

法律に精通しているので適切なアドバイスが受けられる

個人再生は、裁判所を介する法的な借金解決方法です。

一般の方がご自身で個人再生を行うこともできますが、手続きに戸惑ったりスムーズにいかないことも少なくないでしょう。

弁護士は法律の専門家であり、個人再生手続の経験も豊富なため、要所で的確なアドバイスが期待できます。

個人再生に限らず債務整理全般についての知識があるため、依頼者の収入や借金額、返済状況に合わせた最適な解決方法を提案してくれるはずです。

個人再生の手続きをほぼすべて任せられる

債務整理の中でも個人再生は手続きが複雑なため、要する期間も1年~1年半程度と長期にわたります。

しかし弁護士に個人再生の手続きを依頼すれば、ほぼすべての作業を代理してもらえます。

法的手続きの場合はご依頼者様自身で書類収集を行っていただく必要がありますが、ご自身ですべての作業を行うより負担が低減されるといえます。

弁護士に依頼すれば受任通知によって督促・返済が一時止まる

弁護士は債務者から個人再生の依頼を引き受けると、債権者に対して債務者の代理人になったこと、個人再生を行う予定であることを伝える「受任通知」を送付します。

債権者が受任通知を受領すると、督促・返済が止まります。これは法律(貸金業法)で規定されているためです。

(取立て行為の規制)

第21条

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは(中略)司法書士若しくは司法書士法人に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

※引用:e-GOV法令検索「貸金業法」

これにより、個人再生手続が終了するまで督促や返済のプレッシャーから解放されるのです。

自力で個人再生手続きをする場合は督促は続いてしまいます。

受任通知について詳しくは以下の記事をご参照ください。

個人再生に失敗するケースはある?NG行為に注意

個人再生は、裁判所が再生計画を「認可」して初めて成立する手続きです。

よって、ルールや手続きの公平性を破ってしまうと、認可を得られず失敗に終わるリスクがあります。

ここでは、せっかく決心した再出発が無駄にならないよう、特に注意すべき「NG行為」について具体的にご説明します。

書類の内容が正確でない・虚偽の報告をする

申立て時に提出する書類が、正確に記載されていなかったり、虚偽の内容を記載すると裁判所が申立て受理しない場合があります。

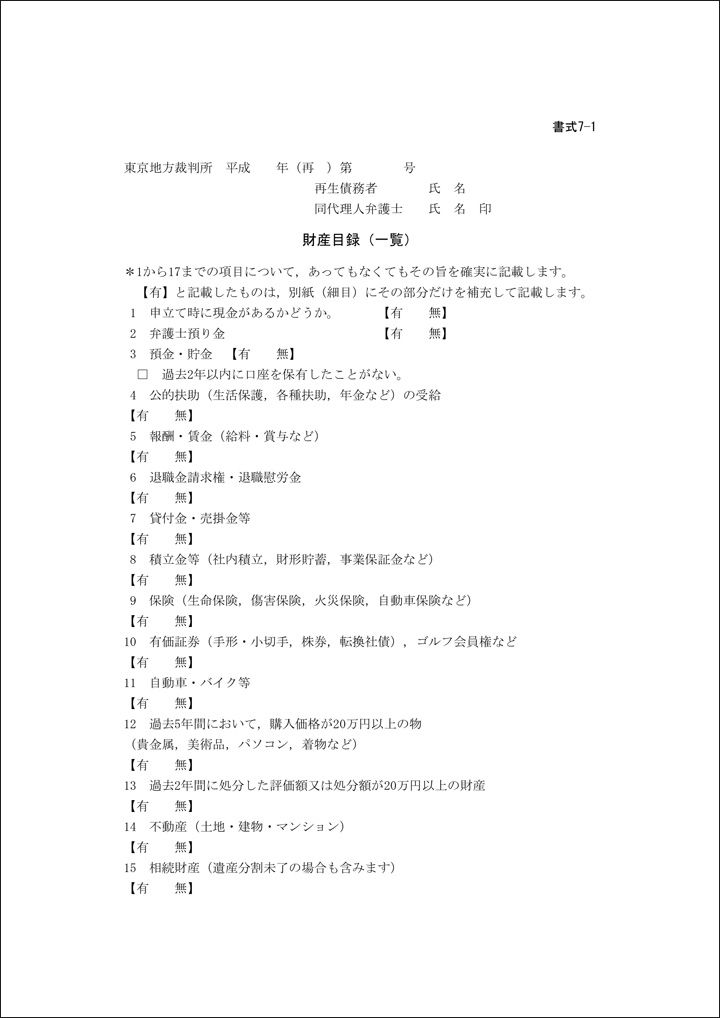

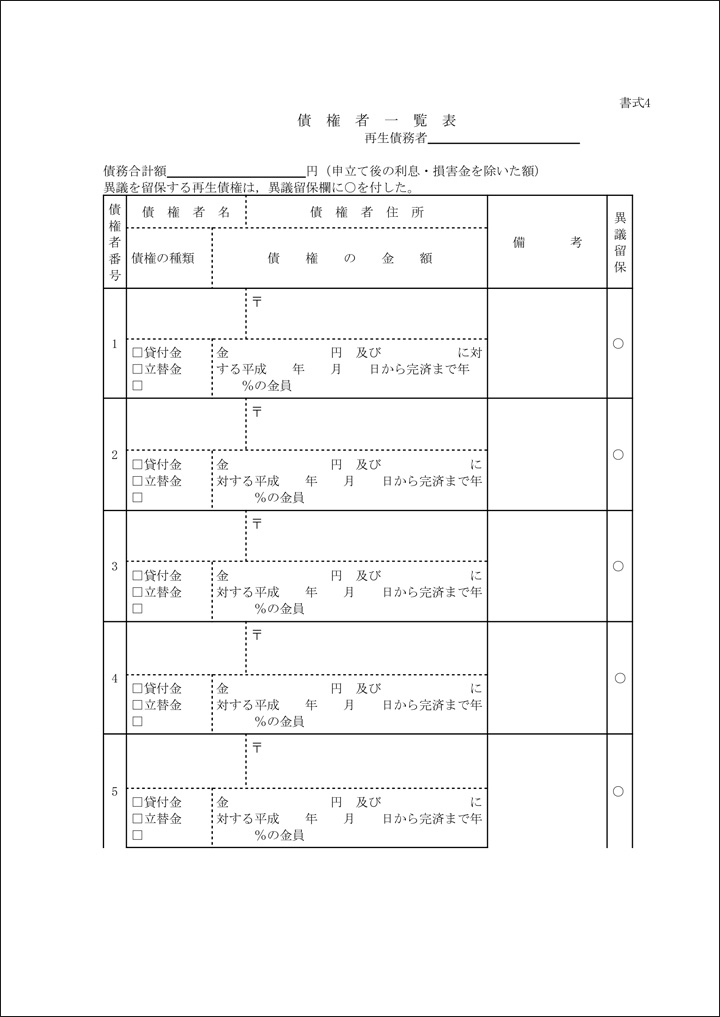

個人再生手続を行うには、再生手続開始申立書をはじめとした、さまざまな書類の提出が必要です。

その際に収入や財産、債権者などを正確に記載しないと、正確な再生計画案を立てられなくなるため、再生計画案の不認可につながるおそれがあります。

また債務者の財産状況を記載する「財産目録」に、故意に財産を記載しない場合には、財産を隠匿したとして「詐欺再生罪」と見なされ罰則を科される可能性もあります。

(詐欺再生罪)

第255条 再生手続開始の前後を問わず、債権者を害する目的で、次の各号のいずれかに該当する行為をした者は、債務者について再生手続開始の決定が確定したときは、十年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。(中略)

一 債務者の財産を隠匿し、又は損壊する行為

※引用:e-GOV法令検索「民事再生法」

書類の修正は再生手続開始決定前まで可能ですので、記載漏れなどの不備がないように確認し、不備があったらすぐに修正をするようにしましょう。

個人再生申立て時に提出する書類の一部を紹介します。

〈財産目録の書式例〉

※引用:日本弁護士連合会「個人再生手続参考書式(東京地裁モデル)」

〈債権者一覧の書式例〉

※引用:日本弁護士連合会「個人再生手続参考書式(東京地裁モデル)」から抜粋

書類の提出期限を守らない

書類の提出期限を守らない場合も、個人再生が失敗する可能性があります。

裁判所では個人再生手続のスケジュールが決められているため、個人の都合で変更することは原則としてできません。

特に「再生計画案」の提出期限に遅れた場合は、法律(民事再生法)で「再生手続廃止の決定をしなければならない」と定められているため、再生手続が途中で廃止(中止)となってしまいます。

(再生計画認可前の手続廃止)

第191条 次の各号のいずれかに該当する場合には、裁判所は、職権で、再生手続廃止の決定をしなければならない。

(中略)

二 裁判所の定めた期間若しくはその伸長した期間内に再生計画案の提出がないとき、又はその期間内に提出されたすべての再生計画案が決議に付するに足りないものであるとき。

特定の債権者にだけ返済する

個人再生の手続きを始めてから、特定の債権者に優先的に返済を行うと失敗につながる可能性があります。

特定の債権者にだけ返済する行為を「偏頗弁済(へんぱべんさい)」といい、債権者平等の原則(前述)に反してしまうのです。

偏頗弁済を行うと債権者の利益に反すると判断されて、再生計画が不認可となってしまう可能性があります。

「親しい人だから」「日頃からお世話になっているから」といった理由で、一部の債権者だけに返済をすることは認められません。

(再生計画の認可又は不認可の決定)

第174条 再生計画案が可決された場合には、裁判所は、次項の場合を除き、再生計画認可の決定をする。

(中略)

四 再生計画の決議が再生債権者の一般の利益に反するとき。

また、前述の清算価値保障の原則によって、偏頗弁済をした分も財産として清算価値に加えられてしまうため、弁済額に上乗せされます。

再生計画案は、弁済額を上乗せして作り直す必要があります。

偏頗弁済について詳しくは以下の記事をご参照ください。

返済を途中でやめる

再生計画が認可された後は、再生計画案どおりに返済をしていきます。

しかし途中で返済をやめたり、返済不能になってしまうと、債権者の申立てによって再生計画が取り消されることがあります。

再生計画が取り消されてしまうと、減額は無効となり当初の債務全額を返済することになります。

再生計画どおりの返済が困難になった場合には、裁判所に「再生計画の変更(リスケジュール)」を申し立てることで、再生計画の取り消しを回避できる可能性があります。

申立てが裁判所に認められた場合は、最大で2年の返済期限の延長が可能です。

(再生計画の変更)

第234条 小規模個人再生においては、再生計画認可の決定があった後やむを得ない事由で再生計画を遂行することが著しく困難となったときは、再生債務者の申立てにより、再生計画で定められた債務の期限を延長することができる。この場合においては、変更後の債務の最終の期限は、再生計画で定められた債務の最終の期限から二年を超えない範囲で定めなければならない。

新たな借入れをする

個人再生手続中に、キャッシングやローンなどの新たな借入れをすることも避けましょう。

新規借入れを行うと「再生計画どおりに遂行される見込みがない」として、再生計画の棄却または再生計画案の不認可につながるおそれがあるのです。

そもそも借金の返済の長期延滞があると、その時点でブラックリストに載っているため、新たな借入れは難しいといえるでしょう。

個人再生は、裁判所があなたの再出発を認める手続きです。

ですから、NG行為をしてしまうと「この人は本当に立ち直る気があるのか?」と捉えられ、認可を得られず失敗に終わるリスクがあります。

せっかく決心した再出発の道を諦めなくて済むよう、誠実に対応する必要があります。

個人再生に関するよくある疑問

個人再生の手続きは複雑なので、細かな疑問が湧きやすいかと思います。

そこで、個人再生に関わるよくある疑問と回答をご紹介します。

ペアローンの場合はどうなりますか?

ペアローンを組んでいる場合、ご夫婦それぞれが住宅ローンの債務者であると同時に、相手のローンの連帯保証人になっています。

住宅ローン特則を利用するためには、原則として、ご夫婦が一緒に個人再生を行うのが原則です。

非常に複雑な問題となるため、ご夫婦そろって弁護士にご相談ください。

住宅ローンは今後組めますか?

個人再生をするとブラックリストに載るため、一定期間は新たに金融機関からの信用を得ることが難しくなります。

しかし、期間が過ぎ、信用情報が回復すれば、住宅ローンを組むことも可能です(ただし収入などの他の審査項目次第です)。

この期間を「もう一度生活を立て直すための準備期間」と前向きに捉え、家計を健全化させることに集中しましょう。

不同意になる債権者の特徴は?

小規模個人再生手続を選択した場合、債権者の同意が必要となりますので、ご自身が不同意にならないかというご不安があるかと思います。

不同意になるケースは、たとえば過去の取引で申立人に不利益を被った債権者がいたり、借金の原因がギャンブルや浪費といった免責不許可事由に近いものである場合です。

一方、一部の特定の金融機関を除けば、再生計画案で示された返済が法律に基づいて確実に行われる見込みがあれば、同意する傾向にあります。

債権者の傾向を把握し、不同意のリスクが高い場合は、債権者の同意が不要な「給与所得者等再生」への切り替えも視野に入れる必要があります。

弁護士に相談すれば、債権者の属性に応じた適切な手続きを提案してくれるでしょう

個人間の借金も個人再生の対象になる?

個人再生は、個人間の借金も対象となります。

個人再生を規定する法律(民事再生法)には、個人間の借金を除外する条項はないため、友人や個人間の借金であっても、個人再生で減額をすることが可能です。

個人再生を行うことで借金額が5分の1〜10分の1程度まで減額*され、他の債権者と同じように返済していくことになります。

*最低弁済額は100万円

なお、個人再生の手続きを始めたら「親しい人だから」といって特定の債権者にだけに返済を行うのは避けましょう。

特定の債権者にだけ返済をすると「偏頗(へんぱ)弁済」に当たり、個人再生が不認可となってしまう可能性があります。

偏頗弁済については後述します。

| 債務整理の種類 | 個人間の借金の整理可否 | 偏頗弁済の対象 |

|---|---|---|

| 個人再生 | できる | 対象になる |

| 自己破産 | できる | 対象になる |

| 任意整理 | できる | 対象にならない |

個人間の借金の債務整理については以下の記事でも詳しく解説しています。

奨学金も個人再生で解決できる?

個人再生は、奨学金も対象になります。

法律(民事再生法)では「債務の減免の定めができない(減額できない)請求権」が定められていますが、奨学金はその対象になっていません。

個人再生を行うことで借金額が5分の1〜10分の1程度まで減額*され、他の債権者と同じように返済していくことになります。

*最低弁済額は100万円

ただし、奨学金に保証人(連帯保証人)を設定している場合には、保証人に対して減額分の残債の一括返済を請求されてしまう点には注意が必要です。

なお、個人再生で減額できない債権(非減免債権)は次のようなものがあります。自己破産の「非免責債権」と同様です。

- 税金・社会保険料・罰金

- 交通事故などの損害賠償

- 子どもの養育費

- 婚姻費用 など

| 債務整理の種類 | 奨学金の整理可否 |

|---|---|

| 個人再生 | できる |

| 自己破産 | できる |

| 任意整理 | できる* |

*奨学金は金利が低いため任意整理の効果が少ない可能性もあります。

個人再生で繰り上げ返済は可能?

個人再生の返済中に、通常の返済額より多く返済する「繰り上げ返済」をすることは可能です。

法律(民事再生法)では返済額の一時増額は禁じられていないため、臨時収入があった際などに繰り上げ返済を行っても問題はありません。

繰り上げ返済によって返済期間は短縮されるため、借金から早く解放されるメリットがあります。

また信用情報機関のブラックリストは、完済日から5年程度*で抹消されるため、早期完済することで信用情報も早く回復できることも期待できます。

*JICC、CICの場合。KSCは官報公告日から7年。

ただし繰り上げ返済には、次のような注意点があります。

●すべての債権者に平等に繰り上げ返済を行う

個人再生を含む債務整理には「債権者平等の原則」があるため、すべての債権者に平等に繰り上げ返済を行う必要があります。

特定の債権者だけに繰り上げ返済をすることはできません。

用語集

用語集債務者が所有している財産は、すべての債権者に対して平等に分配されるという原則のことです。

●すべての債権者の同意が必要

繰り上げ返済を行うためには、すべての債権者の同意が必要になります。

そのためご自身の判断で行わず、個人再生手続きを依頼している弁護士に相談のうえで実行したほうがいいでしょう。

●返済総額は変わらない

個人再生の返済額には利息がつかないため、繰り上げ返済を行っても利息が圧縮されることはなく、返済総額は変わりません。

| 債務整理の種類 | 繰り上げ返済の可否 |

|---|---|

| 個人再生 | できる* |

| 自己破産 | 免責のため不要 |

| 任意整理 | できる* |

*債権者の同意が必要など条件あり

個人再生をしたら退職金はどうなる?

退職金は財産の一つに含まれるため、退職金が高額であるほど、個人再生の手続き後に返済する金額が増える可能性があります。

退職金の金額によっては減額できる金額が少なくなり、個人再生手続を行うメリットがなくなる可能性もあります。

●退職金は「清算価値」に計上される

退職金は清算価値として計算されます。将来的に受け取る予定がある場合でも、財産の一部として扱われるのです。

清算価値の金額は、退職予定時期によって異なります。

- 退職予定がない場合:退職金見込額の8分の1

- 近い将来退職する場合:退職金の4分の1

- すでに退職金を受け取っている場合:全額

●退職金の金額次第では個人再生をするメリットがなくなることも

退職金を含む清算価値が最低弁済基準額を上回れば、清算価値に相当する金額を債権者に返済しなければなりません。

そのため、退職金の額によっては清算価値が増え、返済額が増えてしまう可能性があります。

個人再生による退職金への影響は以下の記事で詳しく解説しています。

| 債務整理の種類 | 退職金への影響 |

|---|---|

| 個人再生 | 清算価値に計上される |

| 自己破産 | 回収される可能性がある |

| 任意整理 | 影響なし |

個人再生と退職金の関係について詳しくは以下の記事をご参照ください。

個人再生をしたら生命保険はどうなる?

個人再生を行っても、生命保険を強制的に解約させられることはありません。

法律(民事再生法)では、保険の契約・解約に関する定めはないのです。

ただし生命保険を解約した際に返還される「解約返戻金(へんれいきん)」は個人の財産とみなされ、清算価値に計上されます。

そのため退職金などと同様に、清算価値が増えることで、返済額も増える可能性があります。

解約返戻金の金額は、契約している保険会社に問い合わせて確認してみましょう。

解約払戻金がある保険は、保険期間が長い保険や貯蓄性のある次のような保険に限られます。

- 生命保険

- 終身保険

- 養老保険

- 学資保険 など

| 債務整理の種類 | 生命保険への影響 |

|---|---|

| 個人再生 | 解約返戻金を清算価値に計上される |

| 自己破産 | 解約返戻金を回収される可能性がある |

| 任意整理 | 影響なし |

個人再生中に転職しても問題ない?

個人再生を行っても、転職を行うこと自体は問題ありません。

自己破産では手続き中に一部の職業や資格に制限がでますが、個人再生は、職業や資格に関する制限はないのです。

また一般的な企業では、信用情報や官報を確認することはまずないため、個人再生を行った事実がバレることは通常はないといえます。

自己破産における職業制限について詳しくは以下の記事をご参照ください。

ただし、再生計画案の認可前に転職によって収入が大幅に変動する場合は、個人再生が不認可となる可能性があります。

法律(民事再生法)では、収入の変動幅が大きい場合は、再生計画を不認可にすると定めているためです。

〈法律の条文(民事再生法)〉

(再生計画の認可又は不認可の決定等)

第241条 2 裁判所は、次の各号のいずれかに該当する場合には、再生計画不認可の決定をする。

(中略)

四 再生債務者が、給与又はこれに類する定期的な収入を得ている者に該当しないか、又はその額の変動の幅が小さいと見込まれる者に該当しないとき。

また返済期間中に収入が下がってしまうと、再生計画案どおりに返済ができなくなってしまうおそれもあります。

個人再生認可後の返済期間に途中で返済ができなくなった場合は、債権者からの申立てにより再生計画が取り消されることがあります。

転職をする際には、再生計画案どおりに返済が継続できるかをよく考えて行いましょう。

| 債務整理の種類 | 転職への影響 |

|---|---|

| 個人再生 | 原則影響はないが収入が大幅に変動する場合は不認可となる可能性がある |

| 自己破産 | 手続き期間中は一部の職業や資格に影響がある |

| 任意整理 | 影響なし |

個人再生の失敗例について詳しくは以下の記事をご参照ください。

個人再生中にマンションやアパートなどの賃貸契約はできる?

個人再生を行っても、マンションやアパートなどの賃貸契約を結ぶことは可能です。

個人再生をすると賃貸契約はできない、というような法律や規則はないのです。また通常は、個人再生をしたことが不動産会社や家主(大家)にバレることはありません。

しかし一部の「賃貸保証会社」では、入居時の審査で信用情報機関のブラックリストや、家賃の滞納歴、代位弁済(家賃の立て替え)などの履歴を参照することがあります。

このような情報を参照された結果、審査に通らず賃貸契約ができない場合もあります。

用語集

用語集借主の家賃の支払いを貸主に保証する会社です。借主が家賃を滞納した場合に、立て替えを行います。賃貸借契約において、連帯保証人を立てられないときなどに利用されます。

入居時や更新時の審査で、信用情報を参照する賃貸保証会社は「信販系」と呼ばれる会社です。

信販系とは、おもにクレジットカード関連の保証会社で、信用情報機関に加盟しています。

- アプラス(家賃サービス)

- オリコフォレントインシュア

- ジャックス(セキュアレントシステム)

- あんしん保証(ライフあんしんプラス・あんしんプラスAC)

- エポスカード(ROOM iD)

- クレディセゾン

- SMBCファイナンスサービス

- SBIギャランティ など

また「LICC系」と呼ばれるLICC(一般社団法人全国賃貸保証業協会)に加盟している保証会社では、家賃の滞納歴や保証会社による代位弁済(家賃の立て替え)などの履歴が登録されています。

そのため個人再生の実行に関わらず、長期間家賃の滞納があった場合は、審査に通らず賃貸契約ができない場合もあります。

- エイト賃貸保証

- エルズサポート

- ジェイリース

- 宅建ブレインズ

- 賃住保証サービス

- ナップ賃貸保証

- ホームネット

- ランドインシュア など

参考:LICC「正会員一覧」

※2023年12月10日時点の情報です。

個人再生中に賃貸住宅を契約する場合は、このような賃貸保証会社の設定された物件や不動産店を避けるとよいでしょう。

| 債務整理の種類 | 賃貸契約への影響 |

|---|---|

| 個人再生 | 原則影響はないが信販系賃貸保証会社は契約できない場合もある |

| 自己破産 | 原則影響はないが信販系賃貸保証会社は契約できない場合もある |

| 任意整理 | 原則影響はないが信販系賃貸保証会社は契約できない場合もある |

債務整理後の賃貸契約について詳しくは以下の記事をご参照ください。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも