- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「デメリットが気になるから、できれば債務整理せずに解決したい……」

債務整理は、借金を解決できる可能性がある一方で、ブラックリストに載るなどのデメリットがあります。そのため、できるかぎり自力で完済させたいと考える方も多いでしょう。

弁護士として日々、借金問題の相談を受けていると、返済できなくなっている人の多くが利息の支払いに追われていると感じます。

債務整理をせずに完済を目指す場合は、いかに利息の支払いを減らすかが、ポイントだといえるでしょう。

この記事では、債務整理せずに完済を目指す方法について詳しく解説します。あわせて、実際の体験談や、債務整理を検討すべきケースも紹介していますので、参考にしてください。

自力での完済が見込めるか、判断に迷う場合は弁護士法人・響にご相談ください。借金総額や収入などを踏まえて判断いたします。ご相談いただいたからといって、無理に債務整理を勧めることはありませんので、ご安心ください。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

債務整理せずに借金の完済を目指す方法は?

債務整理をせずに、自力での完済を目指す場合は、「利息を減らすこと」がポイントとなります。

利息が減れば、返済総額が減ります。返済総額が減れば、毎月返済する金額が抑えられるため、完済の見通しも立てやすくなるでしょう。

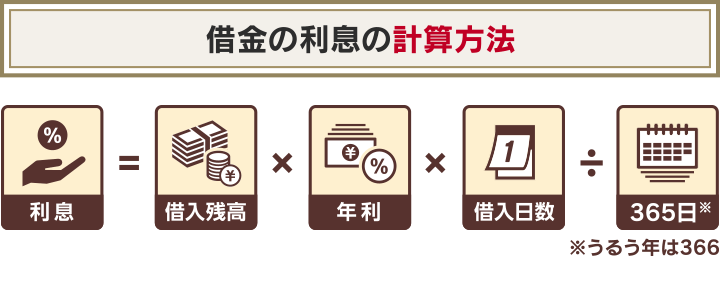

利息は、以下のような仕組みで発生します。

そのため、金利を下げる、あるいは借入日数を短縮することで、利息を減らすことができます。

具体的な方法は、以下のとおりです。

- 毎月の収支を見直す

- 公的融資や公的給付金を利用する

- 繰り上げ返済をする

- 低金利ローンなどへ借り換える

- おまとめローンなどで借金を一本化する

それぞれ、詳しく見ていきましょう。

なお、債務整理については、以下の記事で詳しく解説しています。

毎月の収支を見直す

まずは毎月の収支を見直してみましょう。

収入を増やす、あるいは支出を減らすことができれば、毎月の返済にまわせる金額を増やせるでしょう。

毎月の返済額を増やせれば、返済期間(借入日数)を短縮できますので、その分利息の支払いも減らせます。

そうなれば、毎月の返済も無理なく続けられ、完済までの見通しも立てられるでしょう。

具体的に工夫できるポイントとしては、以下のようなものがあります。

| 収入を増やす | ・短期アルバイトや副業を始める(勤め先の規定で問題がない場合) ・ネットオークションやフリマサービスなどで不用品を売却する |

| 支出を減らす | ・格安スマホに乗り換える ・利用頻度の低い音楽や動画の配信サービス(サブスク)を解約する ・外食や買い物の機会を減らす ・ギャンブルをやめる |

たとえば、スマホを大手キャリアから格安SIMに変更することで、月額5,000円程度の節約ができるケースもあります。

収支の見直し方については、以下の記事でも紹介しています。

公的融資や公的給付金を利用する

病気や失職などで一時的に収入が減り、生活が困窮している場合は、公的融資や公的給付金を利用することも選択肢です。

公的融資や公的給付金を利用することで、生活がある程度安定すれば、毎月の返済額を増やす余地も出てくるでしょう。

以下は、公的融資や公的給付金の一例です。いずれも無利息、低利息で借り入れることができます(給付金の場合は返済義務なし)。

| 名称 | 利用できるケース |

|---|---|

| 生活福祉資金貸付金 | 低所得、高齢、または障がいなどの理由で経済的に困窮している |

| 母子父子寡婦福祉資金貸付金 | 子どもを養育しているが配偶者がおらず、経済的に困窮している |

| 住居確保給付金 | 経済的に困窮し住居を失う恐れがある |

| 緊急小口資金 | 一時的に生活資金が不足し、すぐに補填が必要 |

| 総合支援資金 | 再就職までの期間、経済生活の継続が難しい |

それぞれ貸付・給付される金額や利用条件が異なりますので、詳しくは居住地の自治体(市役所など)で確認するようにしましょう。

公的融資や公的給付金については、以下の記事で詳しく解説しています。

繰り上げ返済をする

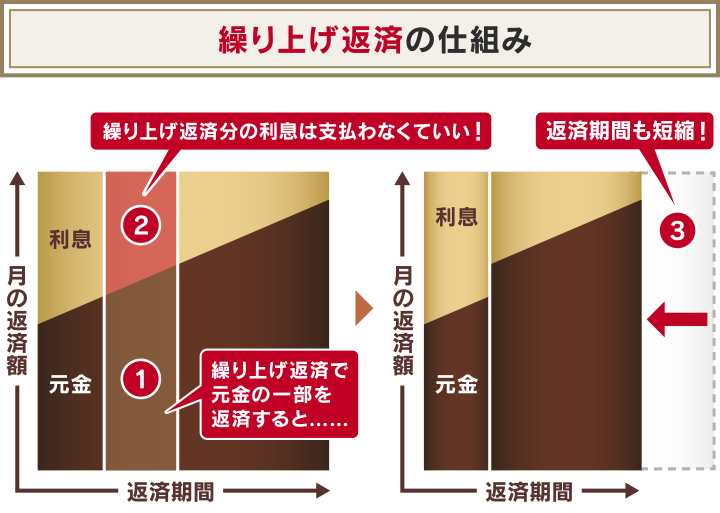

「繰り上げ返済」も、利息を減らす方法のひとつです。

繰り上げ返済とは、毎月の返済とは別にまとまった金額を支払うことをいいます。

繰り上げ返済をした金額には利息が含まれないため、全額が元金の返済に充てられます。元金を着実に減らせるため、完済までの期間が短縮され、利息の支払いも減らせます。

例として、金利年15.0%のカードローンで300万円を借りている場合を考えてみましょう。

毎月返済する金額は変えずに、返済開始1年後に50万円の繰り上げ返済を行ったときの結果を比較します。

| 繰り上げ返済しない | 繰り上げ返済した | |

|---|---|---|

| 金利 | 年15.0% | 年15.0% |

| 返済回数 | 60 | 49 |

| 毎月の返済額 | ¥71,369 | ¥71,369 |

| 返済総額 | ¥4,282,140 | ¥3,944,345 |

| 利息総額 | ¥1,282,140 | ¥944,345 |

※金額は概算です

繰り上げ返済をした場合、返済回数が11回(11ヶ月)短縮されます。それにともない、利息の総額が約34万円減っています。

とはいえ、返済が厳しい状況にある場合、すぐに繰り上げ返済を利用することは難しいかもしれません。そのため、ボーナスなどの臨時収入があったときに検討するとよいでしょう。

繰り上げ返済については、以下の記事で詳しく解説しています。

低金利ローンなどへ借り換える

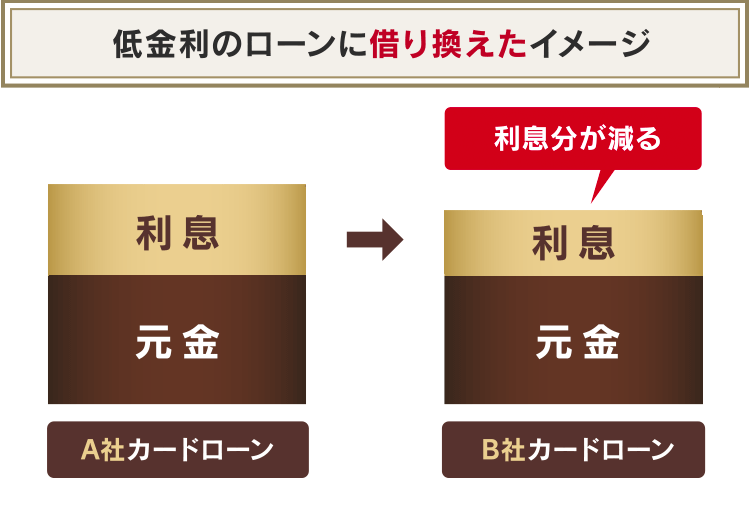

現在、借入先が一社のみであれば、低金利ローンへの「借り換え」も選択肢です。

借り換えとは一般的に、現在よりも金利の低いローンで新たに借り入れをし、そのお金で現在の借金を完済させる方法をいいます。

借り換えによって金利が低くなればその分、利息の支払いが減る可能性が高くなります。

借り換えによって実際にどれくらい利息を減らせるか、例で見てみましょう。

100万円の借金について、A社カードローン(年率15.00%)から、B社カードローン(年率12.00%)に借り換えると、以下のような結果になります。

| A社カードローン | B社カードローン | |

|---|---|---|

| 金利(年率) | 15.00% | 12.00% |

| 返済回数 | 44回 | 41回 |

| 返済総額 | 1,306,140円 | 1,223,891円 |

| 利息総額 | 306,140円 | 223,891円 |

※金額は概算です

借り換え後は返済回数が3回減り、利息総額もおよそ8万円減っていることがわかります。

現在の借り入れの金利が高ければ、借り換えを検討してみましょう。

借り換えについては、以下の記事で詳しく解説しています。

おまとめローンなどで借金を一本化する

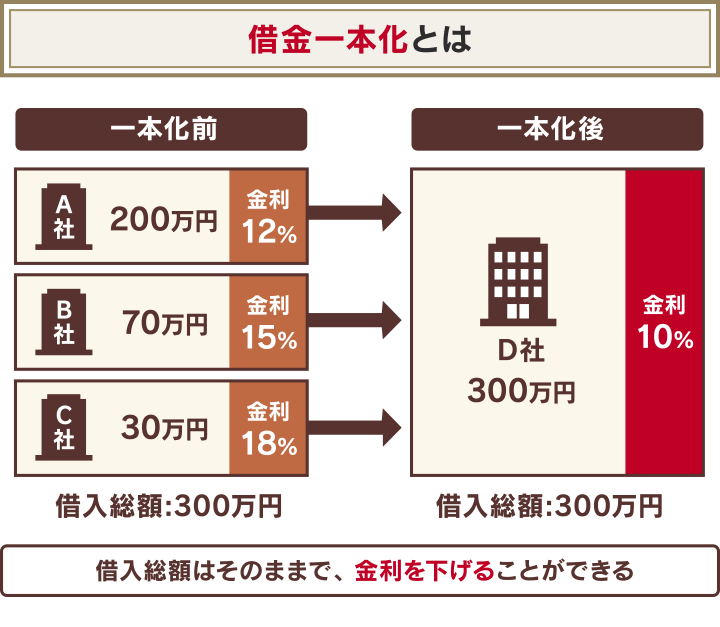

借入先が2社以上ある場合は、「借金の一本化」を検討しましょう。

借金の一本化とは、複数の借入先を一つにまとめることをいいます。おまとめローンが代表的なサービスです。

一本化によって、新規の借り入れの金利が以前よりも低くなれば、一本化の時点で利用残高が変わらなくても、以後の利息の支払いを減らすことができます。

一本化によってどれくらい利息が減るか見てみましょう。

以下は、A、B、Cの3社で借り入れていた借金を、D社にまとめた場合のシミュレーションです。比較しやすいように、返済回数をそろえています(一本化前はA、B、C3社の最大値を使用)。

| 利用残高 | 金利 | 返済回数 | 返済総額 | 利息総額 | ||

|---|---|---|---|---|---|---|

| 一本化前 | A社 | ¥300,000 | 18.0% | 20 | ¥390,000 | ¥90,000 |

| B社 | ¥600,000 | 17.0% | 25 | ¥812,500 | ¥212,500 | |

| C社 | ¥900,000 | 16.0% | 26 | ¥1,212,000 | ¥312,000 | |

| 計 | ¥1,800,000 | 18.0%(※) | 26(※) | ¥2,414,500 | ¥614,500 | |

| 一本化後 | D社 | ¥1,800,000 | 15.0% | 26 | ¥2,385,000 | ¥585,000 |

※金額は概算です

一本化により金利が下がり、利息総額が約3万円減額できていることがわかります。

借金の一本化については、以下の記事で詳しく解説しています。

債務整理せずに借金を完済した人の体験談

債務整理をせずに自力で完済した方は、実際どのような工夫をしていたのでしょうか?

ここではおもに、毎月の収支を見直すことで借金を完済できた方の体験談を紹介します。

生活をするうえでの工夫ポイントなど、参考にしてください。

「外食は給料日だけにした」(30代・女性・会社員)

| 【借入総額】 | 50万円 |

|---|---|

| 【返済期間】 | 4ヶ月 |

【体験談】

毎週日曜日は外食の日とご褒美感覚で決めていたのですが、かなりの出費があったことが家計簿により発覚したので、給料日だけ外食をすることにしました。

外食を月一に変えたことによって完済は4ヶ月とあっという間で、貯金もできるようになりました。

毎週の楽しみとして外食をしていましたが、それが普通になったことで特別感も薄れていたので、生活を改めるいいきっかけになりました。

家計簿をつけていたことが、生活を見直すきっかけになったようです。

生活習慣を大きく変えることは大変かと思いますが、この方のように習慣を一つ変えるだけでも効果はあるといえるでしょう。

「休日は一切ギャンブルをやめた」(30代・男性・会社員)

| 【借入総額】 | 300万円 |

|---|---|

| 【滞納期間】 | 5ヶ月 |

【体験談】

複数の借金をしていたこともあり、気づけば毎月の返済ができない状態に。当時はちゃんと返済しないと親にバレてしまうので、それが一番嫌でした。

自力で返済するために、夜もアルバイトをしたのですが、本業で疲れが出たりしてつらかったです。

一人暮らしで外食が多かったので、食費も削減しました。また、ギャンブルが好きで、休みの日は暇つぶしにパチンコなどに行っていたのですが、休日は一切ギャンブルをしないような生活にしました。

ギャンブルは借金を増やす可能性が大きいため、この事例のように、ギャンブルを断つことは有効といえます。

もしギャンブル依存症の状態にあり、ご自身で生活を変えることが難しい場合は、日本貸金業協会などの機関に相談しましょう。ギャンブル依存から回復するための支援を受けられます。

「生活の無駄を減らし残業・副業をした」(40代・男性・会社員)

| 【借入総額】 | 50万円 |

|---|---|

| 【返済期間】 | 6ヶ月 |

【体験談】

生活の無駄を減らしたり、残業や副業をしたりしていました。

助かったのは、副業の仕事先が友人の実家の工場だったことです。

仕事をしながらも、友人たちとの交流が息抜きになりました。それがなかったらもう少し返済に時間がかかっていたと思います。

副業を始めることも、ひとつの選択肢です。

ただし、仕事を増やすことで一定のストレスが生じるため、この方のように息抜きをすることも大切でしょう。

債務整理を検討すべきケース

これまで紹介したような方法で、債務整理をせずに借金を完済できれば、それが一番でしょう。

しかし、状況によっては、実質的に自力での完済が難しいこともあります。その場合は、しだいに生活が困窮していく可能性が高いため、そのままにしてはいけません。

以下のいずれかのケースに該当する場合は、状況が悪化する前に、債務整理を検討した方がよいでしょう。

- 借金総額が年収の1/3を超えている

- 自転車操業の状態にある

- 借金を2ヶ月以上滞納している

それぞれのケースについて、具体的に解説します。

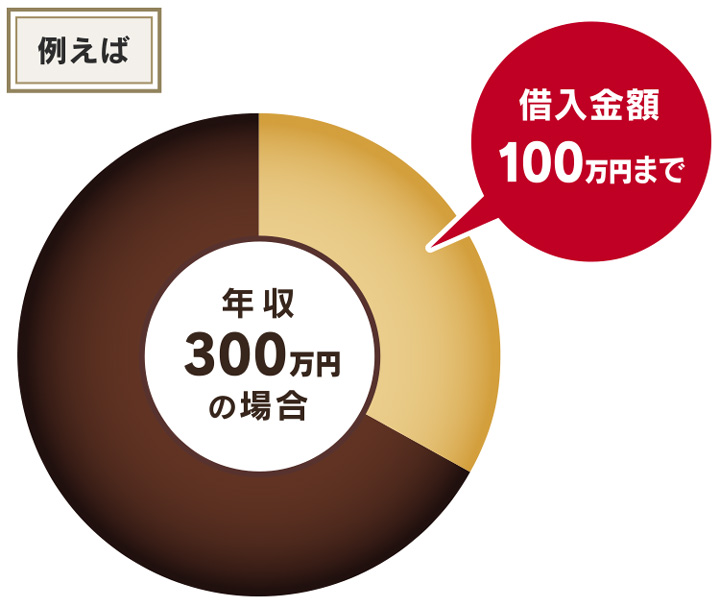

借金総額が年収の1/3を超えている

一般的に借金総額が年収の1/3を超えていると、自力での完済が難しいといえます。

具体的には、年収420万円で借金総額が140万円を超えているようなケースです。

そもそも年収の1/3を超える金額は返済能力を超える金額と見なされ、「総量規制」という貸金業法に基づくルールによって、貸付けが規制されています。

用語集

総量規制とは?

用語集

総量規制とは?

年収の1/3を超える金額は返済能力を超える金額と見なされ、貸付けが規制されること。総量規制の対象となるのは、原則として消費者金融やクレジットカード会社などの「貸金業者」の貸付け。

(出典:日本貸金業協会「お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】」より作図)

しかし、銀行などの貸付けは総量規制の対象外であるため、知らぬ間に借金総額が年収の1/3を超えてしまうケースがあります。

その場合は実施的に自力での完済が厳しいといえます。また、新規の借り入れで返済をまかなおうとしても、総量規制によりそもそも利用できません。

総量規制については、以下の記事で詳しく解説しています。

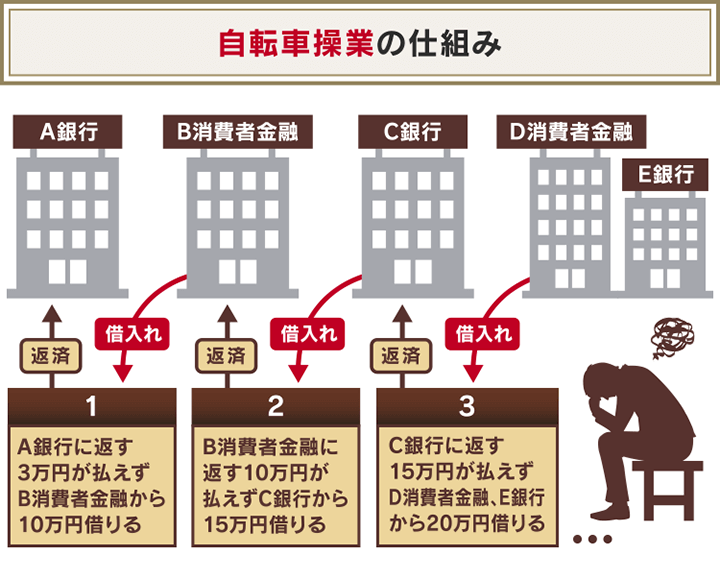

自転車操業の状態にある

自転車操業の状態になっている場合も、自力での完済が難しいといえます。

自転車操業とは、借金の返済に困ったときに「新規で借りたお金を、現状の借金の返済に充てる」といった手段を繰り返すことをいいます。

この状態に陥ると、借り入れを重ねるたびに利息が膨らんでいきます。

例として、以下のようなケースを見てみましょう(金利はいずれも年15.0%で計算)。

- A社の借金→B社からの借り入れで返済

- B社の借金→C社からの借り入れで返済

| 借入先 | 元金 | 金利(年率) | 利息 | 返済総額 |

|---|---|---|---|---|

| A社 | ¥1,000,000 | 15.0% | ¥150,000 | ¥1,150,000 |

| B社 | ¥1,150,000 | 15.0% | ¥172,500 | ¥1,322,500 |

| C社 | ¥1,322,500 | 15.0% | ¥198,375 | ¥1,520,875 |

もともと15万円だった利息が、約20万円まで膨らんでいることがわかります。

必然的に返済総額も増えますので、返済がより厳しい状況になります。

自転車操業については、以下の記事で詳しく解説しています。

借金を2ヶ月以上滞納している

借金返済を2ヶ月以上滞納している場合も、自力での完済が難しいといえます。

借金の滞納は、期間が長引くほどリスクが高まります。

以下は、滞納期間別に発生するリスクをまとめた表です。

| 滞納期間 | 発生リスク |

|---|---|

| 返済期日翌日〜 | ・遅延損害金が発生する |

| 返済期日数日後〜 | ・電話やメール、郵便、訪問で督促される |

| 滞納2・3ヶ月後〜 | ・信用情報機関に事故情報が登録される |

| 滞納3ヶ月後〜 | ・内容証明郵便で催告書や一括請求の通知が届く |

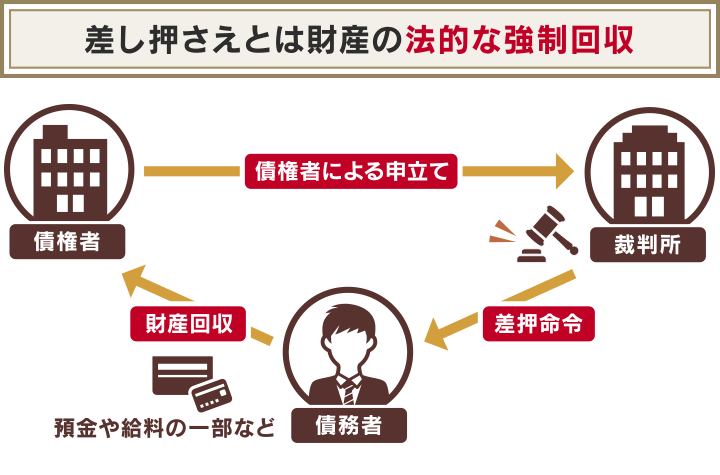

| 一括請求を放置したとき | ・裁判所から訴状や支払督促が届く ・最終的に財産を差し押さえられる可能性も |

滞納期間が2ヶ月を超えてしまうと、信用情報機関に事故情報が登録されます(いわゆるブラックリストに載る状態)。

※債務整理を行った際も、原則として事故情報が登録されます

信用情報は、新規の借り入れの際に原則として貸金業者などから照会されます。その際に、事故情報が登録されていれば「返済能力がない」と判断されるため、審査にとおりません。

つまり、新規に借りたお金を現状の借金返済に充てる、という手段もとれなくなるということです。

そのような状態になれば、その後一括請求をされた際も返済することが難しく、差押えなどの法的措置をとられてしまう可能性が高まります。

滞納によるリスクが大きくなる前に、債務整理によって借金の解決を目指す方が懸命といえます。

借金の滞納リスクについては、以下の記事で詳しく解説しています。

債務整理は「債権者の利益の保護」という側面もある

債務整理を検討している方は、「自分でつくった借金で、他人に迷惑をかけたくない……」と思うこともあるかもしれません。

たしかに、返済額の減額または免除(免責)に応じてもらうわけですから、債権者にとって不利益になることは事実です。

しかし、債務整理は債権者(お金を貸した側)の利益を保護するという側面もあるため、債権者にデメリットがあるばかりではありません。

前述したように、借金の滞納が長期化すれば、最終的に強制執行による財産の差押えが行われる可能性があります。

債権者の立場からすると、換価処分できる財産がほとんどない場合は、回収できる金額はかぎられます。また、強制執行の手続きにも相応の手間と時間がかかります。

その点では債務整理に応じた方が債権回収のコストが抑えられますし、回収できる金額も一定担保できるといえます。

このような理由から、「借金を踏み倒されるよりは、債務整理に応じた方がいい」と考える債権者も少なくありません。

実際、債権回収会社(債権者から委託を受けて債権回収を行う業者)の方で、「債務整理をするということは、きちんと借金を解決をしたということなので、それに対して負の感情を持つことはない」と話す方もいます。

債権回収会社の方のリアルな声は、以下の記事で掲載していますので参考にしてください。

自力で完済できるか不安な場合は弁護士法人・響にご相談を

自力での完済が難しい場合は、債務整理を検討した方がよいことはこれまで述べたとおりです。

とはいえ、自力での完済が見込めるか、ご自身で判断することが難しいこともあるでしょう。

そのような場合は、弁護士法人・響にご相談ください。

借金総額や収入、現在の生活環境などを踏まえて、完済の見込みがどの程度あるかを判断いたします。

完済の見込みがある場合は、当記事で紹介したような、返済生活で工夫すべきポイントについてお伝えすることもできます。

ご相談いただいたからといって、無理に債務整理を勧めることはありませんので、ご安心ください。

ご相談は24時間365日、無料で受け付けています。

もし債務整理をご依頼いただいた場合は、最短即日で債権者に受任通知を送ります。以後は原則として督促・返済がストップしますので、落ち着いて手続きを進められるでしょう。

また、債務整理による生活への影響をお伝えしたうえで、なるべく生活に支障が出ないようサポートすることも可能です。

債務整理のデメリットに関する誤解

債務整理を検討している方が、そのデメリットを誤解されているケースは少なくありません。

具体的なデメリットは、債務整理の方法によっても異なりますが、実際の生活に影響がない部分もあります。

以下で、債務整理のデメリットに関するよくある誤解を解説します。生活に影響が出る場合の対処法も紹介していますので、参考にしてください。

- 家や車を必ず失う

- 携帯電話が使えなくなる

- 債務整理したことが必ず周囲にバレる

- 債務整理した事実が戸籍や住民票に残る

- 家族にも同様のデメリットがある

- 会社をクビになる

- 就職や結婚に影響が出る

誤解1.家や車を必ず失う

債務整理をしたからといって、必ず家や車などの高価な財産を失うわけではありません。

債務整理の方法によって、どのような処分を受けるかは異なりますが、いずれの方法も手元に残るケースはあります。

- 任意整理

- 任意整理はあくまでも、借金の返済額の減額や返済スケジュールの変更に応じてもらう方法です。そのため家や車などの高価な財産が売却され、返済に充てられるといったことはありません。

住宅ローンや自動車ローンの返済中の場合は、債権者によって抵当権または所有権留保権が行使されることで、回収される可能性もあります。しかし、任意整理は整理の対象を選べますので、該当のローンを対象から外せば、回収されずに済みます。 - 個人再生

- 個人再生は原則として、すべての債権者が債務整理の対象となりますので、ローン返済中の場合は、家や車を回収される可能性があります。

ただし、ローンを完済している状態であれば、このかぎりではありません。 - 自己破産

- 自己破産では原則として、時価20万円を超える財産は換価処分されるため、家や車は回収されるケースが多いといえます。

ただし、車については、すでにローン完済済みで、時価が20万円以下の場合、自由財産(自己破産において債務者が自由に処分できる財産)として手元に残せる可能性があります。

自己破産後の車の処分については、以下の記事で詳しく解説しています。

あわせて読みたい自己破産後も車を残す方法は?時価20万円以上で処分されないケースも

誤解2.携帯電話が使えなくなる

債務整理をしても、基本的に携帯電話は使い続けられます。

携帯電話の端末は自由財産に該当するため、原則として回収対象になることはありません。

ただし、携帯電話料金を滞納している状態で個人再生や自己破産を行った場合は、携帯電話会社との契約に基づき、利用停止または契約解除が行われます。

解約後、新規に購入することはできますが、分割払いの利用ができなくなります。

前述したとおり、債務整理をすると信用情報機関に事故情報が登録されるからです。

携帯電話の分割払いの仕組みは、家や車のローンと同様で、金融機関が料金を立て替えることになります。契約の際に信用情報が照会されますので、事故情報が発覚すれば、審査に通ることは基本的にありません。

そのため、一括払いが難しい場合は、家族に代理契約してもらうなどの対処法をとる必要があります。

債務整理後の携帯電話の利用については、以下の記事で詳しく解説します。

誤解3.債務整理したことが必ず周囲にバレる

債務整理を行っても、その事実が家族や職場の関係者などに、個別に知らされるようなことはありません。

ただし、個人間の借金に対して債務整理をする場合は、債権者である相手(知人など)に通知を行う必要があるため、債務整理をしたことがバレることになります。

また、個人再生や自己破産を行う場合、同居している家族がいれば、必要書類の作成に協力してもらう都合上、秘密にしておくことは難しいといえます。

加えて、個人再生や自己破産を行うと、債務者(お金を借りた側)の名前や住所などの個人情報が官報に公告されます。

用語集

官報とは?

用語集

官報とは?

国が発行する新聞のようなもので、法律・政令・条約などの公布を国民に広く知らせるための発行物。「裁判所公告」として、自己破産や個人再生を行った人の住所や名前が掲載される。

以下の業界関係者・職種の方は、官報を日常的に閲覧しているため、バレる可能性もあるでしょう。

- 士業(弁護士や司法書士など)

- 金融業者

- 保険会社

- 信用情報機関の関係者

- 市や区の税務担当者

- 警備会社

なお、弁護士と相談することで、債務整理の事実が周囲にバレないよう、連絡をすべて個人の携帯電話に限定してもらえる場合もあります。

債務整理をバレないようにするための工夫については、以下の記事でも解説しています。

誤解4.債務整理した事実が戸籍や住民票に残る

債務整理を行った事実が公告される公的な発行物および文書は、上述した官報のみです。

戸籍や住民票に債務整理をした記録が残ることはありません。

そのため、第三者が戸籍や住民票を見たときに、債務整理をした事実が知られるのではないか、といった心配も不要です。

誤解5.家族にも同様のデメリットがある

債務整理をしても、家族が債務者と同様のデメリットを被ることは基本的にはありません。

事故情報が登録されるのも、官報に公告されるのも債務者本人のみです。配偶者や親のローン契約などにも、支障がないことがほとんどでしょう。

回収される財産も原則として債務者本人名義のものであり、家族名義の財産が回収されることはありません(車などの共有財産を除く)。

また、債務者の子どもに直接影響が及ぶことも、基本的にはありません。子どもの進学や就職の妨げになる可能性も低いといっていいでしょう。

ただし、保証人・連帯保証人付きの借金がある場合は注意が必要です。債務整理をすると原則として、家族など保証人・連帯保証人が一括請求を受けるからです。

一括請求を回避したい場合は、解決方法として任意整理を選び、該当の借金を整理対象から外すようにしましょう。

債務整理(任意整理)における保証人・連帯保証人への影響については、以下の記事で詳しく解説しています。

誤解6.会社をクビになる

債務整理を理由に会社をクビになることは基本的にありません。なぜなら、債務整理は法律で定める解雇事由に該当しないからです。

労働者と使用者の契約について規定した法律である労働契約法では、解雇は客観的に合理的な理由があり、社会通念上相当と認められなければできないと定めています。

合理的な理由とは、労働者の能力不足や就業規則違反など、会社の業務遂行に支障があるケースです。

債務者が自身の経済的再起を目的として債務整理をした場合は、これに該当しません。

そのため、会社が債務整理を理由に従業員を解雇した場合は、不当解雇などに該当する可能性があります。

そもそも、債務整理をしたことを会社に報告する義務はなく、債務整理の事実が自然と知られてしまうケースは多くありません。

誤解7.就職や結婚に影響が出る

債務整理をした事実が、就職や結婚に影響を及ぼすことは基本的にありません。

そもそも、就職においては、債務整理の事実申告は不要です。履歴書には「賞罰」の欄がありますが、債務整理は罰ではないため、記載する必要はありません。

また、民法では婚姻の要件として婚姻適齢や重婚の禁止、近親者間の婚姻の禁止などを規定していますが、債務整理をした人の結婚は禁止していません。

つまり、債務整理をしても法律上は問題なく結婚できるということです。

ただし、事故情報が登録されている影響で、一定期間はローンが組めず大きな買い物ができないなど、結婚生活に影響をきたす可能性はあります。

そのため、配偶者になる方には債務整理の事実を打ち明け、生活での影響や、その対処法などについて、事前に話し合うことが大切です。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも