- 弁護士会所属

- 大阪弁護士会 第57612号

- 出身地

- 兵庫県

- 出身大学

- 立命館大学法学部 立命館大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- お悩みを抱えているみなさん、勇気を出して相談してみませんか?その勇気にお応えします。

「自分は債務整理すべきなのか知りたい…」

「どのくらい借金があると債務整理するべきなのか、目安はあるの?」

債務整理するべきかどうかは、基本的には「借金の総額と収入とのバランスが問題ないかどうか」という基準で判断しますが、その他に目安となる項目もあります。

また、債務整理にはデメリットもあるので、場合によっては債務整理を行わないほうがよいこともあるのです。

| 債務整理するべきケース | 債務整理しない方がいいケース |

|---|---|

|

|

- 債務整理をするべき判断基準

- 債務整理をすべきではないケース

- どの債務整理を選ぶべきかの判断基準

- 債務整理についての相談窓口

この記事では、

などについて解説します。

債務整理をすべきか、どの債務整理が適しているのか迷っている方は、弁護士法人・響へお気軽にご相談ください。

状況をお伺いしたうえで、適した債務整理をご提案します。相談は無料です。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「弁護士に相談するべきなのか迷う」という方は、まずは「借金減額診断」を使って返済額を減額できるか診断してみましょう。

たった3問の質問に答えるだけなので、お気軽にお試しください。

借金、減らせる?30秒で借金減額診断する

債務整理するべきか判断する基準と6つの目安

債務整理をするべきかを考える基準の一つは、返済できるか、つまり「借金の総額と収入とのバランスに問題がないか」です。

しかし、借金の返済能力は家族構成や生活環境などの条件によっても変わってくるため、一概に借金額と収入だけで判断できるものではありません。

そこで、債務整理するべきかは次の6項目を目安に判断してみましょう。

- 借入先から返済を一括請求されているが払える見込みがない

- 年収の3分の1を超える借入れがある

- 自転車操業状態になっている

- 返済額のほとんどが利息の返済になっている

- 返済が長期間にわたり完済のめどが立たない

- 休職や退職で収入の減少・無収入となり返済が困難

これらの条件に当てはまる場合は、自力での借金返済が難しくなっている可能性があります。

金融庁の調査によると、多重債務の悩みで相談する人のうち、借金をした理由として圧倒的に多いのが「低収入・収入の減少」です。

次いで多いのが「商品・サービス購入」「クレジットカードの利用代金」といった浪費のための借金です。 これは収入に見合わない支出をしていることの表れともいえそうです。

| 借金のきっかけ | 相談件数 |

|---|---|

| 低収入・収入の減少 | 1842件 |

| 商品・サービス購入 | 1271件 |

| 借金の返済またはクレジットカードの利用代金 | 778件 |

| ギャンブル等 | 292件 |

※複数回答あり

引用:首相官邸「多重債務者対策をめぐる現状及び施策の動向」より抜粋

借入先から返済を一括請求されているが払える見込みがない

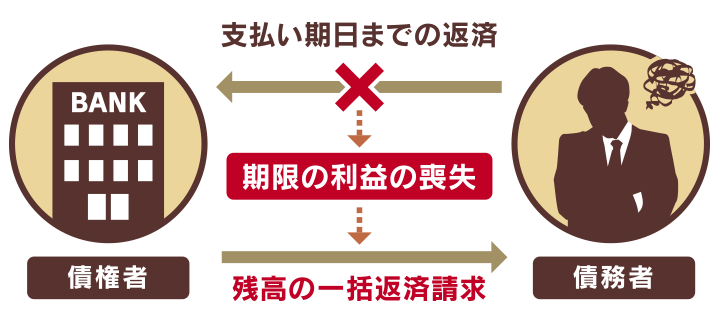

借金の返済を数ヶ月滞納すると、借入先である金融機関や貸金業者から残債を一括請求される場合があります。

一括請求されるということは、債権者(お金を貸した側)が回収のための次のステップに進んだといえます。

無視していると裁判所からの支払い命令である「支払督促」が送られてきたて、さらに無視していると財産の差押えになる可能性があります。

一括請求された残債をどうしても払える見込みがない場合は、債務整理を検討してもいいでしょう。

残債を一括請求される理由は、一定期間滞納することで「期限の利益」が喪失されるためです。

債務者(お金を借りた側)が期限の利益を喪失すると、債権者は債務者に対して一括返済を求めることができるようになります。

貸金業者などとの貸借契約では、「期限の利益喪失条項」として債務者が一定期間返済を滞納した場合が定められていることが多いといえます。

一括請求や期限の利益については以下の記事で詳しく解説しています。

年収の3分の1を超える借入れがある

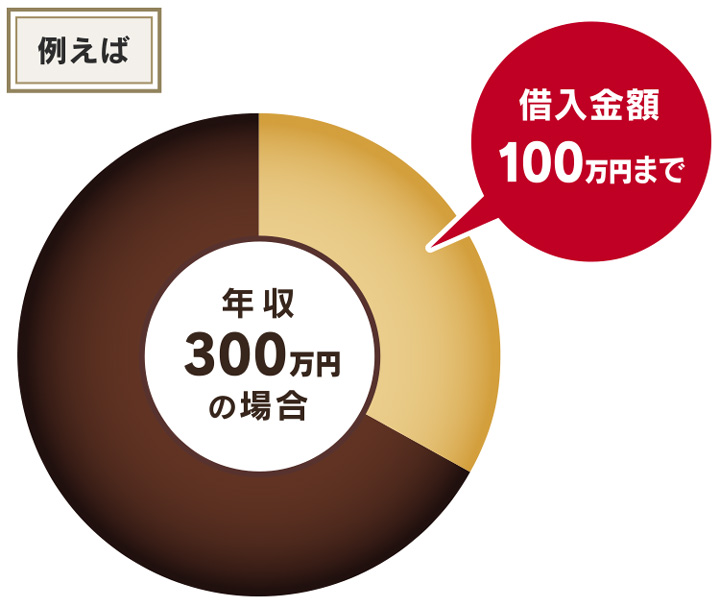

借金の額がご自身の年収の1/3を超えている場合は、自力での返済が難しい可能性があります。

たとえば年収300万円の方が100万円を超える借金をしているのは、危険な状況といえるでしょう。

本来は「総量規制」という貸金業法に基づくルールによって、年収の1/3を超える貸付けは規制されています。年収の1/3を超えると返済能力を超えてしまう、と考えられているからです。

しかし銀行などの貸付けは総量規制の対象外となっているため、知らぬ間に借金が年収の1/3を超えてしまっているケースもあるのです。

出典:日本貸金業協会「お借入れは年収の3分の1まで(総量規制について)」をもとに作図

用語集

総量規制とは?

用語集

総量規制とは?

借り手の「借入残高が年収の3分の1を超える貸付け」は、返済能力を超える貸付けとして規制されています。これを総量規制といいます。

総量規制の対象となるのは、貸金業者(消費者金融やクレジットカード会社など)の貸付けです。銀行や信用金庫などのローンや、信販会社のショッピングクレジットは総量規制の対象にはなりません。

借金総額が年収の1/3を超えていると、消費者金融やクレジットカード会社では追加の借入れができません。

この状況はすでに返済が難しいと判断されているため、早めの対処を検討する必要がありそうです。

総量規制については以下の記事で詳しく解説しています。

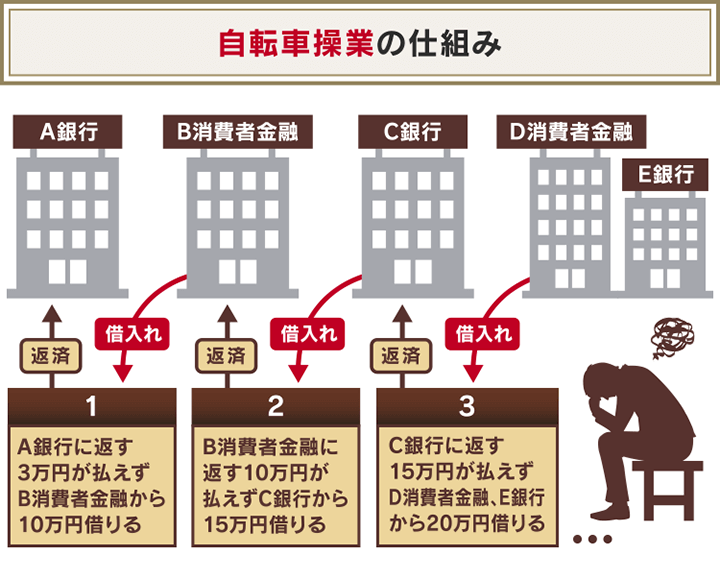

自転車操業状態になっている

「自転車操業」とは、借金を返済するために、別の貸金業者から借金を繰り返すような状態のことです。

これは「借金の返済のために借金している」ことになり、返済額は一向に減らずその状況から抜け出せなくなってしまう危険性があります。

具体的には、以下のような状況は自転車操業といえるでしょう。

- クレジットカードの返済分をキャッシングで借りて払う

- 住宅ローンの返済額を消費者金融で借りて払う

- 消費者金融への返済額を銀行のカードローンで借りて払う

自転車操業については以下の記事で詳しく解説しています。

返済額のほとんどが利息の返済になっている

毎月返済をしていても、ほぼ利息分の支払いに充てられて元金があまり減っていない場合もあります。

元金があまり減っていない状況で新たな借入れを繰り返してしまうと、いつまでも返済が終わらないという事態に陥ってしまい危険です。

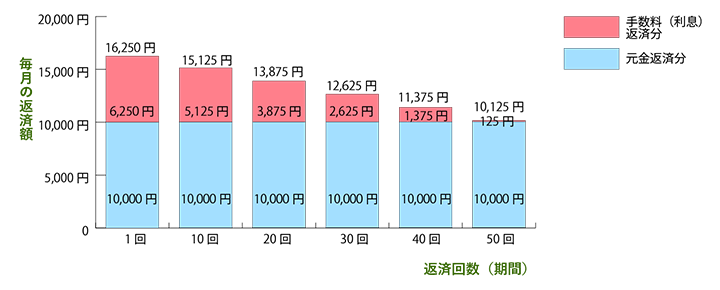

たとえば、借入額50万円を月々1万円ずつ返済した場合の例として、以下の図が挙げられます。

この場合は、初回の返済で1万円のうち元金の返済に充てられるのは3,750円で、返済額の6割以上が利息となっています。

〈計算例〉

借入額:50万円

金利:年15.0%

月々の返済額:1万円

返済方法:元利均等返済

利息の金額は、以下のような計算式で求められます。

借入額(元金)×金利(年利)÷365×借入日数

月々の返済額が少ないと元金がなかなか減らず、返済が長期化してしまう可能性があるのです。

借金がやばいといわれる基準については以下の記事で詳しく解説しています。

返済が長期間にわたり完済のめどが立たない

前述の「返済額のほとんどが利息の返済になっている」と同様ですが、返済を続けていても元金がほとんど減らない場合は、「いつまでたっても返済が終わらない」という状況になる可能性があります。

また複数の貸金業者からの借入れを繰り返していると、利息負担が大きくなり返済期間が長引くことになりやすいといえます。

特に次のような状況の方は、債務整理を検討してもよいでしょう。

- 返済が5年以上続いている

- いつ返済が終わるのか把握していない

- 複数の貸金業者から借入れをしている

休職中や退職によって収入が減少して返済が困難

勤務先の業績不振や退職、ご自身の病気などにより収入が大幅に減ったり、収入がなくなってしまった場合は、借金返済を続けるのは難しいといえるでしょう。

特に収入がなくなり、どうしても返済ができない場合には、ほぼすべての債務が免除(免責)になる「自己破産」という債務整理の方法も考えられます。

債務整理をするべきではないケース

債務整理には生活に影響するデメリットもあるため、利用する際には慎重に判断したほうがよいでしょう。

借金が返済できない場合でも、そのデメリットを理解したうえで利用すべきといえます。

また、債務整理では減額や免責ができない場合もあります。

債務整理をするべきではない・債務整理で減額できないのは、次のようなケースが考えられます。

- 支出を見直せば自力で返済が可能な場合

- 車や住宅をローンで買う予定がある

- 自己破産で浪費やギャンブルなどの免責不許可事由に該当する

- 税金や養育費などの非免責債権の場合

以下で詳しく解説します。

支出を見直せば自力で返済が可能な場合

借金総額があまり多くなく、毎月の支出を見直すことで返済ができそうな場合、債務整理によるデメリットのほうが大きいかもしれません。

まずは固定費や返済額の詳細を確認して、削減することを考えてみましょう。あわせて副業で収入を増やすことも検討してみましょう。

支出の見直しは、次のようなことが考えられます。

- 家計簿をつけて収支を管理する

生活の見直しのためには、現状をしっかり把握することが大切です。まずは1ヶ月の収入と支出を家計簿に記載して、把握・管理することを心がけてみてはいかがでしょうか。

家計簿は「収入」「固定費」「変動費」の大きく3つの項目にわけて書き出してみましょう。

家計簿の詳しい書き方については以下の記事で詳しく解説しています。

- スマホ料金やサブスク料金を見直す

- 手軽にできる副業をする

- 派遣アルバイト・単発のスポットアルバイト

人材派遣会社に登録して仕事を紹介してもらうことができます。 - Webライティングや口コミコメントの制作

在宅ワーク紹介会社に登録して仕事を探すことができます。 - アンケートの回答やインタビュー、座談会などの参加

アルバイト紹介サイトなどで探すことができます。 - おまとめローンを利用して返済を一本化する

携帯電話やスマホを格安SIM・格安スマホに乗り換えることで、通信量を削減できます。

また音楽配信サービスや動画配信サービス(サブスク)は、毎月固定額が課金されるため、本当に必要な内容か考えて解約することも考えてみましょう。

手軽にできる副業で、収入を増やすことも検討してみましょう。

副業には次のようなものが考えられます。

「おまとめローン」とは、金融機関や貸金業者が提供する借金の一本化を目的としたサービスの名称です。

おまとめローンを利用して複数の借金をまとめることで、借金の総返済額を減らせる可能性があります。

ただし、借金返済のために新たに借金をすることになり、返済が長期化したり、返済額が増える場合もあるため、利用には充分注意が必要です。

借金を自力で返済する方法については以下の記事で詳しく解説しています。

車や住宅をローンで買う予定がある

債務整理をした後は、一定期間車や住宅などをローンで購入することはできなくなりますので注意が必要です。

債務整理をすると信用情報機関に事故情報が登録されます(いわゆるブラックリストに載る状態)。

ブラックリストに登録されている期間は、クレジットカードの利用やローンの新規契約ができなくなります。

そのため高額なものをローンを組んで購入する予定がある場合は、債務整理をすべきか慎重に判断したほうがよいでしょう。

ブラックリストに載ることによる影響は後述します。

自己破産で浪費やギャンブルなどの免責不許可事由に該当する

自己破産を行う際に借金の理由が「免責不許可事由」に該当する場合は、 免責(借金の免除)が認められない場合があります。

おもな免責不許可事由には、次のようなものがあります。

- 浪費やギャンブルによって多額の債務を負った場合

- 財産を隠したり、勝手に他人に贈与したりした場合

- 相手をだまして信用取引を行った場合

- 不当に債務を負担した場合 など

免責不許可事由に該当する場合は、自己破産以外の債務整理を選択するとよいでしょう。

免責不許可事由については以下の記事で詳しく解説しています。

税金や養育費などの非免責債権の場合

自己破産を行っても支払い義務が免責にならない「非免責債権」があります。

非免責債権は、自己破産だけでなく他の債務整理でも減額が難しいといえます。

非免責債権とみなされる債権(債務整理する方にとっては債務)には、次のようなものがあります。

- 所得税や住民税

- 国民健康保険料や介護保険料

- 離婚後の養育費

- 交通事故を起こした際の損害賠償請求権

- スピード違反の反則金 など

上記のような支払いが難しい場合には、債務整理は向いていないといえます。

非免責債権については以下の記事で詳しく解説しています。

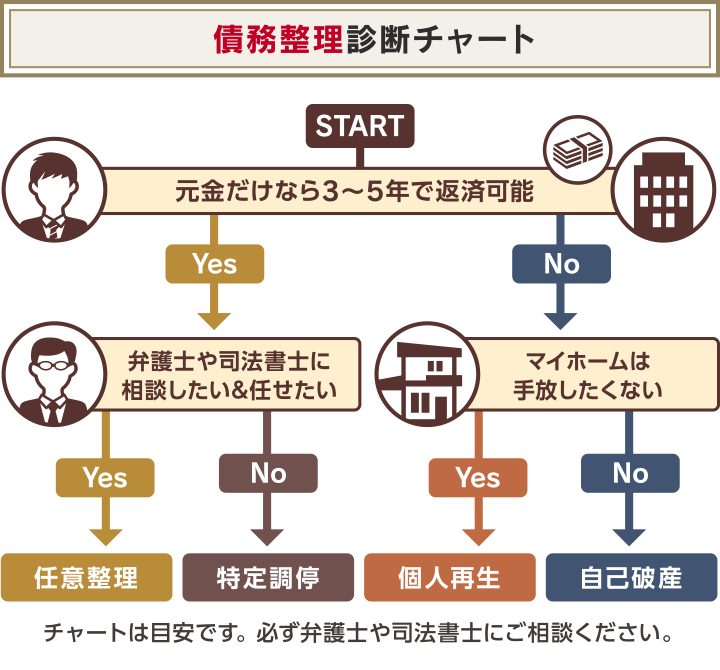

どの債務整理の手段を選ぶべき?状況別に解説

では実際に債務整理を行う際に、どの債務整理を選ぶとよいのでしょう。

次の3つの方法について、それぞれ選ぶべきケースを紹介します。

- 任意整理

- 個人再生

- 自己破産

債務整理については以下の記事で詳しく解説しています。

特定調停については以下の記事で詳しく解説しています。

任意整理するべきース

「任意整理」は、裁判所を介さずに直接債権者と交渉することで、おもに将来利息をカットしてもらい、元金を3~5年で返済していく方法です。

しかし原則として元金自体は減額されないので、ほかの方法と比べて大幅な借金減額が行えるわけではない点には注意が必要です。

また整理する債務を選べるので、住宅ローンや自動車ローン、保証人の付いているローンなどを対象から外すことも可能です。

- 借金額があまり多くない

- 利息がカットされれば3~5年で返済できる

- 保証人付きの借金がある

- 車や住宅などを手放したくない

- 家族や職場などにバレずに解決したい

また任意整理をする際には、次のことに注意しましょう。

- 必ずしも有利な条件で和解できるとは限らない

- 借入金利が低いと減額幅は小さい

任意整理は債権者と直接交渉して和解する方法なので、望みどおりの結果にならない場合もあるのです。

任意整理については以下の記事で詳しく解説しています。

個人再生するべきケース

「個人再生」は、裁判所に申立てをして、借金を5分の1~10分の1程度に減額できる可能性のある方法です。減額した金額は原則3年、最長5年で分割返済することになります。

また、住宅資金特別条項(住宅ローン特則)を利用すれば、住宅ローン返済中の自宅を残すことができます。

- 100万円以上の借金がある

- 借金額が1/5~1/10程度になれば3~5年で返済できる

- 持ち家を手放したくない

- ギャンブルなどの浪費による借金である

また個人再生をする際には、次のことに注意しましょう。

- 最低でも100万円は返済しなければならない

- ローン返済中の持ち家を残す場合は従来どおりローンを支払い続ける

- 保証人付きの借金がある場合は保証人に請求がいく

個人再生については以下の記事で詳しく解説しています。

自己破産するべきケース

「自己破産」とは、税金や養育費などの非免責債権を除いてほぼすべての借金が免除(免責)になる、破産法という法律で規定された正当な手続きです。

他の債務整理は減額された債務の返済義務が残りますが、自己破産は返済の必要がなくなるため、生活保護を受給していたり、無収入の場合でも申立てが可能です。

- 借金額が多くて返済することが難しい

- 失業や減収などにより借金返済のめどが立たない

- 生活保護を受けている

- 車や持ち家などの高額な財産がない

自己破産については以下の記事で詳しく解説しています。

債務整理するべきか悩んだときの無料の相談先

「自分の借金がどのくらい深刻なものなのかわからない」「お金をかけずに専門家に相談したい」という場合は、無料の相談窓口を利用することも検討してみましょう。

原則として相談料無料で、 気軽に相談できることが大きなメリットです。

ただし相談できる時間帯が限られている、相談時間は30分程度といったデメリットもあります。

また原則として直接面談して相談しないかぎり契約成立、手続開始をすることができません。

無料の相談窓口については以下の記事で詳しく解説しています。

各自治体の相談窓口(市区町村役場)

全国の自治体では、居住者を対象に無料の相談会を開催していることが多くあります。

相談時間は一般的に30分程度ですが、弁護士が直接対応してくれる場合もあります。

借金問題だけでなく「職を失った」「病気で働けなくなった」など、収入を得るのが難しくなった場合の相談も受け付けてくれることがあります。

相談できる内容などの詳細は、居住地区の市区町村役場のWebサイトなどで確認してください。

| 窓口名称 | 自治体の相談窓口(市区町村役場) |

|---|---|

| 電話受付時間 | 自治体によって異なる |

| 相談形式 | 電話、面談 など |

| 対応できる 相談内容 |

|

| 弁護士・司法書士の有無 | 自治体によって異なる |

多重債務特別相談

- 相談内容:

弁護士・消費生活相談員などが債務整理の相談や債務整理後の生活相談などに対応

- 相談日時:

毎月1回・第4火曜日/午後1時~午後4時

- 相談場所:

新宿消費生活センター相談室

- 相談料:

無料(事前予約制)

※2023年3月10日現在の情報です。

国民生活センター(消費生活センター)

独立行政法人の国民生活センターは、消費者の生活における相談やトラブルの解決をはかる機関です。

消費者ホットラインが相談窓口となっており、こちらでトラブルについて相談をすると、最寄りの消費生活センターへの案内をしてくれます。

多重債務などの借金問題について無料相談を受け付けているため、借り入れ状況を伝えれば、相談内容に応じて専門機関を案内してくれます。

| 窓口名称 | 国民生活センター 消費者ホットライン |

|---|---|

| 電話受付時間 | 各地域の消費生活センターによって異なる |

| 相談形式 | 電話 |

| 対応できる 相談内容 |

借金問題、債務整理 など |

| 弁護士・司法書士の有無 | 無 |

※2023年3月10日現在の情報です。

日本貸金業協会 貸金業相談・紛争解決センター

日本貸金業協会が設立した貸金業相談・紛争解決センターでは、 貸金業に関するさまざまな問題やトラブル、苦情の相談を受け付けています。

滞納状況について伝えれば、無料で借り入れや返済、多重債務などの問題を解決するためのアドバイスがもらえます。

| 窓口名称 | 日本貸金業協会貸金業相談・紛争解決センター |

|---|---|

| 電話受付時間 | 9〜17時 土・日・祝日・年末年始を除く |

| 相談形式 | 電話、面談 |

| 対応できる 相談内容 |

消費者金融やクレジットカードの借金、債務整理 |

| 弁護士・司法書士の有無 | 無 |

※2023年3月10日現在の情報です。

※2023年3月10日現在の情報です。

日本クレジットカウンセリング協会

JCCO(日本クレジットカウンセリング協会)では、 クレジットカードや消費者ローンサービスを利用して多重債務者となってしまった方を対象に、消費者保護の観点から公正で中立的なカウンセリングを無料で実施しています。

| 窓口名称 | 日本クレジットカウンセリング協会 多重債務ほっとライン |

|---|---|

| 電話受付時間 | 10〜16時40分 12時40分~14時は休み 土・日・祝日・年末年始を除く |

| 相談形式 | 電話、面談 |

| 対応できる 相談内容 |

クレジットカード・カードローンによる多重債務・任意整理 |

| 弁護士・司法書士の有無 | 有 ※カウンセリングの場合 |

※2023年3月10日現在の情報です。

法テラス(日本司法支援センター)

法テラス(日本司法支援センター)は、法的トラブルを解決するために国が設立した総合案内所です。

法的トラブルにあった経済的な余裕がない人に対して、

- 無料の法律相談(法律相談援助)

- 弁護士、司法書士費用などの立て替え(代理援助、書類作成援助)

を行っています。

| 窓口名称 | 法テラス サポートダイヤル |

|---|---|

| 電話受付時間 | 9〜21時 土曜17時まで 日・祝日・年末年始を除く |

| 相談形式 | 電話、面談、メール |

| 対応できる 相談内容 |

借金問題、債務整理 など |

| 弁護士・司法書士の有無 | 有 |

※2023年3月10日現在の情報です。

ただし、無料の相談や費用の立て替えを利用するには、以下のような条件があります。

- 収入・保有資産等が一定額以下であること

- 勝訴の見込みが一定程度あること

- 民事法律扶助の趣旨に適すること

法テラスについては以下の記事で詳しく解説しています。

債務整理するべきか悩んだら弁護士へ相談しよう

弁護士に相談する大きなメリットは、相談社にとって最適な債務整理をアドバイスしてくれる点にあります。

ここまで紹介したとおり、債務整理ごとにメリットとデメリットがあるため、借金額や状況によって適している方法が異なるといえます。

弁護士に相談をすることで、経験や法律をもとにしたアドバイスをもらうことが可能です。

ほかにも以下のようなメリットがあります。

- 払いすぎた利息である過払い金を調査・返還請求してもらえる

- 受任通知の送付で債権者からの督促が停止される

- 債権者との交渉がスムーズになる

- 煩雑な手続きを代行してもらえる

以下で詳しく解説します。

どの債務整理が適してしているか提案してくれる

弁護士に相談するメリットの一つは、状況に合った最適な債務整理をアドバイスしてくれる点にあります。

ここまで紹介したとおり、債務整理ごとにメリットとデメリットがあるため、借金額や状況によって適している方法が異なるといえます。

経験豊富な弁護士に相談をすることで、経験や法律をもとにした最適な債務整理の方法や、デメリットなどをアドバイスしてもらえます。

債務整理手続の多くを任せられる

弁護士に債務整理を依頼することで、手続きや交渉の多くをお任せできます。面倒な書類作成についてもサポートしてもらえます。

債務整理を行うためには、さまざまな準備が必要です。特に個人再生や自己破産では、裁判所への申立てに多様な書類の作成が必要です。

これらの書類の準備を、一般の方がミスなく進めることは難度が高いといえますが、弁護士に依頼することで漏れがないようにサポートしてくれるのです。

また任意整理を行う場合には、依頼者の代理人として弁護士が債権者と交渉をしてくれます。

任意整理は債権者との直接交渉になるため、一般の方が交渉した場合はあまり有利な条件を引き出せない可能性があります。

弁護士に依頼することで、将来利息の減額や長期分割返済などの有利な条件で和解できる可能性が高まるといえます。

受任通知の送付で督促や請求を止められる

弁護士に債務整理を依頼すると、債権者へ「受任通知」を送付します。

受任通知は、債権者が受領してから和解成立までの間、借金の督促や返済をストップさせるという効力を持っています。

具体的には、債務者に対して以下のような行為が禁止されています。

- 郵送やFAX、電報で督促状を送る

- 債務者の自宅や勤務先を訪問して返済を要求する

- 直接連絡をしないよう伝えても連絡をしてくる など

受任通知を受領した債権者は、原則として弁護士としかやりとりができなくなるため、心理的なプレッシャーは大幅に軽くなるでしょう。

〈受任通知の例〉

受任通知については以下の記事で詳しく解説しています。

相談は無料でできる事務所もある

法律相談を無料で行っている弁護士事務所も、多くあります。

どの債務整理が適しているかだけでなく、どの弁護士事務所を選ぶべきか、弁護士費用はどのぐらいかかるのかなどを判断したい場合は、まず相談無料の弁護士事務所に相談してはいかがでしょうか。

無料相談は30分程度と時間が決まっている場合が多いので、ご自身の借金額や返済状況などをあらかじめ整理したうえで相談をするとよいでしょう。

弁護士法人・響は、債務整理に関する相談は何度でも無料です。

相談受付は24時間365日対応*ですので、まずはお気軽にご相談ください。

* 法律相談は営業時間内で対応

弁護士法人・響へ相談するメリット

借金問題に悩み「債務整理について詳しいことを知りたい」「債務整理を検討している」という方は、弁護士法人・響にご相談ください。

弁護士法人・響では、債務整理に関する相談を無料で受け付けています。

債務整理案件の経験豊富な弁護士が、ご相談者様の事情に適切な債務整理の方法を提案します。借金の悩みを根本的に解決したいという方は、お気軽にご相談ください。

お話を伺って債務整理の必要がないと判断した場合は、債務整理を強要することもありません。

- 相談実績は43万件*1以上・債務整理の解決事例も多数

- 24時間365日受付*2、全国対応可能

- 何度でも相談無料

- 弁護士費用は分割払いも可能

*1 債務整理に関する件数・2023年2月20日現在

*2 法律相談は営業時間内で対応

| 着手金 | 報酬金 | 減額報酬金 | |

|---|---|---|---|

| 相談料 | 何度でも0円 | ||

| 任意整理 | 5万5,000円~ | 1万1,000円~ | 減額分の11% |

| 個人再生 (住宅なし) |

33万円~ | 22万円~ | - |

| 個人再生 (住宅あり) |

33万円~ | 33万円~ | - |

| 自己破産 | 33万円~ | 22万円~ | - |

| 完済過払い金返還請求 | 0円 | 2万2,000円 | 返還額の22% 訴訟の場合は27.5% |

※金額はすべて税込表示。税法の改正により消費税率に変更があった場合は、税法改正後の税率の消費税がかかります。

弁護士法人・響について詳しくは以下の記事をご参照ください。

債務整理したらどうなる?デメリットと対処方法とは

債務整理にはメリットだけでなく、それぞれデメリットがあります。

しかし対処法もあるため、必ずしも今までどおりの生活ができなくなるわけではありません。

債務整理のおもなデメリットと、その対処法を以下で紹介します。

債務整理のデメリットについては以下の記事で詳しく解説しています。

信用情報機関に事故情報が登録される(ブラックリストに載る)

債務整理をすると「信用情報機関」に事故情報が登録されます(いわゆるブラックリストに載る状態)。これは、すべての債務整理にあてはまる共通のデメリットです。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンの契約・取引などの情報を収集・管理している機関です。

信用情報機関には次の3つがあり、金融機関や貸金業者はいずれか、または複数の信用情報機関に加盟しています。

株式会社シー・アイ・シー(CIC)

株式会社日本信用情報機構(JICC)

全国銀行個人信用情報センター(KSC)

事故情報が登録されることで、一定期間次のような不便が生じます。

- クレジットカードの新規契約・更新ができない

- 住宅ローンや自動車ローン・カードローンなどの新規借り入れができない

- スマホ端末の分割払いが利用できない

またすでに長期間(2~3ヶ月間)返済を滞納している場合は、その時点でブラックリストに載っている可能性が高いといえます。

以下で詳しく解説します。

ブラックリストについては以下の記事で詳しく解説しています。

クレジットカードの新規契約や更新ができなくなる(対処法あり)

債務整理をしてブラックリストに載ると、一定期間クレジットカードの新規契約はできません。

クレジットカードの契約時には信用情報を照会されるため、事故情報が登録されている(ブラックリストに載っている)期間は、原則としてクレジットカードの新規契約ができないのです。

また利用中のクレジットカードも、契約更新や途上与信のタイミングで利用できなくなる(強制解約される)可能性があります。

用語集

途上与信とは?

用語集

途上与信とは?

クレジットカード会員の信用を定期的に審査することです。おもに利用履歴や滞納などの事故情報をチェックします。

途上与信の頻度はクレジットカード会社によって異なりますが、契約更新時などのほか、数ヶ月ごとに行われる場合もあるようです。

クレジットカードが強制解約された場合は、次のカードも同時に使えなくなるため、注意が必要です。

- 家族カード(債務整理した人が主契約者の場合)

- ETCカード

債務整理後の家族カードへの影響については以下の記事で詳しく解説しています。

クレジットカードが使えない期間は、次のような代替サービスを使う対処法が考えられます。

- デビットカードやプリペイドカードを利用する

- 携帯キャリア決済を利用する

- 家族が主契約者となるクレジットカードの家族カードを作る

- QRコード決済などのスマホ決済を使う

債務整理後に利用できる決済方法については以下の記事で詳しく解説しています。

住宅ローンや自動車ローンなどの新規借り入れができない(対処法あり)

信用情報機関に事故情報が登録されている(ブラックリストに載った状態)と、一定期間ローンの新規契約ができなくなります。

〈新規契約ができなくなるローンの例〉

- 住宅ローン

- 自動車ローン

- 教育ローン

- カードローン

- 借り換えローン

- おまとめローン など

ローンの契約時には信用情報を照会されるため、事故情報が登録されている(ブラックリストに載っている)期間は、原則として金融機関や貸金業者のローンが組めません。

これはクレジットカードのキャッシングやカードローンなども例外ではありません。

債務整理後に家や車を購入をしたい場合は、以下のような方法が考えられます。

- 家族名義でローンを組む

- 中古車などの一括支払いでの購入を検討する

- 自社ローンを利用する

債務整理をしていない家族名義で契約すれば、審査に通る可能性はあります。

ローンの契約が必要ないものであれば、購入に支障はありません。

自動車ローンの場合は、信用情報機関に登録していない販売業者が独自に提供している「自社ローン」であれば契約ができる場合があります。

※所定の審査があり、必ず契約できるわけではありません。

債務整理後のローンへの影響については以下の記事で詳しく解説しています。

個人再生と自己破産をしたら保証人へ影響が出る(対処法あり)

自己破産や個人再生を行った場合、申立人本人は免責されたり残債を減額されても、保証人(連帯保証人)には申立人の借金の残りを返済する義務が生じます。

したがって、債権者(貸した側)に弁護士からの受任通知が届いた後に、保証人(連帯保証人)に一括請求がいってしまうのです。

保証人が申立人の配偶者などの家族であっても、自己破産や個人再生すると滞納した分の請求は保証人にいくことになります。

たとえば離婚した元妻が保証人の場合でも、返済義務を負うことになります。

債務整理後に保証人に影響が出ないようにするには、以下のような方法が考えられます。

- 任意整理を選択する

任意整理であれば対象とする債権者を選べるので、保証人の付いている借金を債務整理対象からはずせば原則として迷惑はかかりません。

保証人への影響については以下の記事で詳しく解説しています。

- 債務整理するべきか判断する6つの基準

・借入先から返済を一括請求されているが払える見込みがない

・年収の3分の1を超える借入れがある

・自転車操業状態になっている

・返済額のほとんどが利息の返済になっている

・返済が長期間にわたり完済の目途が立たない

・休職中や退職によって収入が減少して返済が困難 - 債務整理をするべきではないケース

・支出を見直せば自力で返済が可能な場合

・車や住宅をローンで買う予定がある

・自己破産で免責不許可事由に該当する

・非免責債権に該当する - 債務整理するべきか悩んだときの無料の相談先

・各自治体の相談窓口(市町村役場)

・国民生活センター(消費生活センター)

・日本貸金業協会 貸金業相談・紛争解決センター

・日本クレジットカウンセリング協会

・法テラス(日本司法支援センター) - 債務整理を弁護士に相談するメリット

・どの債務整理が適しているか提案してくれる

・債務整理手続の多くを任せられる

・受任通知の送付で督促や請求を止められる

・相談は無料でできる事務所もある - 弁護士法人・響は、債務整理に関する相談を無料で受け付けている

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ